Содержание

Что делать если поставщик выставил счет с НДС организации или ИП на УСН и ЕНВД — Эльба

Оплачивайте сумму с НДС, если он выделен в счёте

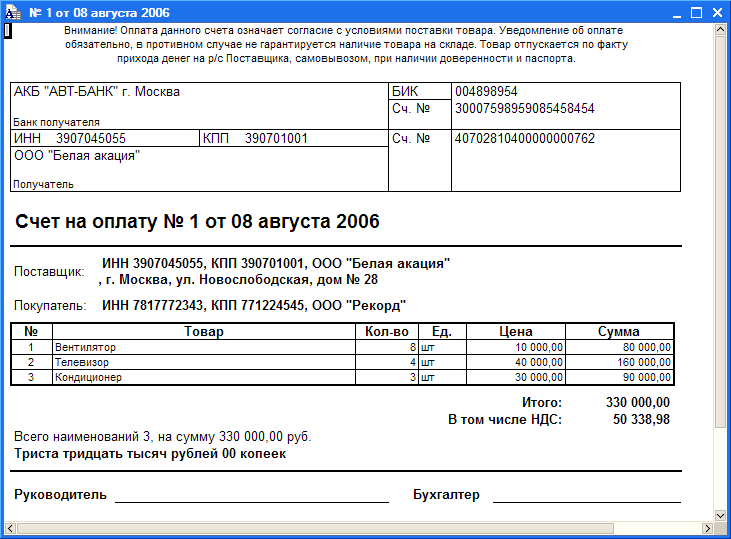

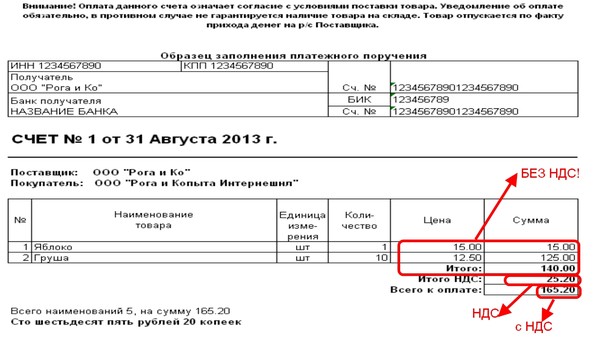

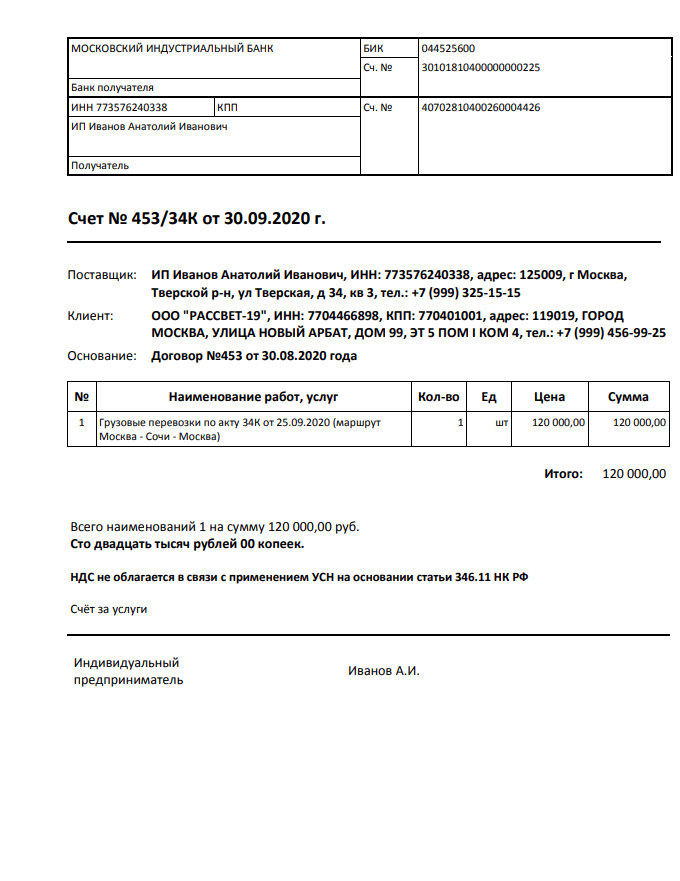

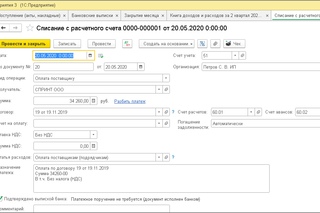

Если поставщик выставил вам счёт с НДС, он работает на общей системе налогообложения и обязан продавать товары с НДС. Оплатите такой счёт с учётом налога. Для этого в назначении платежа напишите «включая НДС 20%». Если этого не сделать, поставщик может вернуть платеж или потребовать отдельной оплаты НДС.

При оплате счёта с НДС у вас дополнительной отчётности не возникает.

Как списать в расходы НДС при покупке товаров и услуг

Если вы на УСН «Доходы минус расходы» и купили товар с НДС, спишите его в расходы одним из способов:

- Включите его в стоимость купленного товара и спишите в расходы одной суммой.

Такой способ возможен в соответствии со статьёй 170 Налогового кодекса.

Такой способ возможен в соответствии со статьёй 170 Налогового кодекса. - Выделите отдельной строкой в расходах — по пункту 1.8 статьи 346.16 Налогового кодекса.

Минфин и налоговая предлагают списывать НДС в расходы так:

- Если покупаете основные средства или нематериальные активы, включите НДС в их стоимость.

- Если покупаете товары для перепродажи, спишите НДС отдельно от стоимости товара. Списывайте НДС в расходы по мере реализации товаров покупателям.

Письмо Минфина и письмо налоговой.

На практике налоговая редко за этим следит, ведь дата признания уплаченного НДС в расходах всегда будет одной и той же. Поэтому смело выбирайте любой удобный для вас способ.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Она поможет выставлять счёт-фактуры, сформирует декларацию по НДС и отчётность по УСН.

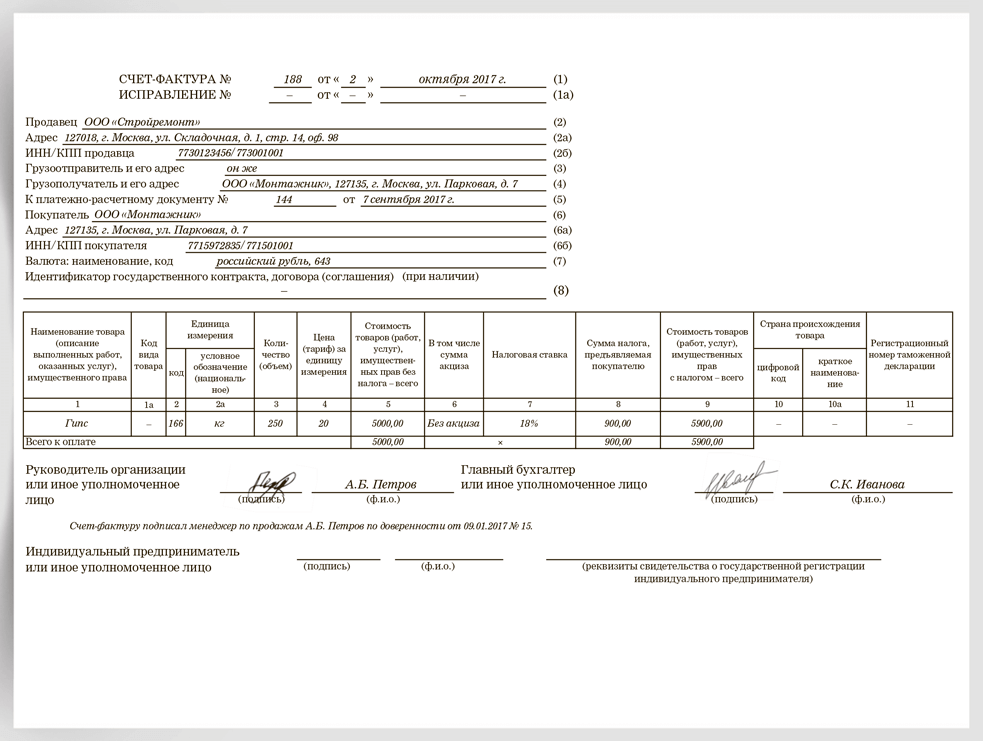

Сохраняйте счёт-фактуру от поставщика, чтобы подтвердить расход. Если вы письменно договорились работать без счетов-фактур, основанием для списания НДС будут платёжки, кассовые чеки и бланки строгой отчетности. Главное, чтобы в этих документах была выделена сумма НДС.

НДС при УСН: в каких случаях платить и как учитывать налог в 2020 — 2021 годах

НДС при УСН компании не платят. Но всё же есть случаи, когда НДС необходимо перечислить в бюджет. Рассмотрим их в статье.

Платят ли НДС при упрощенной системе налогообложения

Ответ на этот вопрос дает ст. 346.11 НК РФ, по нормам которой фирмы, работающие на УСН, не признаются плательщиками НДС, за исключением случаев, касающихся:

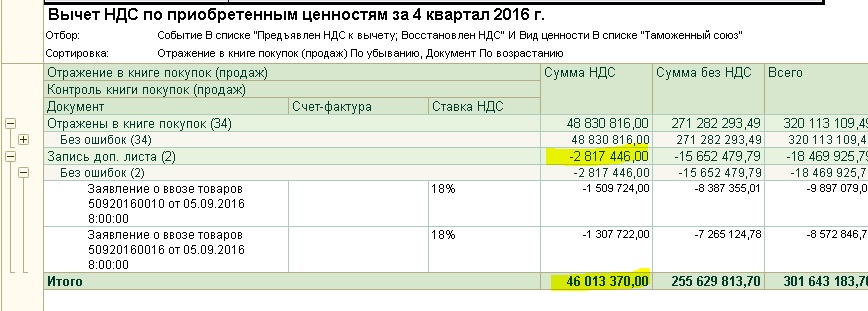

- ввоза товаров в РФ;

- налога, обозначенного в ст. 174.1 НК РФ (операции по договорам простого товарищества и доверительного управления).

Кроме того, НДС при УСН нужно заплатить «упрощенцам» — налоговым агентам. То же самое придется им сделать и при выставлении ими своим партнерам счетов-фактур, в которых выделен НДС. Ситуации, при которых «упрощенцы» считаются налоговыми агентами, приведены в ст. 161 НК РФ: операции продажи-покупки и аренды госимущества, приобретение товаров, работ, услуг на территории России у иностранных контрагентов, не зарегистрированных в российских налоговых органах.

Подробнее см. в материале «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

О том, как учесть «входной» и «ввозной» НДС при УСН, смотрите в Готовом решении от КонсультантПлюс. Получите пробный доступ к К+ бесплатно.

УСН и НДС: покупка у иностранного лица на территории РФ

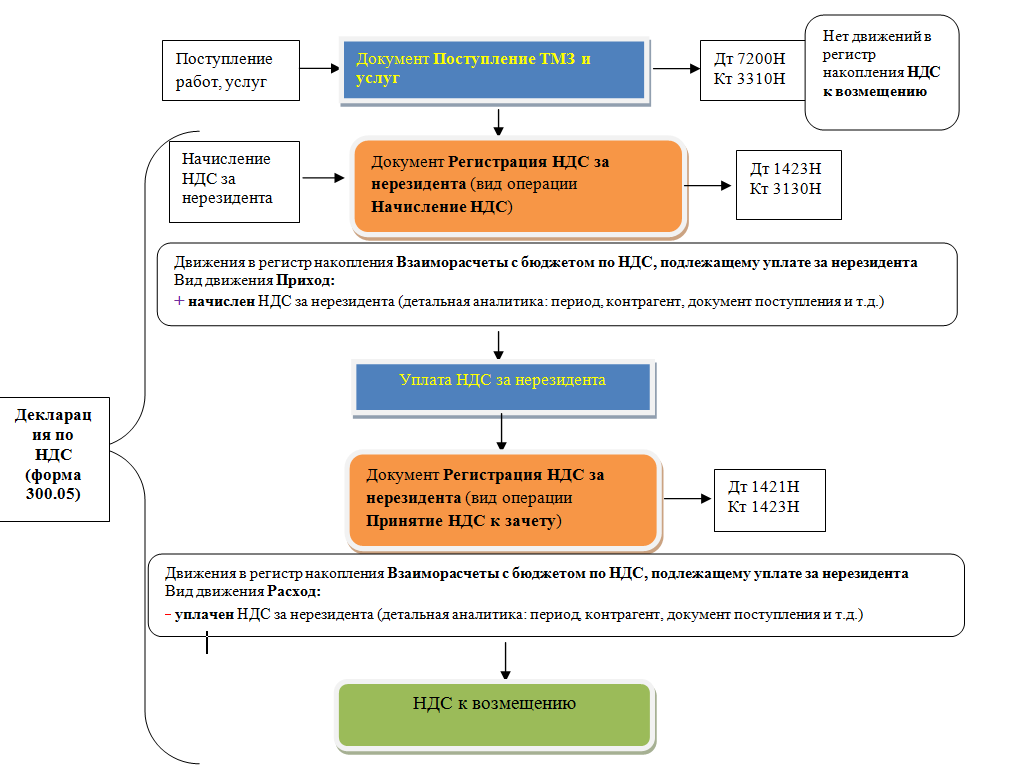

Фирма-«упрощенец» заключила договор с зарубежным производителем на покупку материалов, при этом реализация материалов осуществляется на территории РФ. Что будет в этом случае с НДС? Это зависит от того, есть ли у «иностранца» постоянное представительство в РФ. НДС при УСН российской фирме следует платить только в том случае, если такого представительства нет. В этом случае российский покупатель является налоговым агентом, который, в соответствии с пп. 1 и 2 ст. 161 НК РФ, обязан удержать с контрагента-иностранца НДС и уплатить его в бюджет.

НДС при УСН российской фирме следует платить только в том случае, если такого представительства нет. В этом случае российский покупатель является налоговым агентом, который, в соответствии с пп. 1 и 2 ст. 161 НК РФ, обязан удержать с контрагента-иностранца НДС и уплатить его в бюджет.

Пример

Российская компания на УСН заключила контракт с зарубежным продавцом, не имеющим постоянного представительства в России, на 12000 долларов США с учетом НДС. Выполнение контракта производится на территории РФ. В этом случае российской компании необходимо удержать с «иностранца» НДС при УСН в сумме 2000 долларов и перечислить его в бюджет, а оставшиеся 10 000 долларов уплатить за покупки.

Подытожим: «упрощенец» обязан уплатить НДС, если местом сделки является РФ и зарубежные продавцы не имеют самостоятельной возможности уплатить НДС в связи с тем, что не имеют постоянного представительства в РФ.

О порядке вычета удержанного налоговым агентом НДС читайте в статье «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

НДС при работе на УСН: есть ли налог при аренде госимущества

В случае аренды госимущества, согласно п. 3 ст. 161 НК РФ, арендатору придется заплатить НДС при УСН. При этом налоговая база будет соответствовать сумме арендной платы с НДС. Причем необходимость уплаты налога не зависит от того, обозначена плата в договоре с арендодателем с НДС или без него: если цена указана без НДС, «упрощенцу» необходимо будет начислить налог сверх нее и уплатить его в бюджет.

См. также материал «ФНС напомнила, когда не возникает обязанностей агента при аренде казенного имущества».

НДС на упрощенке при покупке госимущества

При реализации госимущества налоговая база, согласно п. 3 ст. 161 НК РФ, соответствует сумме дохода от продажи с учетом НДС. При этом уплачивать налог должен не продавец госимущества, а его покупатель, который признается налоговым агентом. Именно он (в данном случае — покупатель-«упрощенец») обязан рассчитать НДС при УСН, удержать его из доходов, подлежащих к оплате, и перечислить в бюджет.

Однако подп. 12 п. 2 ст. 146 НК предоставляет возможность покупателю-«упрощенцу» не удерживать НДС с доходов продавца госимущества, если соблюдаются условия выкупа государственного и муниципального имущества, установленные ст. 3 закона РФ «Об особенностях отчуждения недвижимого имущества, находящегося в государственной собственности…» от 22.07.2008 № 159-ФЗ:

- Арендуемая упрощенцем недвижимость на 01.07.2015 уже находилась у него в аренде не менее 2 лет.

- Задолженность по арендной плате и иным связанным с ней платежам (штрафы, пени) у него отсутствует.

- Недвижимость не входит в утвержденный перечень имущества, предназначенного для сдачи в аренду и свободного от прав третьих лиц.

- На день заключения договора выкупа упрощенец числится в реестре субъектов малого и среднего предпринимательства.

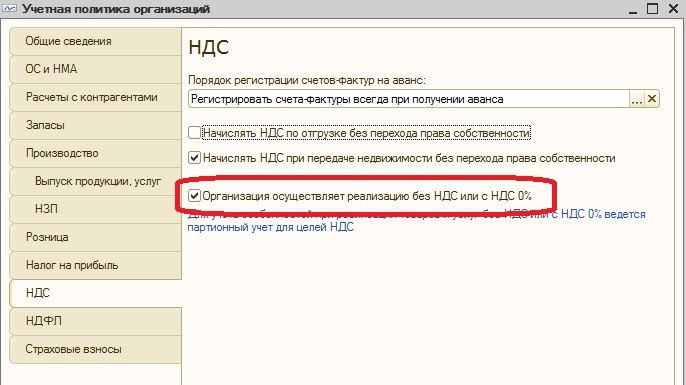

Выставление счета-фактуры с НДС вместо документа без НДС

Бывают случаи, когда «упрощенец» по просьбе покупателя выписывает счет-фактуру, в которой он указывает НДС, хотя освобожден от него. Этим он оказывает самому себе же медвежью услугу: в результате придется не только заплатить НДС, выделенный в счете-фактуре, но и сдать декларацию по НДС при УСН.

Этим он оказывает самому себе же медвежью услугу: в результате придется не только заплатить НДС, выделенный в счете-фактуре, но и сдать декларацию по НДС при УСН.

Рекомендуем ознакомиться с материалами:

Все подробности отражения «входного» НДС в книге учета доходов и расходов при УСН изложены в Готовом решении от КонсультантПлюс. Пробный доступ к К+ бесплатен.

НДС при УСН в 2020-2021 годах

В 2020-2021 годах новшеств в части НДС при применении УСН нет. При этом нужно помнить о следующем.

1. «Упрощенцы» могут заключить письменное соглашение со своими контрагентами о невыставлении им счетов-фактур.

См. также материал «Согласие на несоставление счетов-фактур может быть электронным».

2. «Упрощенцы» обязаны отражать в декларации по НДС сведения, имеющиеся в выставленных счетах-фактурах.

3. Посредники, не являющиеся налоговыми агентами, работающие на УСН, при поступлении или выписке счетов-фактур обязаны до 20-го числа месяца, следующего за отчетным, направить в ФНС журнал учета счетов-фактур.

Подробнее о журнале учета см. в нашем материале «Журнал учета счетов-фактур: кому он потребуется».

Итоги

Организация или ИП на УСН не являются налогоплательщиками НДС, за исключением осуществления операций по импорту товаров и доверительного управления. Однако упрощенцы могут выступать в роли налоговый агентов, выполняя обязанности по удержанию НДС у налогоплательщиков при осуществлении операций, указанных в ст. 161 НК РФ, уплате его в бюджет. Также обязанность по уплате НДС возникает у «упрощенцев» при выставлении счетов-фактур с выделенной суммой налога.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 22.

07.2008 N 159-ФЗ

07.2008 N 159-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Может ли ИП работать с НДС, а также без НДС и одновременно? – Финансовый базис

В настоящее время довольно просто стать индивидуальным предпринимателем. Самое главное, собрать весь перечень необходимой документации и представить пакет бумаг в инстанцию.

Системы налогообложения для индивидуальных предпринимателей

Действительно, получить «статус» ИП довольно просто, а вот какую систему налогообложения выбрать, знает не каждый предприниматель, особенно если начинающий бизнесмен не сталкивался с таким понятием. Но данный вопрос очень важен, ведь он указывает на сам налог, на срок, который предусматривает законодательство для оплаты. И, наверное, все прекрасно понимают, что освободиться от ответственности не получится, ели не знать законов. Поэтому перед тем, как начать работать в качестве ИП, человек должен получить дополнительные знания о предпринимательской деятельности и основных правилах, предусмотренных в налоговом законодательстве.

И, наверное, все прекрасно понимают, что освободиться от ответственности не получится, ели не знать законов. Поэтому перед тем, как начать работать в качестве ИП, человек должен получить дополнительные знания о предпринимательской деятельности и основных правилах, предусмотренных в налоговом законодательстве.

На порядок уплаты государственной пошлины может повлиять основной вид деятельности ИП и то лицо, для которого предоставляется услуга. Стоит дополнить, что индивидуальный предприниматель способен работать как с физическими лицами, так и с организациями.

Читайте также: Имеет ли право ИП заниматься оплтовой торговлей алкоголем

Системы налогообложения для ИП

В настоящее время ИП может выбрать для своей деятельности любую из трех систем оплаты налогов:

- Начать работать по «единому налогу».

- Выбрать для своей деятельности УСН (упрощенную систему налогообложения).

- Остановить свой выбор на ОСН (общей системе налогообложения), которая предусматривает уплату физическим лицом подоходного налога в соответствующий орган страны.

В первом случае плательщиком налога является ИП, который оказывает для потребителей определенные виды услуг. Потребитель, в свою очередь, может приобретать у индивидуального предпринимателя лишь ту категорию товаров, которую в дальнейшем будет использовать для бытовых нужд. ИП, решив работать на УСН, должен понимать, что данная система оплаты не является правом, а выступает в роли обязанности для каждого предпринимателя. Если при работе по данной системе потребителями становятся не только физические лица, но и организации, ИП может выбрать УСН или остановиться на ОСН, то есть работать предприниматель будет одновременно с двумя системами оплаты налога.

Выбрав для работы единый налог, предприниматель сможет производить реализацию только определенных товаров. Некоторые виды продукции окажутся для него под запретом, к примеру, автомобильные запчасти, мебельная продукция и т. д. Также не разрешает единый налог продавать товар оптом. На нем должны работать учреждения, относящиеся к категории общественного питания, кофейни и мини-рестораны сезонного типа.

Каков срок уплаты единого налога

Согласно действующему законодательству, ИП может уплатить единый налог до первого числа относительно отчетного периода, то есть оплата вносится наперед. Как календарный месяц, так и квартал способен выступать в роли отчетного периода.

Наверное, каждый, кто сталкивался с предпринимательской деятельностью, слышал про НДС (налог на добавленную стоимость товара относительно зафиксированной суммы). На сегодняшний момент для новых ИП, которые только прошли процесс регистрации, НДС не будет применяться согласно действующему законодательству страны. Оплачивать НДС должны те ИП, которые распродают свой товар, не имеющий документации об их приобретении. Оплачивать НДС ИП обязаны, если товар для продажи ввозится из территории иностранных государств. Оплата налога НДС в этом случае должна производиться в обязательном порядке, вне зависимости от того, какую систему выбрал предприниматель.

Система опалы УСН (упрощенная система налогообложения)

ИП может работать по УСН. Для этого предпринимателю необходимо в течение трех недель с момента регистрации подать в государственный орган специальное уведомление, оформленное по специальному образцу. Отправляют его в налоговые учреждения по месту регистрации, следует это делать строго в указанный период времени. Если подача документа произойдет не в срок, работать по УСН можно будет только с начала следующего года.

Для этого предпринимателю необходимо в течение трех недель с момента регистрации подать в государственный орган специальное уведомление, оформленное по специальному образцу. Отправляют его в налоговые учреждения по месту регистрации, следует это делать строго в указанный период времени. Если подача документа произойдет не в срок, работать по УСН можно будет только с начала следующего года.

От чего зависит ставка налога по УСН

Ставка налогового взноса при работе по УСН зависит от следующих факторов:

- если предприниматель не выплачивает НДС, выплата составит пять процентов от полученной выручки;

- при выплате НДС нужно будет заплатить три процента в налоговую службу. Ставка в три процента может быть использована ИП или ООО только в том случае, если продукция для продажи используется для розничной торговли, при этом первоначальный вид товара остается неизменным.

Как ИП, так и ООО готовы сами выбирать, по какой системе им лучше работать. Они могут уплачивать НДС или выбрать тот налог, который не требует оплаты НДС. Стоит отметить, что как только выручка предпринимателей поднимется до той суммы, которая требует производить оплату налога на добавленную стоимость относительно зафиксированной цены, перевод средств по НДС становится обязательным.

Стоит отметить, что как только выручка предпринимателей поднимется до той суммы, которая требует производить оплату налога на добавленную стоимость относительно зафиксированной цены, перевод средств по НДС становится обязательным.

Система ОСН (общая система налогообложения)

Плательщиком данной системы может быть:

- ИП, реализовывающий свой товар как оптом, так и в розницу;

- индивидуальные предприниматели, предоставляющие свои услуги ООО;

- та категория предпринимателей, которые предоставляют услуги для физических лиц, не входящих в ЕН.

Каждый ИП, который принял решение работать на ОСН, должен оплачивать налог в законодательный орган страны. Он составляет 16% от полученной выручки, вне зависимости от вида деятельности, которой он занимается. В этой системе налогообложения также позволяется самостоятельно выбирать: платить НДС или работать без уплаты пошлины. Однако система ОСН требует от всех ИП перехода на уплату НДС, если сумма выручки от продажи продукции превысит допустимый лимит, который указан в законодательстве. Выплачивается государственная пошлина ежеквартально, начиная с первого числа текущего месяца и заканчивая двадцатыми числами.

Выплачивается государственная пошлина ежеквартально, начиная с первого числа текущего месяца и заканчивая двадцатыми числами.

Основные налоги ООО

Организации, выбравшие для работы ОСН, должны будут выплачивать такие налоги:

- налог на полученную прибыль в размере двадцати процентов, кроме тех налогоплательщиков, которые относятся к льготной категории;

- ставку по НДС;

- налог на имеющее имущество в собственности организации.

ИП, работающие по ОСН, должны будут платить:

- налог относительно услуг, предоставляемых физическим лицам, в размере 13% от прибыли, если предприниматель является резидентом страны;

- ставку по НДС, которая может предусматривать как минимальный, то есть нулевой процент, так и максимальный размер в 18%;

- налог на имущество, являющееся собственностью физического лица.

Читайте также: Сроки для оплаты патента для ИП

Также следует не забывать, что имея работников, ООО или ИП должны представлять соответствующий пакет документов в орган контроля для постоянной отчетности. Если по каким-то причинам денежный взнос будет внесен не в срок, то, помимо оговоренной суммы в договоре, предпринимателям придется выплатить штрафные санкции, размер которых обсуждается индивидуально.

Если по каким-то причинам денежный взнос будет внесен не в срок, то, помимо оговоренной суммы в договоре, предпринимателям придется выплатить штрафные санкции, размер которых обсуждается индивидуально.

На нашем сайте вы можете получить совершенно бесплатно консультацию профессионального юриста!

кто платит и как работать — ПоДелу.ру

В Налоговом кодексе прописано, что ИП и организации на УСН освобождены от НДС. Но есть ряд исключений, в которых платить налог всё-таки придётся. Расскажем, кто должен платить НДС на УСН и можно ли его возместить.

Когда платить НДС на УСН

Предприниматели и организации на УСН освобождены от уплаты НДС, такой вывод следует из ст. 346.11 НК РФ. Но именно из-за этого у упрощенцев возникают проблемы с поиском покупателей: если компания на ОСНО купит товар без НДС, то не сможет возместить входящий налог.

346.11 НК РФ. Но именно из-за этого у упрощенцев возникают проблемы с поиском покупателей: если компания на ОСНО купит товар без НДС, то не сможет возместить входящий налог.

В общем случае ставка НДС составляет 20 %, но ряд товаров облагается по льготным ставкам 10 % и 0 % (ст. 164 НК РФ). Дополнительно предусмотрены перечни товаров и услуг, которые освобождены от НДС. В него входят операции из ст. 149 НК РФ и импорт товаров, входящих в ст. 150 НК РФ.

Каждый упрощенец может работать с НДС: выставить счёт-фактуру с налогом и перечислить его в бюджет. Кроме того, НК РФ предусматривает несколько операций, по которым уплата НДС и оформление счёта-фактуры обязательны.

Вы выставили покупателю счёт-фактуру с НДС

Если вы по просьбе покупателя или по ошибке выставили счёт-фактуру с выделенным НДС, то обязаны уплатить налог в бюджет (п. 5 ст. 173 НК РФ). В этом случае появится обязанность уплатить налог и сдать декларацию по НДС.

В декларацию по НДС нужно включать сведения, которые даны в выставленных счетах-фактурах.

Отдельный случай, когда вы выступаете посредником и приобретаете товар от своего имени, то должны перевыставлять счета-фактуры от продавца к покупателю. Такие операции фиксируются в журнале учёта счетов-фактур. По полученным и выписанным в текущем месяце счетам-фактурам нужно направить сведения в ФНС до 20-го числа следующего месяца (п. 5.2 ст. 174 НК РФ). При соблюдении правил налог платить не придётся.

Вы купили товар у иностранца

Импорт товара — ещё одна операция, которая требует уплаты НДС (п. 2 ст. 346.11 НК РФ). В данном случае порядок уплаты НДС зависит от страны продавца:

1. Продавец находится в стране ЕАЭС — Белоруссии, Армении, Казахстане и Киргизии

Вам нужно уплатить НДС после того, как вы примете товар к учёту. Налог рассчитывается с суммы стоимости товара и начисленного на неё акциза, если приобретена подакцизная продукция.

2. Продавец находится в стране, которая не входит в ЕАЭС

Вам нужно уплатить НДС на таможне. Налог начисляется на сумму стоимости товара, таможенных пошлин и акциза.

Если вы купили товар на территории России, то начисление налога зависит от наличия у продавца постоянного представительства в РФ. Если его нет, то вы становитесь налоговым агентом — получаете обязанность удержать с продавца НДС и уплатить его в бюджет.

Вы проводите операции с имуществом государства

Покупка и аренда государственного имущества тоже делает вас агентом по НДС. Так как сами госорганы не могут заплатить НДС и сдать отчёт в инспекцию. В этом случае вы должны вычесть налог и уплатить его в бюджет.

Например, при аренде государственного имущества вы должны удержать НДС с арендного платежа и перечислить его в бюджет. Арендодатель при этом получит меньше денег.

Расчёт суммы налога зависит от того, как цена прописана в договоре — с учётом НДС или без учёта НДС. В первом случае используйте ставку 20/120, во втором — просто 20 %.

В первом случае используйте ставку 20/120, во втором — просто 20 %.

При покупке госимущества вы тоже становитесь налоговым агентом и удерживаете налог с доходов, полученных продавцом. Налог можно не удерживать, если соблюдены следующие условия выкупа государственного и муниципального имущества, находящегося в собственности государства:

-

Вы арендовали этот объект госсобственности не менее двух лет; -

У вас нет долгов по арендной плате и начисленным к ней штрафам или пеням; -

Недвижимость не входит в перечень имущества, свободного от прав третьих лиц; -

На день заключения договора купли-продажи вы причислены к субъектам малого или среднего предпринимательства.

Когда вы выступаете налоговым агентом, то обязаны выставить счёт-фактуру самостоятельно — на своё имя от имени продавца. По итогам квартала информацию из такого счёта-фактуры отражают во втором разделе декларации по НДС.

По итогам квартала информацию из такого счёта-фактуры отражают во втором разделе декларации по НДС.

Вы оформили доверительное управление имуществом

Продажа имущества, которое вы получили в доверительное управление, тоже облагается НДС (ст. 174.1 НК РФ). Вы должны уплатить НДС с дохода от продажи и выставить счёт-фактуру. В графе «Продавец» дополнительно проставляется пометка «Д.У.».

Вознаграждение, которое вы как доверительный управляющий получаете от владельца имущества, не облагается НДС.

Сроки уплаты НДС в 2020 году

Когда продавец на УСН выставляет счёт-фактуру с НДС, он должен уплатить налог в бюджет. Платить налог нужно равными платежами по ⅓ каждый месяц в течение всего квартала, следующего за отчётным. В 2020 году сроки следующие.

|

|

|

|

|

|

|

| |

|

| |

|

|

|

|

| |

|

| |

|

|

|

|

| |

|

| |

|

|

|

|

| |

|

|

Декларацию по налогу сдают до 25-го числа месяца, следующего за окончанием отчётного квартала.

Как возместить НДС на УСН

Если вы выставили контрагенту счёт-фактуру с НДС, то не сможете принять налог к вычету. Аналогичная ситуация сложилось при импорте товаров и операциях с госимуществом.

В ст. 172 НК РФ сказано, что вычеты по НДС могут получить только налогоплательщики НДС, к которым упрощенцы не относятся. Отсюда следует, что вычет им не положен.

Упрощенцы могут выставить счёт-фактуру с НДС, но принять налог к вычету нельзя. Поэтому придётся в полном размере уплатить налог в бюджет.

Даже если вы работаете на УСН «Доходы минус расходы», всё равно не имеете права отнести налог в затраты. Упрощенцы формируют счета-фактуры и уплачивают НДС по собственному решению, поэтому от налога не освобождаются (письмо Минфина РФ от 09.11.16 № 03-11-11/65552).

Возместить НДС может только доверительный управляющий. Для этого нужно вести раздельный учёт операций по договору доверительного управления и прочей деятельности и получить счёт-фактуру от поставщика. При её наличии по уплаченному взносу можно оформить вычет.

При её наличии по уплаченному взносу можно оформить вычет.

В случаях, когда упрощенец становится налоговым агентом при импорте, есть возможность включить НДС в стоимость приобретённых товаров, работ или услуг (п. 2 ст. 170 НК РФ).

Индивидуальный предприниматель НДС не облагается, но в каких случаях?

Налоги, которые будет уплачивать индивидуальный предприниматель, определяются системой налогообложения. Ее выбор зависит не только от предпочтений гражданина, но и от вида совершаемой деятельности. Индивидуальный предприниматель НДС не облагается, но это зависит от режима, который может быть одним из следующих:

- ОСНО – общая система налогообложения;

- УСНО – упрощенный режим;

- ЕНВД – единый налог на вмененный доход;

- ЕСХН – единый сельскохозяйственный налог;

- ПСН – патентная система налогообложения.

Критерии выбора системы налогообложения

Начинающий предприниматель в первую очередь должен решить, каким способом он будет уплачивать налоги. В том случае если он в процессе регистрации ИП и после выполнения данной процедуры не подаст соответствующее заявление, он автоматически станет налогоплательщиком на ОСНО. Данный режим обладает некоторыми преимуществами и недостатками, поэтому следует ознакомиться с ним, чтобы ошибочно не отказаться от более выгодного варианта.

В том случае если он в процессе регистрации ИП и после выполнения данной процедуры не подаст соответствующее заявление, он автоматически станет налогоплательщиком на ОСНО. Данный режим обладает некоторыми преимуществами и недостатками, поэтому следует ознакомиться с ним, чтобы ошибочно не отказаться от более выгодного варианта.

Налогоплательщик ОСНО должен платить налог на имущество физических лиц, НДФЛ со ставкой в 13%, а также НДС. В данном случае от уплаты налога на добавленную стоимость индивидуальный предприниматель освобожден не будет. Его размер составит 10% или 18%. Данная система налогообложения предусматривает ведения учета в больших объемах и отчетность. По этой причине ИП должен обладать определенными знаниями в данном вопросе или ему придется пользоваться услугами бухгалтера, вследствие чего появятся дополнительные расходы. В противном случае законодательством предусмотрено получение штрафов за нарушение порядка уплаты налогов или сдачи отчетности.

На специальных системах налогообложения индивидуальный предприниматель НДС не облагается, но некоторым из них приходится выбирать общую систему. Это обусловлено тем, что некоторые фирмы, которые сотрудничают с ним, уплачивают НДС и для них важно, чтобы конкретный предприниматель являлся плательщиком этого налога. В таком случае они имеют возможность вычитывать из своего налога так называемый «входной НДС», который уплачивается ними в процессе пользования услугами ИП или при покупке его товаров. Чтобы не потерять хороших клиентов и взаимовыгодное сотрудничество, предприниматели часто выбирают общую систему налогообложения.

Причиной для перехода ИП на ОСНО может стать ряд ограничений, которые распространяются на переход на специальную систему налогообложения. Они могут присутствовать в режиме ЕНВД и ПСН с учетом вида деятельности и физических показателей, в ЕНВД, ПСН и УСН – по количеству наемных работников, а также по размерам доходов.

Альтернатива общей системе налогообложения

Альтернативой ОСНО станет режим УСНО, с помощью которого предприниматель почувствует значительное облегчение. Становясь налогоплательщиком по данной системе, индивидуальный предприниматель НДС не облагается, так же как и освобождается от уплаты налога на имущество и НДФЛ. Их заменой станет единый налог ИП. Он будет уплачиваться по ставке в 6%, если он высчитывается их доходов гражданина, или от 5% до 15%, если рассчитывается с доходов с вычетом расходов. Размер ставки будет определен местными властями и будет находиться в указанном диапазоне.

Индивидуальные предприниматели выбирают упрощенную систему налогообложения благодаря ее неоспоримым преимуществам. Одним из таковых является легкость ведения налогового учета, а также отчетности, для которой необходимо лишь сдать декларацию по УСН. Также на выбор режима влияют невысокие налоговые ставки. Индивидуальный предприниматель, являющийся налогоплательщиком по данной системе, имеет законное право снижения единого налога на сумму уплаченных страховых взносов, как за себя, так и за своих наемных работников.

Начинающему предпринимателю желательно взвесить все за и против, выбрав подходящую систему налогообложения. В таком случае он сможет избавить себя от возможных затруднений и излишних расходов. Выбирая ОСНО, предприниматель будет облагаться НДС в обязательном порядке. Если для него это не выгодно и не имеет смысла, можно стать налогоплательщиком по упрощенной системе.

Полезные статьи:

Куда предъявляется справка «Не является индивидуальным предпринимателем»?

Как может осуществлять грузоперевозки индивидуальный предприниматель?

Какие существуют льготы индивидуального предпринимателя-инвалида?

Системы налогообложения. Вопросы и ответы

Как в личном кабинете изменить систему налогообложения?

Напишите нам: перейдите по ссылке или нажмите значок сообщения в личном кабинете внизу экрана и

выберите пункт Создать заявку. Выберите тему «Финансы» → «Изменить реквизиты». К сообщению

прикрепите документ, подтверждающий смену системы налогообложения. Если вы перешли на упрощенную

систему налогообложения (УСН), таким документом будет уведомление о переходе на УСН или

Информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать при работе с Ozon?

Для работы с Ozon подходят общая (ОСНО или ОСН) или

упрощенная (УСН)

системы налогообложения. Мы рекомендуем применять УСН. Однако не все компании могут перейти на эту систему.

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать, если у меня патент?

Патентную систему налогообложения (ПСН) нельзя применять при розничной торговле через Интернет. Однако вы можете совмещать ПСН с другими системами: общей (ОСНО) и упрощенной (УСН).

Подробнее о ПСН

От чьего имени Ozon выдает чеки покупателям?

Чеки выдают партнеры Ozon, осуществляющие прием денежных средств.

От какой суммы платить налог в зависимости от моей системы налогообложения?

Доходом по договору комиссии считается вся полученная вами сумма денежных средств, включая комиссию Ozon.

Датой получения доходов считается тот день, когда денежные средства поступили на ваш банковский счет.

На общей системе налогообложения

При реализации товара через Ozon право собственности на товар переходит напрямую от вас к покупателю.

Ozon не выкупает товар у вас, а только оказывает услугу реализации. Налоговым Кодексом РФ не установлены

специальные правила в отношении момента определения базы по НДС при реализации товаров через посредников.

При определении цены товара учитывайте НДС — включайте его в цену товара. Если вы продаете со склада Ozon,

указывайте цену с НДС в УПД-2.

В дальнейшем вы сможете сделать вычет по НДС.

На упрощенной системе налогообложения

Если вы работаете на УСН «Доходы», при работе с Ozon нужно учитывать весь товарооборот, не вычитая

из доходов размер комиссии. Если на УСН «Доходы минус расходы» — нужно вычесть из доходов размер

комиссии и стоимость дополнительный услуг Ozon.

На обеих схемах УСН вы не платите НДС.

Если применяется общая система налогообложения, указывать ли НДС при поставке товаров на склад Ozon?

При поставке товаров на склад Ozon, вы должны создать и передать Ozon через систему ЭДО УПД-2.

В этом документе должны быть указаны все поставляемые товары со ставкой НДС — 10%

(для детских, продовольственных, медицинских товаров, книг и печатной периодики) или

20% (для остальных товаров).

Подробнее о УПД-2

При определении цены товара учитывайте НДС — включайте его в цену товара.

Если применяется общая система налогообложения, какие закрывающие документы предоставляет Ozon? Как выглядит отчет о продажах?

Каждый месяц Ozon предоставляет о тчет о реализации товаров и УПД к этому отчету.

Подробное описание отчета

Скачать примеры документов:

Если применяется общая система налогообложения, кто является конечным покупателем в отчете о продажах?

Конечным покупателем в отчете о продажах является розничный покупатель.

Если наша компания на упрощенной системе налогообложения и не платит НДС, а Ozon на общей и продает товары с НДС, то какая ставка НДС проставляется на карточке товара?

Если применяется УСН, то при загрузке товаров в поле НДС (налог на добавочную стоимость) вы должны указать «Не облагается».

Ozon не продает товары, а оказывает услугу реализации, поэтому в данном случае ставка НДС составляет 0%.

Как в 1С проводить возврат товара, который был куплен в марте и есть в отчете о реализации за март, а возвращен в апреле. На каком основании его можно поставить обратно на сток в учете?

Если товар возвращен покупателем после утверждения отчета о реализации, мы спишем деньги, которые

вернули покупателю, и стоимость возврата с вашего счета, а также вернем вам комиссию за продажу

в полном объеме. Все эти операции мы отразим в отчете о реализации

за тот период, когда товар был возвращен.

Обратитесь в службу поддержки 1С за консультацией о том,

как проводить возвраты товаров в этой системе.

Влияет ли схема работы – FBO и FBS – на проведение реализаций и возвратов?

Реализации и возвраты проводятся одинаково, независимо от системы налогообложения,

— информация предоставляется в едином отчете о реализации товаров за месяц. Схемы работы

не влияют на отражение информации в бухгалтерском учете, по договору партнер остается комитентом.

Материал подготовлен совместно с технологическим партнером ООО «Адаптер».

Может ли индивидуальный предприниматель заниматься импортом товаров?

Импорт товаров относится к внешней экономической деятельности (ВЭД). Законодательство РФ не имеет каких-то ограничений на импорт товарной продукции индивидуальными предпринимателями (ИП). Они также могут поддерживать отношения с компаниями из-за рубежа, как и фирмы в статусе юридических лиц.

Однако здесь есть другие ограничения. Например, зарубежные компании охотнее взаимодействуют с юридическими лицами. Такие организационно-правовые формы, как общество с ограниченной ответственностью (ООО) или акционерное общество (АО) вызывают у них больше доверия, чем ИП.

Что с расчётами? Какая валюта?

Тут также нет ограничений. Индивидуальный предприниматель может принимать рубли или различные иностранные валюты. Если расчёт будет осуществляться в валюте, то нужно будет открыть отдельный валютный счёт в банке. Если же вы принимаете от зарубежных партнеров рубли, то в этом нет необходимости. Но есть в следующий момент. Если вы принимаете платежи от нерезидента или отправляете их ему, то подобные виды оплаты проходят валютный контроль со стороны банковского учреждения.

Возможно ли импортировать товары ИП с упрощенным режимом налогообложения?

Это самый распространенный вопрос у предпринимателей, которые хотят вести внешнеэкономическую деятельность. Возможно ли осуществлять импорт товарной продукции, если ИП использует УСН. Это расшифровывается, как упрощённая система налогообложения. Ответ на этот вопрос находится в налоговом кодексе. Там есть список видов деятельности ИП, не имеющих право применения УСН. Внешнеэкономическая деятельность в этот перечень не входит. Поэтому ограничений на этом основании быть не может. Но есть одна небольшая особенность.

При ввозе товаров из-за границы на них накладывается НДС. Это касается и той продукции, что ввозят ИП, работающих по системе УСН. В том же налоговом кодексе написано, что индивидуальный предприниматель, работающий на упрощенной системе налогообложения, не может в дальнейшем принять налог на добавленную стоимость к вычету. А вот с общей системой налогообложения это возможно.

Как свести к минимуму уплачиваемый НДС?

Например, включить налог в сумму основных средств при ввозе их страну. Этот налог также может включаться в цену сырья, товарной продукции и т. п., если применяется УСН, где в качестве объекта налогообложения выступают доходы. Если предприниматель выплачивает налог с суммы доходы минус расходы, то налогооблагаемую базу можно снизить на величину НДС, которая была уплачена при таможенном оформлении.

В любом случае перед началом деятельности во внешней торговле ИП нужно серьезно взвесить плюсы и минусы, а также возможные последствия ввоза/вывоза товаров. В зависимости от этого нужно будет выбрать оптимальную систему налогообложения.

уроков по НДС в Европе — WSJ

Пока американцы спешат заполнить свои годовые налоговые декларации сегодня, все еще есть некоторое утешение, зная, что все может быть хуже: как европейцы, мы могли бы платить и подоходный налог, и налог на добавленную стоимость, или НДС. . И, может быть, скоро мы это сделаем. Пол Волкер, Нэнси Пелоси, Джон Подеста и другие союзники администрации Обамы уже высказали идею об американском НДС, поэтому мы подумали, что вам может быть интересно узнать, как это работает в Европе.

НДС — это, по сути, национальный налог с продаж, который взимается на каждом этапе производства, а счет передается потребителям в кассу.В Европе средняя ставка чуть меньше 20%. (См. Диаграмму рядом.) В США федеральный НДС предположительно будет взиматься сверх государственных и местных налогов с продаж, которые могут достигать 10%. Некоторые страны также освобождают от налога еду, лекарства и некоторые другие товары.

НДС были проданы в Европе как способ облагать налогом потребление, что в принципе приносит меньше экономического вреда, чем налогообложение доходов, сбережений или инвестиций.Звучит неплохо, но на практике НДС редко заменял подоходный налог или даже приводил к более низкой ставке подоходного налога. Максимальная ставка индивидуального подоходного налога остается очень высокой в Европе, несмотря на НДС, в среднем на континенте около 46%.

Ставки подоходного налога с физических лиц в Европе упали с 1980-х годов вслед за США в эпоху Рейгана, а ставки корпоративного налога в Европе снизились еще более резко. Но движущей силой этого снижения стала глобальная налоговая конкуренция, а не компенсирующее бремя НДС.

В США сторонники НДС не призывают к отмене 16-й поправки, разрешающей подоходный налог, и, фактически, они хотят повышения ставок подоходного налога. Белый дом пообещал позволить повысить максимальную индивидуальную ставку в январе до 39,6% с 35% по мере истечения срока действия налоговых льгот Буша, в то время как ставка дивидендов снизится до 39,6% с 15%, а ставка прироста капитала — до 20% в следующем году и 23,8% в 2013 году по закону о здравоохранении, с 15% сегодня. Даже с этими более высокими ставками или из-за них доходы не приблизятся к оплате новых расходов администрации Обамы — вот почему она также рассматривает возможность введения НДС.

Одной из особенностей европейских НДС является то, что, хотя их ставки часто начинаются с низких, они редко остаются такими. Из 10 основных стран ОЭСР, имеющих НДС или национальные налоги с продаж, только Канада снизила свою ставку. Дания увеличилась с 9% до 25%, Германия с 10% до 19%, Италия с 12% до 20%. Непартийный налоговый фонд недавно подсчитал, что для уравновешивания федерального бюджета США с НДС потребуется ставка не менее 18%.

Сторонники

также утверждают, что введение НДС приведет к сокращению заимствований федерального правительства.Но это тоже редко случалось в Европе. С 1980-х по 2005 год дефицит в Европе был в целом выше, чем в США. К 2005 году, согласно данным ОЭСР, долг в Европе составлял в среднем 50% ВВП по сравнению с менее чем 40% в США

.

Getty Images

Благодаря рецессии и стимулирующим мерам федеральный долг США, принадлежащий населению, в настоящее время достиг примерно 63% ВВП и будет расти, но по прогнозам ОЭСР, долговое бремя 30 самых богатых стран «превысит 100% валового внутреннего продукта. в 2011.«Уровень долга во Франции, Германии, Испании и Италии, как ожидается, увеличится на 30 процентных пунктов ВВП с 2008 по 2011 год. В Греции ставка НДС составляет 21%, но ее долг как доля ВВП составляет 113%.

Сама эффективность НДС означает, что он сбрасывает огромные суммы доходов, которые политики охотно тратят. Таким образом, НДС становится двигателем еще больших государственных расходов. В Европе средние государственные расходы составляли около 30,2% ВВП, когда НДС начал распространяться в конце 1960-х годов.Сегодня эти правительства более чем на 50% больше, а их расходы в среднем составляют 47,1% ВВП. Напротив, государственные расходы США (федеральные и государственные) выросли до 35,3% с 28,3% в процентах от ВВП за тот же период.

Именно эта способность приносить доход делает НДС столь привлекательным для либеральных интеллектуалов и политиков. Даже либералы понимают, что в какой-то момент высокие ставки подоходного налога перестают приносить гораздо больше доходов, поскольку богатые меняют свое поведение или используют лазейки.Средний класс — это то, где настоящие деньги, и единственный способ получить их с наименьшей политической болью — это ввести налог на потребление на широкой основе, такой как НДС.

И еще один момент: в Европе более тяжелое бремя расходов и налогов означало также более низкий уровень роста доходов и создание рабочих мест. По данным Бюро статистики труда, с 1982 по 2007 год в США было создано 45 миллионов новых рабочих мест по сравнению с менее чем 10 миллионами в Европе, а экономический рост США был более чем на треть быстрее за последние два десятилетия.

В 2008 году средний житель Западной Вирджинии, одного из беднейших американских штатов, имел годовой доход на 2000 долларов выше, чем средний житель Европейского Союза, по словам экономиста Марка Перри из Мичиганского университета во Флинте. Ценой гораздо более высокого налогового бремени, необходимого для финансирования государства, имеющего право на получение пособия от колыбели до могилы, в Европе был более низкий уровень жизни. Сторонники НДС должны объяснить, почему этого не произойдет в Америке.

Авторские права © 2020 Dow Jones & Company, Inc.Все права защищены. 87990cbe856818d5eddac44c7b1cdeb8

С этой даты Общее финансовое положение требует затрат […] eur-lex.europa.eu | A partir de esa fecha, el Reglamento financiero general dispone que los […] eur-lex.europa.eu |

3. Что касается рамочных соглашений и систем динамических закупок, то оценочная стоимость […] должно быть максимум […] предусмотрено на весь срок действия договора или системы. eur-lex.europa.eu | 3. Para los acuerdos marco y para los sistemas […] dinmicos de adquisicin el valo r que s e tendr en cuenta es el valor mximo […] contemplados durante […] la duracin total del acuerdo o del sistema. eur-lex.europa.eu |

Эта схема будет […] на заявителя от 1 850 до 2 400 фунтов стерлингов. eur-lex.europa.eu | Este rgimen incrementar el […] o formaci n de 1 850 фунтов стерлингов и 2 400 фунтов стерлингов. eur-lex.europa.eu |

В случаях, указанных в пункте (а) […] возможных приза и / или выплаты участникам. europarl.europa.eu | En los supuestos contemplados en la letraa) se […] entender por «umbral» el […] лет назад. europarl.europa.eu |

Директива 92/50 / EEC применяется к контрактам на оказание государственных услуг […] провайдер. eur-lex.europa.eu | La Directiva 92/50 / CEE se aplica a los contrato s de s ervicio pblico cuyo […] eur-lex.europa.eu |

1. Расчет оценочной стоимости […] договора — […] орган / субъект. eur-lex.europa.eu | 1. El clculo del valor Estimado de un Contrato […] deber basarse en el importe […] арбитражник. eur-lex.europa.eu |

Для целей данного параграфа «порог» означает […] , включая возможные призы и / или выплаты участникам. eur-lex.europa.eu | A efectos del presente apartado, se entender por umbral el […] услуг, в том числе возможных премий или сайтов и участников. eur-lex.europa.eu

|

1. Расчет оценочной стоимости […] eur-lex.europa.eu | 1. El clculo del […] adjudicadora. eur-lex.europa.eu |

В случаях, указанных в (b), порог относится к общей сумме […] призов и выплат, в том числе […] контракт, который может впоследствии […] будет заключен в соответствии со статьей 31 (3), если заказчик не исключает такое вознаграждение в объявлении о конкурсе. eur-lex.europa.eu | En los supuestos contemplados en la letra b) se entender por umbral el import total de […] los pagos y primas, включая el […] de s er vicios que pudiera adjudicarse ulteriormente […] con arreglo al apartado 3 del artculo 31, si el poder adjudicador no excluyese dicha adjudicacin en el anuncio de concurso. eur-lex.europa.eu

|

ЕЦБ может, однако, применить процедуру, изложенную в статье 29 или, если применимо, в статье 31 в отношении . лота / индивидуальных контрактов оценочной стоимостью […] общая оценочная стоимость всех освобожденных лотов составляет […] не может превышать 20% от общей оценочной стоимости всех лотов. eur-lex.europa.eu | No obstante, el BCE podr aplicar el schemeimiento del artculo 29 o, en su caso, del artculo 31, a los lotes o […] Contratos Individuals Cuyo […] siempre que el valor total Estima do de от до dos los lotes exentos no sobrepase […] el 20% del valor total Estimado de todos los lotes. eur-lex.europa.eu |

Таким образом, как обычная стоимость, так и экспортная цена составляли […] eur-lex.europa.eu | Tanto el valor normal como el precision o de e xportacin se calcularon, por […] eur-lex.europa.eu |

2. Контрактов на оценочную сумму […] суммы выставляются в соответствии с . процедуры, изложенные в Главе III. eur-lex.europa.eu | 2. Los contratos cuyo […] umbrales se sacarn a licitacin соответствует процедуре […] establecidos en el captulo III. eur-lex.europa.eu |

(b) контракты на оказание услуг, которые субсидируются напрямую […] закупающих органов по […] связаны с […] контракт на выполнение работ в значении пункта (а). procuraplus.org | b) de Contratos de servicios subvencionados […] — 249 000 евро cuando […] dichos contratos estn vinculados a un contrato de obras en el sentido indicado en la letra a). procuraplus.org |

Сумма помощи […] рассчитывается согласно […] документы, подтверждающие покупку. eur-lex.europa.eu | Losgastos que sirven de referencia para calcular la ayuda […] deben documentarse con las factu ra s de l as adquisiciones efectuadas, en las que debe […] eur-lex.europa.eu |

Выручка включает справедливую стоимость возмещения, полученного или подлежащего получению за продажу […] товаров и услуг в […] , которые, по сути, соответствуют […] к суммам, полученным от третьих лиц. tubacex.es | Los ingresos ordinarios por la venta de bienes o servicios se reconocen por el valor razonable de la contrapartida recibida o a recibir производная де-лос […] ошибок. Лос-ингресос […] отро импорт о импуесто […] que, en sustancia, correponda a cantidades recibidas por cuenta de terceros. тубаекс.es |

Выручка включает справедливую стоимость полученного вознаграждения или […] дебиторская задолженность по продаже […] к суммам, полученным от третьих лиц. тубаекс.es | Los ingresos ordinarios se presentan […] netos del Impuesto sobre Val or […] tubacex.es |

| Допустимые расходы ur e ( без НДС ) t o покупка земли и зданий, выполнение строительных работ и покупка, […] обновлять и реструктурировать машины, оборудование и сооружения. eur-lex.europa.eu | Инверсии […] al bailera y la adquisicin, […] modernizacin y reestructuracin de maquinaria, equipo e instalaciones. eur-lex.europa.eu

|

Выручка в консолидированном отчете о прибылях и убытках включает суммы, полученные от продажи товаров и доход от аренды, […] роялти и другие услуги, оказанные в обычном порядке […] inditex.pl | La cifra de ventas de la cuenta de prdidas y ganancias Consolidada, включая cantidades recibidas por la venta de mercancas, ingresos por alquileres, ingresos por royalties y otros […] servicios prestados en el cu rs o de l as […] con las ventas. inditex.pl |

Однако закупающие органы могут […] отказать в таком заявлении в отношении […] или 1 миллион евро за работы при условии […] , что совокупная стоимость этих лотов не превышает 20% от совокупной стоимости лотов в целом. europarl.europa.eu | No obstante, los poderes adjudicadores podrn establecer […] кроме […] en el caso de los servicios y a un millnEUR […] en el caso de las obras, siempre que el import acumulado de dichos lotes no sobrepase el 20% del valor acumulado de la totalidad de los lotes. europarl.europa.eu |

Однако закупающие органы могут отклонить такое заявление в . совокупная стоимость этих лотов не […] превышает 20% от совокупной стоимости лотов в целом. europarl.europa.eu | No obstante, los poderes adjudicadores podrn establecer […] excepciones a esta aplicacin respe ct o de l ot es cuyo valor […] no sobrepase el 20% […] del valor acumulado de la totalidad de los lotes. europarl.europa.eu |

Максимальная интенсивность помощи: Помощь состоит из […] гранта не более 30% […] для любой фирмы eur-lex.europa.eu | Intensidad mxima de la ayuda: La ayuda consiste en una contribucin en […] Capital hasta un mximo del 30% […] 582,28 EUR на empresa eur-lex.europa.eu |

| 1.Контрактирует оценочную стоимость wh ic h , без НДС , e qu als или превышает порог […] сумм, указанных в пункте 3, должны […] будут выставлены на торги в соответствии с процедурами, изложенными в Главе II. eur-lex.europa.eu | 1. Los contratos cuyo […] апартаменты 3 se sacarn […] лицитацин соответствует Лос-Анджелесу-стейблицидосу ан-эль-каптуло II. eur-lex.europa.eu |

(а) контракты, которые субсидируются напрямую путем заключения контрактов […] procuraplus .org | a) de Contratos de obras subvencionados […] a 6 242 000 евро procuraplus.org |

Если максимальная ставка НДС составляет 15%, наибольший НДС, который покупатель […] может заплатить 150 000 мексиканских песо. Это означает, что заказчик должен […] help.sap.com | Si el tipo de IVA mximo es del 15%, el mximo de IVA que habr pagado el deudor ascender […] — 150 000 мексиканских песо, местное значение deudor debe haber hec ho […] help.sap.com |

| Экспорт за пределы ЕС будет составлять rg e d без НДС . ilkadora.com | Экспорт s fuera de la UE el Prec io s er neto de IVA . ilkadora.com |

2.2 Расчет стоимости контракта Генерал […] заключается в том, что заказчик должен принять во внимание расчетную сумму […] publictendering.com | 2.2. Clculo del valor del contrato Con arreglo a […] la norma general, la entidad adjudicadora deber tener en cuenta la remuneracin […] publictendering.com |

Продавец оставляет за собой право на […] циркуляра. en.thermo-flash.com | El vendedor se reserva […] , модифицируемая по кругу. es.thermo-flash.com |

| Декларация по НДС будет состоять из НДС до ‘ s нетто s u m НДС d e ri от каждого отдельного члена, account […] по факту […] , что операции между участниками не приводят к начислению или уплате НДС. eur-lex.europa.eu | En la declarac i n de l IVA s e co ns ignar e l imp ort e neto d el IVA del gr upo Соответствующий ac ad a uno […] de sus miembros tomados […] индивидуальных, entendindose que las operaciones entre miembros no dan lugar al cobro o al pago de IVA. eur-lex.europa.eu |

| С момента записи EAA эти i te m s за вычетом d e du ct ib l e VAT , t he только налог с оборота, учтенный в них, не подлежит вычету для целей налогообложения. eur-lex.europa.eu | Dado que en los […] eur-lex.europa.eu |

Выручка включает справедливую стоимость вознаграждения […] партии. tubacex.es | Las subvenciones oficiales de Administraciones Pblicas se reconocen cuando existe una seguridad razonable del cumplimie nt или as condiciones asociadas a su concesin l y el cobro de. tubacex.es |

Новые требования испанского законодательства — модель 340 и дата НДС

Как вы, вероятно, знаете, в Испании действует новое юридическое требование, и в этом блоге мы хотим дать вам место для часто задаваемых вопросов относительно этого юридического изменения, а также некоторые рекомендации по его внедрению.

МОДЕЛЬ 340

Что такое модель 340?

Это новый файл для электронных книг НДС (Llibro registro de facturas recibidas -IVA soportado-, facturas emitidas -IVA repercutido- en formato electrónico)

Обязаны ли все испанские клиенты сообщать о модели 340 в налоговые органы?

Не все в 2009 году.Но клиенты, которые хотят воспользоваться новой практикой ежемесячной передачи полномочий испанскими налоговыми органами, должны использовать Модель 340. (Юридический текст — «Настоящий Указ 1065/2007 от 27 июля 2007 года, опубликованный 5 сентября 2007 года»)

Более подробную информацию об этом законе можно найти по следующей ссылке:

http://www.agenciatributaria.es/AEAT/Contenidos_Comunes/La_Agencia_Tributaria/Normativas/Ficheros_Asociados_a_Las_Normativas/IVA/REAL_DECRETO/Real%20Decreto%201065-2007.pdf

Какой срок представить первую модель 340?

20.02.2009.

Обязательно ли использовать ДАТУ НДС для получения модели 340 с технической точки зрения?

Нет. Если вы не используете функцию VATDATE, необходимо применить примечание 1303567.

В этом случае файл VATDATE будет заполнен нулями.

Что делать, чтобы получить модель 340?

Новый отчет RFIDESM340 был разработан для получения модели 340.

Применяются соответствующие примечания:

-Примечание 12

«Правовые изменения в Modelo 340: Электронные книги НДС»

Убедитесь, что вы выполнили все действия, указанные в записке,

до выполнения инструкции по исправлению, содержащейся в примечании 12

и внимательно прочтите все документы, прилагаемые к этой записке.

Чтобы избежать проблем с некоторыми объектами, вызванными неправильным транспортным уровнем, очень важно делать то, что указано на стр.2, раздел «Создать пакет» документа «Руководство пользователя Modelo-340V4.doc»

-Примечание 1302260 «Modelo-340 Дополнительная коррекция юридических изменений»

Выполните действия вручную, описанные в этом примечании.

Выполните инструкции по исправлению с помощью пакета поддержки или действий SNOTE, описанных в этом примечании.

-Примечание 1304247 «Код транзакции для отчета RFIDESM340»

Выполните действия вручную, описанные в этом примечании.

-Примечание 1303567 «Добавление поля« VATDATE »в структуру»

Только если клиенты еще не используют функцию VATDATE, они должны применить примечание 1303567: в этом случае файл VATDATE будет заполнен нулями.

Дополнительную функциональную информацию и очень полезные рекомендации можно найти в SAP-ноте 1304756

ДАТА НДС

Что такое ДАТА НДС?

В заголовок фи-документа добавлено новое поле ДАТА НДС.

таблица BKPF и дополнительно к BBKPF, VBKPF, RBKP, ACCIT, чтобы выполнить новые юридические требования в некоторых странах, чтобы иметь конкретный срок уплаты налога

(по-испански «Fecha de operación»)

Обязаны ли испанские клиенты использовать ДАТУ НДС?

Да.

Это требование закона, обязательное с 01.01.2009

(юридический текст: «REAL DECRETO 1466/2007 FECHA REALIZACIN DE LAS OPERACIONES Y LOS LIBROS REGISTROS»)

Что делать, чтобы использовать ДАТУ НДС?

Примечания, актуальные для испанских клиентов, использующих функцию ДАТА НДС

-Примечание 1023317 «Правовые изменения: срок уплаты НДС» (Примечание действительно для выпусков версий ERP 2005 и ERP 2004)

Важное замечание: Вы не можете реализовать это примечание с помощью SNOTE .

Функциональность может быть реализована только путем применения пакета поддержки, потому что многие изменения DDIC, 2 новых BADI, изменения экрана, изменения логической базы данных (BRF), множество текстовых элементов отчетов, DDIC-объекты, сообщения и многие изменения программы и т. Д. на, вовлечены. »

Что делать с Note 1023317 ?:

Вам необходимо обновить до соответствующей поддержки для текущего выпуска (примечание должным образом обновлено списком поддержки пакет-релиз)

Примечание 1235415: Это примечание представляет собой нижний порт примечания 1023317 к выпуску 4.6C и 4.70.

Примечание 1232484 «Как пользоваться сроком уплаты НДС, налоговая отчетность»

Что делать с примечанием 1232484 ?: Это примечание с описанием.

Внимательно прочтите PDF-документ, приложенный к этой заметке

Следуйте пунктам пошаговой инструкции

Примечание 1038448 Срок уплаты НДС: Отчетность по стране

Это примечание изменяет некоторые отчеты и предоставляет инструмент миграции для

документа, разнесенных до активации функции ДАТА НДС.

Что делать с запиской 1038448 ?:

Первое: примечание 1023317 должно быть реализовано (в рамках пакета поддержки).

Секунда: ручная работа, описанная в примечании

Третий: Выполните инструкции по исправлению с помощью пакета поддержки или SNOTE.

Примечание 1281852 «Изменение законодательства по НДС»

Это примечание изменяет отчеты RFUSVS14, RFASLD11B, RFKORDES для использования ДАТЫ НДС

.

Что делать с Note 1281852?

выполняет ручные операции, описанные в этом примечании.

Выполните инструкции по исправлению с помощью пакета поддержки или действий SNOTE, описанных в этом примечании.

Регистрация НДС: Отменить регистрацию — GOV.UK

Вы должны отменить регистрацию, если вы больше не имеете права на регистрацию НДС . Например:

- вы прекращаете торговать или производить НДС налогооблагаемые поставки

- вы присоединяетесь к НДС группе

Вы должны отменить подписку в течение 30 дней, если вы перестаете соответствовать критериям, или с вас может взиматься штраф.

Вы можете попросить HM Revenue and Customs ( HMRC ) отменить вашу регистрацию, если ваш налогооблагаемый оборот по НДС по НДС упадет ниже порога отмены регистрации в 83 000 фунтов стерлингов.

Как отменить

Вы можете отменить регистрацию VAT онлайн.

Отменить регистрацию

Вы также можете заполнить и отправить форму VAT7 для отмены регистрации VAT по почте.

Что будет дальше

Обычно HMRC занимает 3 недели, чтобы подтвердить вашу отмену и официальную дату отмены.Это либо дата, когда причина вашей отмены вступила в силу (например, когда вы прекратили торговать), либо дата, когда вы попросили отменить, если это добровольно.

HMRC отправит подтверждение на ваш онлайн-счет VAT (или по почте, если вы не подаете заявку онлайн). С даты отмены вы должны прекратить взимать НДС и хранить записи НДС в течение 6 лет.

HMRC автоматически перерегистрирует вас, если они поймут, что вы не должны были отменять подписку.Вы должны будете отчитаться за НДС, который вы должны были уплатить за это время.

НДС после отмены

Вам необходимо подать окончательную декларацию НДС за период до даты отмены включительно. Вы должны учитывать любые запасы и другие активы, которые у вас есть на эту дату, если:

- вы можете вернуть НДС при покупке

- общая сумма НДС , подлежащая уплате по этим активам, превышает 1000 фунтов стерлингов

Не ждите, пока вы получите все свои счета, прежде чем отправлять окончательный отчет.Вы по-прежнему сможете потребовать НДС на все, что вы купили для своего бизнеса, пока все еще зарегистрированы, как только вы получите счета.

НДС и налоги для э-резидентов в Эстонии

До того, как стать электронным резидентом, имея компанию в Эстонии, одной из моих основных проблем было то, какие налоги мне нужно будет платить и как их платить. В этой статье я хочу объяснить НДС и налоги для электронных резидентов, владеющих компанией в Эстонии.

Одной из главных причин, побудивших меня начать свой бизнес в Эстонии, было то, насколько легко понять их налоговую систему, в отличие от Испании.

Но не дайте себя обмануть, Эстония — не налоговая гавань. Это рай удаленного управления для предпринимателей и фрилансеров вроде меня.

Это означает, что вы, конечно же, собираетесь платить налоги. Только вы будете платить приличную сумму налогов. Кроме того, система разработана таким образом, чтобы вы могли сосредоточиться на своем бизнесе и забыть об утомительных административных задачах.

НДС для э-резидентов, владеющих эстонской компанией

Когда вы открываете свою компанию с помощью любого поставщика бизнес-услуг, вы можете зарегистрироваться для получения номера плательщика НДС.

Нужен ли мне номер плательщика НДС?

Вашей компании потребуется номер плательщика НДС, если применимы некоторые из этих условий:

- Во-первых, если некоторые из ваших клиентов требуют это для своих счетов-фактур. Обычно это имеет место с европейскими компаниями .

- Далее, если вы продаете услуги, такие как разработка программного обеспечения или дизайн, европейским клиентам, и вы зарабатываете более

16 тысячевро в год ( Edit : этот предел был увеличен до 40 тысяч в 2018 году). - Также, если вы продаете цифровых услуг или продуктов (программное обеспечение или цифровой контент) клиентам B2C в Европейском Союзе.

- Наконец, если вы продаете цифровых услуг или продуктов (программное обеспечение или цифровой контент) клиентам B2B, только если ваши продажи превышают

16 000 €в год ( Edit : этот предел был увеличен до 40 000 в 2018 году).

Что такое цифровая услуга? Любой товар или добавленная стоимость, не являющиеся физическими. Это включает в себя разработку программного обеспечения, веб-дизайн, маркетинг и услуги SEO и т. Д.

Стоит ли беспокоиться?

Даже если вам не нужен номер плательщика НДС, всегда интересно иметь его.

Во-первых, это позволяет вам легче работать в пределах ЕС. Кроме того, номер плательщика НДС всегда повышает доверие к вашей компании со стороны клиентов, поставщиков и поставщиков. Наконец, европейский номер плательщика НДС поможет вам избежать различных налогов и правил при выполнении операций на территории ЕС.

Когда добавлять НДС к счетам

Итак, вы зарегистрировали свою компанию в Эстонии и имеете номер плательщика НДС.Когда нужно добавлять НДС в счета, а когда нет?

В целом, это зависит от типа услуг, которые вы предлагаете:

Если ваши услуги требуют прямого вмешательства (например, консультации, разработка программного обеспечения), тогда:

- Если ваш клиент — B2B из Европейского Союза с действующим номером плательщика НДС, вы не добавляете НДС (0%). Вместо этого вы добавляете в свой счет пункт: «Покупка подлежит предоставлению внутри сообщества 0%, обратный платеж». Здесь есть веб-сайт, на котором вы можете проверить, действителен ли номер плательщика НДС клиента a.

- Напротив, если у вашего клиента нет действующего номера плательщика НДС, вам необходимо добавить эстонский НДС (20%). Это относится к клиентам B2C и B2B.

- Наконец, если клиент находится за пределами Европы (например, клиент из Америки), вы не добавляете НДС (0%).

К этой категории относится большая часть внештатной деятельности.

И наоборот, если ваши услуги автоматизированы (например, облачный хостинг, SaaS), то:

- Если ваш клиент — B2B из Европы с действующим номером плательщика НДС, как и в предыдущей ситуации, вы добавляете тот же пункт и не добавляете НДС (0%).

- И наоборот, если у вашего клиента нет действующего номера плательщика НДС, вы применяете НДС из его страны проживания. Это касается клиентов B2B и B2C. Таким образом, если ваш клиент из Испании, вы добавите испанский НДС (21%).

- Наконец, если ваш клиент находится за пределами Европы, вы не платите НДС (0%).

Большинство SaaS попадает в эту категорию. Как видите, в Европе по-прежнему царит беспорядок, когда дело касается предпринимателей и стартапов с моделью подписки или автоматизированным программным продуктом онлайн.

В качестве исключения, если вы продаете свои услуги эстонской компании, вам нужно , чтобы добавить эстонский НДС к вашему счету.

Налоги для э-резидентов, владеющих эстонской компанией

Хорошо, теперь, когда вы знаете, как составлять счета и какой НДС применять, давайте поговорим о налогах.

Выручка вашей компании не облагается никакими налогами или если вы реинвестируете эти деньги в свою компанию. Таким образом, если вы просто работаете, выставляете счета своим клиентам, зарабатываете деньги и используете их для обоснованных расходов компании, вам не нужно платить ни цента.

Это на самом деле довольно круто. В прошлом я владел компаниями в Испании и Великобритании, и вы платите налоги за деньги, которые зарабатывает ваша компания. Я думаю, что эстонский подход побуждает вас реинвестировать и развивать свою компанию.

Тогда когда вы платите налоги? Когда вы выводите деньги на свой личный счет. Если вам неясно, в чем разница между вами и вашим бизнесом, прочтите: «Вы не ваша компания» или мой пост «Разоблачение налогов цифровых кочевников».

Есть два способа заработка на вашей эстонской компании: зарплата и ежегодная выплата дивидендов.

Годовая выплата дивидендов

В начале каждого стандартного финансового года вы можете выплатить себе дивиденды. Распределенная прибыль обычно облагается налогом на прибыль в размере 20% по ставке 20/80 от чистой суммы распределения прибыли.

Субъектом налога — лицом, которое облагается налогом на дивиденды — является компания, а не вы (как физическое лицо). Это различие важно. Вам не нужно платить дополнительный налог на доходы физических лиц в Эстонии, если вы просто являетесь акционером своей эстонской компании.

Это означает, что если вы заплатите себе 10.000 евро в виде дивидендов в начале года, ваша компания заплатит дополнительно 2.500 евро налогов (10000 x 20/80).

Назначение себе заработной платы

Как владелец микрокомпании в Эстонии, вы должны выполнять два очень разных типа задач:

Во-первых, вы единственный член совета директоров компании. Таким образом, вы должны заниматься административными задачами, контактами с клиентами, бухгалтерией и т. Д.Кроме того, вы будете выполнять некоторые технических или конкретных задач, связанных с вашей областью бизнеса и профессиональных знаний — программирование, дизайн, консультирование-.

В результате вам нужно разделить зарплату на две части: зарплату члена совета директоров и зарплату сотрудника .

Заработная плата вашего сотрудника вообще не облагается налогом в Эстонии, если вы живете и работаете за пределами страны. Однако для заработной платы члена совета директоров вы должны платить два налога: подоходный налог (20% от общей суммы) и социальный налог (33%) от заработной платы плюс подоходный налог.

Кроме того, социальный налог можно игнорировать, если вы можете представить доказательства того, что вы уже платите социальные отчисления в другой стране ЕС (например, гонорар фрилансера в Испании).

Однако в большинстве случаев вам придется заплатить и то, и другое.

Распределение обеих зарплат зависит от вас, но рекомендуемое разделение составляет 70% (сотрудник) / 30% (член правления). Вы можете назначить 100% зарплату своему сотруднику, но тогда вам нужно будет обосновать, почему вы выполняете свои обязанности члена совета директоров бесплатно.

Если вы фрилансер, продающий свое время в технической области (например, программист), имеет смысл, что зарплата вашего сотрудника немного выше. В моем случае я использую раздачу 20/80.

Таким образом, из своей заработной платы вам необходимо уплатить налога на заработную плату члена правления в Эстонии (когда вы назначаете себе заработную плату) и налога на заработную плату служащего в стране вашего проживания / проживания (при подаче налоговой декларации, если применимо ).

Давайте посмотрим, как это работает на конкретном примере:

Пример заработной платы

Допустим, ваша компания зарабатывает около 3000 евро от ваших клиентов в месяц (около 36 тысяч в год).Чтобы проверить воду, вы решаете начать с зарплаты в 1000 евро в месяц.

Вы решаете, что начальное распределение вашей заработной платы 30/70 на данный момент приемлемо, поэтому вы платите себе 300 евро как «зарплату члена правления» и 700 евро как «зарплату сотрудника».

Заработная плата вашего сотрудника не облагается налогами в Эстонии. Таким образом, налогом облагается только ваша заработная плата члена правления (300 евро). Тогда вычисления:

- Подоходный налог (20% брутто): 300 x 20/80 = 75 €

- Социальный налог (33% вашей зарплаты + подоходный налог): (300 + 75) x 0,33 = 123, 75 €

В результате мы имеем общую сумму 198,75 €, что немного меньше 20%.В конце года на счету вашей компании останется излишек в размере 21650 евро.

Легко, правда? Конечно, если вы примените распределение зарплаты 20/80, вам придется заплатить 132,50 евро в виде налогов, что составляет около 13%. Это может быть так, если вы являетесь разработчиком-фрилансером и большую часть своего времени не тратите на административные задачи.

Важное напоминание: Вам необходимо платить личные налоги в вашей стране / стране проживания, если это применимо к заработной плате вашего сотрудника.Таким образом, если вы являетесь налоговым резидентом, скажем, во Франции, вам нужно будет заплатить налоги за эти 700 евро при составлении налоговой декларации.

Обновление 2019: теперь вы можете платить только зарплату сотруднику

Налоговая служба Эстонии постановила, что фактически вы можете платить себе только зарплату сотрудника . Это применимо только в том случае, если ваша деятельность осуществляется за пределами Эстонии, то есть вы не являетесь налоговым резидентом Эстонии.

Это имеет некоторые последствия.Прежде всего, очевидно, что вы несете ответственность за отчетность и уплату налогов в стране вашего проживания . Если вы цифровой кочевник и не проводите более 183 дней в году в какой-либо конкретной стране, вы можете избежать уплаты личных налогов.

Второй важный момент, который следует иметь в виду, заключается в том, что если вы назначите себе только зарплату сотрудника , вы не сможете получать суточные (см. Ниже). Очевидно, что ваши командировки по-прежнему будут оправданными расходами, которые ваша компания может оплатить, но вы не сможете получать суточные.

Важно отметить, что это изменение в основном применимо к фрилансерам или индивидуальным предпринимателям. Если у вашей компании несколько акционеров или членов правления, или любой из членов правления работает из Эстонии, этот сценарий к вам не применим.

Умные расходы и снижение налогов для электронных резидентов

Концепция безналогового реинвестирования в вашу компанию, безусловно, является одним из главных преимуществ эстонской бизнес-системы.Давайте подробнее рассмотрим расходы и то, как ваша компания может расти, используя эту умную систему.

Каковы действительные расходы компании?

По сути, все, что вам стоит денег и напрямую связано с вашей деятельностью. Программа e-Residency предназначена для цифровых кочевников и путешествующих предпринимателей. Таким образом, с учетом этого, это обычно действительные расходы для вашей эстонской компании:

- Хостинг, домены, облачные сервисы и другие программные услуги с периодической подпиской.От гонорара поставщика бизнес-услуг до юридической консультации юриста или расходов на хостинг.

- Расходные материалы или расходное оборудование для профессиональной деятельности.

- Программное обеспечение и инструменты, которые вы покупаете для работы.

- Путевые расходы, включая авиабилеты, аренду автомобилей, такие услуги, как Uber или Bolt, проживание и апартаменты. Сюда входят поездки в Эстонию (например, для открытия банковского счета).

- Платежные сборы (например, шлюзы для вашего сайта электронной коммерции) и банковские сборы.

- Обеденные блюда, но только часть вашего клиента.Вы не можете декларировать собственный обед в качестве деловых расходов.

Тем не менее, в связи с особым характером программы электронного резидентства, есть некоторые предостережения, о которых вы должны знать:

- Счета за топливо / газ за поездки внутри страны обычно не включаются. I.E: если вы путешествуете из Мадрида в Барселону (обе в Испании) на машине, это не входит в стоимость. Как ни странно, поездки на общественном транспорте разрешены, пока вы навещаете клиента или собираетесь на рабочую встречу.I.E: если вы едете на метро в Париже, чтобы навестить одного из ваших клиентов в их офисах в центре города.

- Отпуск и поездки на отдых. С особой осторожностью они относятся к поездкам на родину, особенно в период отпусков. Вам нужно будет обосновать, что это была на самом деле командировка.

- Постоянные офисы. Чтобы не иметь постоянного представительства в любой другой стране, максимальный срок, в течение которого вы можете декларировать конкретный офис или аренду в качестве деловых расходов, составляет 6 месяцев.

Суточное

Кроме того, существует очень интересная концепция под названием Daily Allowance . Когда мы путешествуем, возникает много дополнительных расходов, таких как обеды, кофе, такси и общественный транспорт, чтобы назвать некоторые из них. Ежедневное пособие позволяет вам получать не облагаемые налогом деньги со своего бизнес-счета для оплаты обоснованных расходов.

Для этого вам необходимо добавить некоторые документы, подтверждающие вашу поездку, например, счета на авиабилеты или бронирования AirBnB.Конечно, суточные доступны только для поездок между двумя странами с четко определенной продолжительностью.

Например, поездка из Италии в Германию для участия в конференции туда и обратно через неделю. Он не подходит для изменения вашего местоположения на полупостоянной основе.

Суточное позволяет вам израсходовать 50 евро в день в течение первых 15 дней (максимум) календарного месяца, а затем 32 евро в день до конца месяца, если поездка (или комбинация нескольких поездок) такая продолжительная. .Не облагается налогом.

Учтите, что суточные можно получить только в командировке с очень конкретной целью! Некоторые блоги изображают это в основном так, как если бы это была не облагаемая налогом заработная плата в размере 1230 евро. Это не . Вы не можете поехать в Таиланд, чтобы жить там в течение одного года и требовать ежедневное пособие каждый месяц.

Расходы на карманные расходы

Бизнес-система Эстонии очень гибкая и дает вам множество возможностей. Прекрасный пример — «Наличные расходы».Допустим, вы оказались без своей визитной карточки или возможности оплатить бизнес-расходы с помощью своего бизнес-счета. В этом случае вы можете просто оплатить эти расходы своими личными деньгами (наличными, банковским переводом со своего личного счета или личной картой).

Затем, после загрузки счета, он будет помечен как «Расходы из собственного кармана», чтобы вы могли позже вернуть свои деньги обратно на свой личный счет.

Думаете об открытии компании в Эстонии?

Если вы решили открыть свою компанию в Эстонии, я могу порекомендовать вам услуги поставщика вашего бизнеса Your Company In Estonia.Они позаботятся обо всем, от регистрации вашей компании до ведения бухгалтерского учета и налогов, поэтому вы можете сосредоточиться на развитии своего бизнеса .

Если вы зарегистрируете свою компанию по ссылке выше, вы получите скидку 100 € !

Заключение

В этой статье я описал, как НДС и налоги для е-резидентов работают, когда у вас есть компания в Эстонии. Эстонская система довольно проста и понятна.

Даже если вы гик-разработчик, как я, дизайнер, не имеющий представления о финансовых вопросах, или новичок в мире предпринимательства, вы, вероятно, сможете узнать, как выставлять счета для своих клиентов, взимать НДС и платить налоги.

Однако идея состоит в том, что вам не нужно беспокоиться ни об одном из них. Однозначно могу порекомендовать услуги Вашей компании в Эстонии. Они обо всем позаботятся, и вам нужно только загрузить счета в формате PDF и предоставить им доступ к вашей банковской выписке для сверки счетов. Это все.

Разве это не прекрасно, когда можно просто работать и развивать свой бизнес?

Надеюсь, этот пост был полезен. У вас есть конкретные сомнения? Позвольте мне знать в комментариях ниже.

❤️ Понравилась ли вам эта статья?

Если вы нашли этот контент полезным, подумайте о том, чтобы выразить свою признательность, купив мне кофе, используя кнопку ниже 👇.

(Посещали 14971 раз, сегодня 2 раза)

Сварливый экономист: прогрессивный НДС

НДС (налог на добавленную стоимость) без других налогов — без доходов, корпоративных, имущественных и т. Д. И т. Д. И т. Д. — в значительной степени идеал экономистов. Но как сделать его прогрессивным? Мне пришла в голову яркая — или, возможно, сумасшедшая — идея.

Прогрессивный НДС

Каждый платит максимальную ставку НДС — скажем, 40%, равную максимальной предельной ставке федерального подоходного налога. Затем, тратя деньги в течение года, вы сдаете свои квитанции — образно говоря, мы собираемся сделать все это в электронном виде через секунду. Таким образом, для первых (скажем) покупок на сумму 10 000 долларов в год вы получаете возмещение всех уплаченных налогов на добавленную стоимость. При следующих покупках на сумму 20 000 долларов вы получаете обратно 30 долларов из каждых 40 долларов налоговых платежей, поэтому вы платите ставку 10%. И так далее.Наконец, после (скажем) 400 000 долларов вы ничего не получите обратно, поэтому вы платите максимальную ставку 40%.

Как видите, я даю людям стимул декларировать все свое потребление. Этот стимул дополняет одно из основных преимуществ НДС по сравнению с налогом на прибыль или с продаж. В случае НДС каждое предприятие в производственной цепочке платит НДС на свои ресурсы и взимает НДС со своих продаж. Затем он вычитает НДС на свои ресурсы из суммы НДС, который он должен уплатить с продаж. Это дает бизнесу сильный стимул собирать НДС с продаж, а его бизнес-клиенты — требовать доказательств уплаты НДС, чтобы они, в свою очередь, могли вычесть платежи по НДС из своих сборов по НДС.Теперь люди также будут требовать «квитанции», подтверждающие уплату налогов.

Понятно, что это работает, только если все в электронном виде. Я бы не стал обременять американского налогоплательщика тяжелой работой по возмещению расходов. Но в основном это так. У нас есть механизм отчетности по налогу с продаж, поэтому добавить или заменить налоговую отчетность по НДС не так сложно.

Большое изменение состоит в том, что о каждой транзакции должен сообщаться как покупатель, так и продавец. Как гражданскому либертарианцу это сначала показалось мне убийцей сделки.Мы уже далеко потеряли конфиденциальность и анонимность транзакций. Но если подумать, возможно, это не так уж и плохо. Мы уже сообщаем Левиафану обо всех источниках нашего дохода, и в рамках электронной проверки и других мер иммиграционного контроля мы должны запрашивать у Левиафана разрешение на работу. Насколько хуже также сообщать о каждой покупке? Тем более что, как только прогрессивный НДС заменяет подоходный налог, нам больше не нужно сообщать об источниках дохода. Кроме того, необходимо указать только сумму налогового платежа, а не характер покупки или даже продавца.