Содержание

Как работает приложение «Мой налог» для самозанятых — СКБ Контур

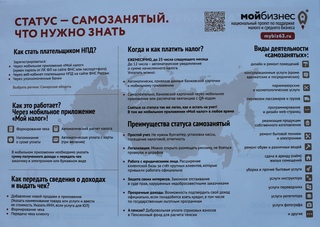

1 января 2019 года стартовал эксперимент по введению налогового режима для самозанятых — налога на профессиональный доход (Федеральный закон от 27.11.2018 № 422-ФЗ). Пока он охватывает только четыре территории — Москву, Московскую и Калужскую области, а также Республику Татарстан. Зарегистрироваться в качестве самозанятого и легально вести бизнес можно с помощью приложения «Мой налог», оно уже доступно в GooglePlay и App Store. Также можно воспользоваться личным кабинетом «Мой налог».

Регистрация в приложении «Мой налог»

Чтобы стать официально самозанятым, нужно выбрать один из способов регистрации в приложении: по паспорту РФ или через личный кабинет, который используется для доступа на сайт nalog.ru.

Регистрация через личный кабинет физического лица

Производится с помощью ИНН и пароля. На сайте ФНС уточняется, как стать пользователем личного кабинета, если вы не используете сайт nalog. ru: нужно обратиться в любую налоговую инспекцию для получения учетной записи (на эту процедуру уйдет не более 15 минут).

ru: нужно обратиться в любую налоговую инспекцию для получения учетной записи (на эту процедуру уйдет не более 15 минут).

Процедура состоит из четырех шагов:

- Указывается номер телефона (лучше вводить номер, которым пользуетесь и имеете доступ), получаете код по SMS и с его помощью подтверждаете номер.

- Указывается регион, в котором осуществляется деятельность (может отличаться от региона, где вы живете и физически находитесь).

- Вводится ИНН и пароль, который используется для доступа в личный кабинет налогоплательщика на сайте nalog.ru.

- Придумывается пин-код для входа в приложение.

Регистрация по паспорту

Схема удобна для тех, у кого нет доступа к личному кабинету. Достаточно отсканировать паспорт через приложение (документ помещается в обозначенный контур, затем нажимается кнопка «Распознать»). Также нужна фотография — ее можно сделать на камеру смартфона.

Процедура включает пять этапов:

- С помощью кода по SMS подтверждается номер телефона.

- Указывается регион, в котором осуществляется деятельность.

- Сканируется паспорт через камеру телефона. Программа распознает данные для заполнения заявления.

- Делается фотография на камеру телефона, с которого осуществляется регистрация.

- Заявление уходит в налоговую. Регистрация происходит сразу или в течение шести дней.

Функции приложения

Мобильное приложение «Мой налог» позволяет не только зарегистрироваться с телефона. С его помощью можно легко сформировать и отправить клиенту чек, отслеживать начисление налогов, получать уведомления о сроках уплаты. Это приложение заменяет кассу и отчетность.

Как отправить чек

Для этого вам потребуется номер телефона или электронная почта покупателя. Нужно указать, какую сумму и за что вы получили, наименование товара или услуги (должно соответствовать реально оказанной услуге или проданному товару). После этого выбирается плательщик — физлицо или юрлицо (в этом случае потребуется ИНН).

На сумму в чеке автоматически начисляется налог.

Как контролировать доходы и начисления

В приложении есть возможность просмотра всех выставленных чеков за любой период и начисленных сумм налога.

При начислении налога появится напоминание о сроке уплаты — до 25 числа следующего месяца. При нарушении срока уплаты возникает задолженность, о чем налогоплательщик тоже ставится в известность с помощью уведомления.

Для удобства уплаты налога можно привязать банковскую карту к приложению. Также есть возможность платить по квитанции, то есть формировать платежный документ.

Статьи по теме:

На что могут рассчитывать самозанятые?

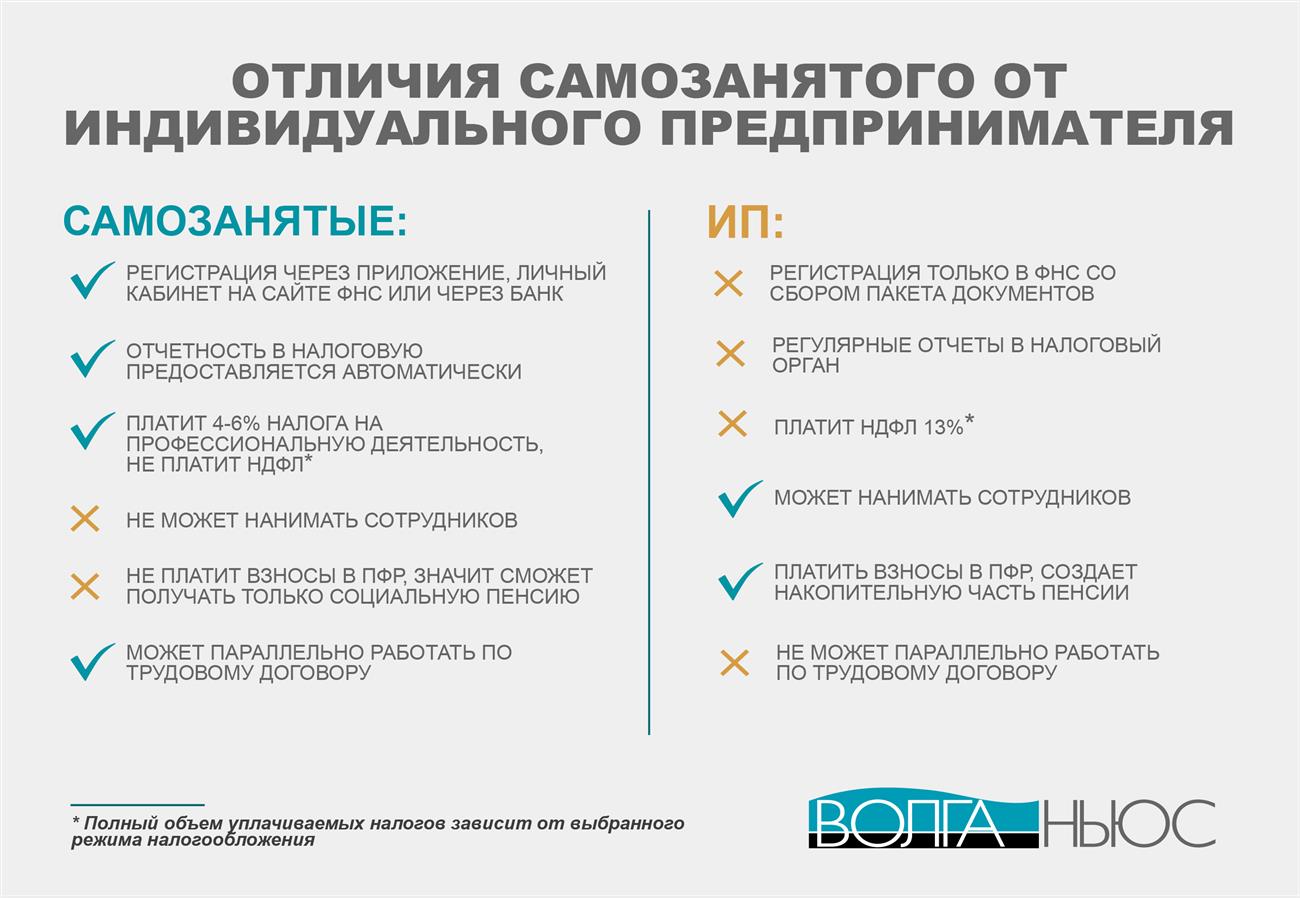

ИП или самозанятость: что выгоднее и проще?

Банк «Санкт-Петербург» запустил комплекс продуктов и услуг для самозанятых граждан

Банк «Санкт-Петербург» запустил комплекс продуктов и услуг для нового клиентского сегмента «Самозанятые» (физические лица, получающие профессиональный доход от деятельности, в которой отсутствует работодатель и наемная сила по трудовым договорам, или доход от использования имущества).

В рамках сервисов для самозанятых:

— клиент получает возможность регистрации на портале госуслуг через Интернет – для простой и удобной регистрации в приложении ФНС «Мой налог»;

— клиент может заказать подходящую карту из широкой линейки банковских карт;

— предусмотрена бесплатная курьерская доставка карт;

— начисление до 28% бонусов программы лояльности «Ярко» за покупки;

— возмещение уплаченных налогов через программу лояльности «Ярко»;

— клиент может получить индивидуальную консультацию: узнать ответы на возникающие вопросы и получить иную актуальную информацию; оставить заявку на обратный звонок.

«Придерживаясь в своей деятельности принципов социальной ответственности бизнеса, Банк выступает за активный перевод на соответствующий налоговый режим физических лиц, получающих профессиональных доход, и создает максимально комфортные условия для регистрации и банковского обслуживания данной категории граждан, – отмечает вице-президент – директор департамента клиентского обслуживания и массовых продаж Банка «Санкт-Петербург» Марина Гориловская. – Несмотря на недавнее начало работы с сегментом, уже сегодня мы видим явный интерес к направлению. По нашим данным, самый востребованный продукт у клиентов этой категории — платежная карта. Она позволяет самозанятому гражданину не только быстро и удобно получать денежные средства от покупателей, но и оплачивать налоги в приложении «Мой налог».

– Несмотря на недавнее начало работы с сегментом, уже сегодня мы видим явный интерес к направлению. По нашим данным, самый востребованный продукт у клиентов этой категории — платежная карта. Она позволяет самозанятому гражданину не только быстро и удобно получать денежные средства от покупателей, но и оплачивать налоги в приложении «Мой налог».

Напомним, что зарегистрироваться в качестве самозанятых, помимо россиян, могут граждане государств, входящих в Евразийский экономический союз (Беларусь, Казахстан, Армения, Кыргызская Республика), если они реализуют свои товары и услуги на территории РФ. Для регистрации иностранным гражданам потребуется ИНН.

Закон не связывает учет доходов самозанятых лиц с каким-либо определенным счетом в банке. Самозанятые граждане могут получать плату за товары или услуги наличными, а также на свои действующие текущие счета и банковские карты.

Сегодня и регистрация, и снятие с учета доступны клиенту без посещения налогового органа, через мобильное приложение «Мой налог». Важно учесть, что прекращение регистрации не освобождает гражданина от задолженности по налогу на профдоход – ее обязательно нужно погасить, даже если самозанятым физлицо уже не числится.

Важно учесть, что прекращение регистрации не освобождает гражданина от задолженности по налогу на профдоход – ее обязательно нужно погасить, даже если самозанятым физлицо уже не числится.

Повторно зарегистрироваться как самозанятый гражданин может в любое время, но только при отсутствии долгов по НПД, пеням и штрафам по нему. В ряде случаев снять с учета плательщика НПД может налоговая инспекция по своей инициативе, причем заявления от самозанятого при этом не потребуется.

Изменение статуса самозанятого не влияет на балансовый номер счета и не требует его закрытия. Проверить статус самозанятого гражданина совсем не сложно: на сайте ФНС есть специальный сервис — https://npd.nalog.ru/check-status.

Путин предложил новые меры поддержки самозанятым и ИП

В условиях пандемии коронавируса COVID-19 президент России Владимир Путин предложил в полном объеме вернуть самозанятым налог, уплаченный в 2019 году, а также предоставить им налоговый капитал. Сегодня, 11 мая, на совещании по вопросам борьбы с пандемией глава государства объявил о завершении в стране периода нерабочих дней.

«Эти люди поверили государству, поверили его гарантиям, работать защищенно и цивилизованно. В этой связи считаю, что такое стремление нужно поддержать и даже поощрить. В этой связи предлагаю вернуть самозанятым гражданам их налог на доход, уплаченный в 2019 году в полном объеме»,— сказал президент. По оценкам властей, в прошлом году такой возможностью воспользовались около 340 тыс. человек.

Налоговый капитал, предложенный президентом, для всех самозанятых должен быть в размере одного МРОТ. «За счет него (налогового капитала. —“Ъ”) они смогут в этом году проводить налоговые платежи, не отвлекая собственные средства, сохраняя свои доходы»,— добавил он. Сейчас в России статус самозанятого имеют 650 тыс. граждан.

Для индивидуальных предпринимателей (ИП), пострадавших от пандемии, Владимир Путин предложил сделать в 2020 году налоговый вычет в один МРОТ на страховые взносы. «Сейчас необходимо снизить фискальное бремя и на ИП, которые заняты в наиболее пострадавших отраслях»,— добавил он.

Также президент предложил списать за второй квартал все налоги, кроме НДС, и страховые взносы для ИП и малого и среднего бизнеса из пострадавших отраслей, а также для социально ориентированных НКО. Ранее компании пострадавших отраслей получили отсрочку по налогам и страховым платежам на шесть месяцев с возможностью гасить их плавно в течение года.

Напомним, для поддержки бизнеса и населения в условиях ограничительных мер правительство разработало и законодательно разработало два пакета антикризисных мер. К 1 июня правительство должно подготовить план по восстановлению экономики страны и занятости населения.

О расходах первого месяца поддержки экономики — в материале “Ъ” «Противошоковые средства в двух пакетах».

Регулирование процесса легализации налогообложения доходов самозанятых граждан в Российской Федерации на современном этапе (Скруг В.

С.11 Государственная Дума Федерального Собрания Российской Федерации) / Экономика труда / № 1, 2019

С.11 Государственная Дума Федерального Собрания Российской Федерации) / Экономика труда / № 1, 2019

Скачать PDF | Загрузок: 20 | Цитирований: 4

Статья в журнале

Экономика труда

Том 6, Номер 1 (Январь-Март 2019)

Цитировать:

Скруг В.С. Регулирование процесса легализации налогообложения доходов самозанятых граждан в Российской Федерации на современном этапе // Экономика труда. – 2019. – Том 6. – № 1. – С. 535-552. – doi: 10.18334/et.6.1.40125.

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=37307873

Цитирований: 4 по состоянию на 31.10.2020

Аннотация:

В работе раскрыты актуальные вопросы, связанные с легализацией налогообложения доходов самозанятого населения. Категория самозанятых занимает значительную долю в экономически активном населении страны. При этом подавляющее большинство из них сейчас находится вне правового поля. В статье исследуются различные подходы к понятию «самозанятые», обозначена их роль в социально-экономической структуре общества. Проанализирована нормативно-правовая база, которая регламентировала процесс легализации самозанятых. Сравнивается опыт зарубежных стран и России в контексте правового статуса самозанятых. Исследованы причины, по которым самозанятые предпочитают оставаться в «тени». Рассмотрены риски, а также положительные и отрицательные аспекты введения налога на профессиональный доход.

Проанализирована нормативно-правовая база, которая регламентировала процесс легализации самозанятых. Сравнивается опыт зарубежных стран и России в контексте правового статуса самозанятых. Исследованы причины, по которым самозанятые предпочитают оставаться в «тени». Рассмотрены риски, а также положительные и отрицательные аспекты введения налога на профессиональный доход.

Ключевые слова: налоги, налогообложение, доход, неформальная занятость, самозанятые, правовой статус самозанятых граждан

JEL-классификация: J21, h30, J46

Источники:

Бондаренко В.А. Развитие самозанятости в странах Европейского Союза и США. Vneshmarket. [Электронный ресурс]. URL: http://www.vneshmarket.ru/content/document_r_A4F92072-2395-4116-96E5-EE76169118C7.html.

Бурлак А.В. Самозанятые граждане по законодательству Российской Федерации и Республики Казахстан: сравнительно-правовой анализ // Правоприменение в публичном и частном праве: Материалы Международной научно-практической конференции. Ответственный редактор Л.А. Терехова. Омск, 2018. – С. 220-225.

Ответственный редактор Л.А. Терехова. Омск, 2018. – С. 220-225.

3. Голенкова З.Т., Голиусова Ю.В. Новые социальные группы в современных стратификационных системах глобального общества // Социологическая теория и социальная практика. – 2013. – № 3(03). – С. 005-15.

Иляшова Г.К. Самозанятость как новое направление занятости в Республике Казахстан. Rusnauk. [Электронный ресурс]. URL: http://www.rusnauka.com/36_PVMN_2013/Economics/5_153587.doc.htm.

5. Костюк И.В. Занятость и самозанятость как формы доходной деятельности граждан // Российский журнал правовых исследований. – 2017. – № 2(11). – С. 202-206.

6. Крылова Е.Г. К вопросу о легализации правового статуса самозанятых в России // Вестник общественной научно-исследовательской лаборатории «взаимодействие уголовно-исполнительной системы с институтами гражданского общества: историко-правовые и теоретико-методологические аспекты». – 2016. – № 7. – С. 32-38.

7. Орехова И.М. Место занятых не по найму на российском рынке труда // Общество: социология, психология, педагогика. – 2018. – № 10. – С. 412-46. – doi: 10.24158/spp.2018.10.6.

– 2018. – № 10. – С. 412-46. – doi: 10.24158/spp.2018.10.6.

Покида А.Н. «Теневой» рынок труда: состояние и особенности формирования. Ranepa. [Электронный ресурс]. URL: http://www.ranepa.ru/images/News/2016-06/09-06-2016-pokida-opros.pdf.

9. Чернышова Ю.Г. Проблемы дифференциации статуса индивидуального предпринимателя // Учет и статистика. – 2014. – № 4(36). – С. 80-86.

10. Шередеко Е.В. Зарубежный опыт налогообложения самозанятых-физических лиц // Финансы и управление. – 2016. – № 2. – С. 111-117. – doi: 10.7256/2409-7802.2016.2.16860 .

Sydney Lazarus MBO Partners’ Latest Report on U.S. Freelance Economy Shows a Wage «Barbell Effect». Spendmatters. [Электронный ресурс]. URL: http://spendmatters.com/2017/06/13/mbo-partners-latest-report-u-s-freelance-economy-shows-wage-barbell-effect.

Федеральный закон от 27.11.2018 № 425–ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации (в связи с проведением эксперимента по установлению специального налогового режима «Налог на профессиональный доход»)», Собрание законодательства Российской Федерации, 2018, № 49, ст. 7497

7497

Федеральный закон от 27.11.2018 № 423–ФЗ «О внесении изменений в статьи 56 и 146 Бюджетного кодекса Российской Федерации (в связи с проведением эксперимента по установлению специального налогового режима «Налог на профессиональный доход»)», Собрание законодательства Российской Федерации, 2018, № 49, ст. 7495

Федеральный закон от 27.11.2018 № 422–ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)», Собрание законодательства Российской Федерации, 2018, № 49, ст. 7494

Страница обновлена: 19.05.2021 в 13:45:59

Госдума приняла закон о правовом статусе самозанятых граждан — Экономика и бизнес

МОСКВА, 14 июля. /ТАСС/. Госдума приняла в третьем, окончательном чтении поправки в Гражданский кодекс РФ об определении правового статуса самозанятых граждан.

Как пояснил на заседании один из авторов проекта, глава комитета Павел Крашенинников, проект направлен на определение правового статуса самозанятых граждан, в том числе в целях исключения возможности признания их деятельности незаконным предпринимательством.

«К самозанятым гражданам принято относить лиц, оказывающих некоторые виды услуг физическим лицам без регистрации в качестве индивидуального предпринимателя. Это могут быть услуги няни, сиделки, репетитора, бытовые услуги, услуги водителя, фотографа, переводчика и другие», — уточнил он.

Сейчас, добавил Крашенинников, Гражданским кодексом предусмотрено, что осуществлять деятельность в целях получения прибыли могут только юридические лица или физические лица, зарегистрированные в качестве индивидуальных предпринимателей. «То есть и репетитор, и нянечка, и частный извозчик при наличии других признаков предпринимательской деятельности (самостоятельная, осуществляемая на свой риск, направленная на систематическое получение прибыли) обязаны регистрироваться в качестве индивидуального предпринимателя, что влечет за собой выполнение различных требований законодательства», — отметил Крашенинников.

Законом вносятся изменения в Гражданский кодекс, которые позволят «предусмотреть возможность для граждан осуществлять отдельные виды предпринимательской деятельности без государственной регистрации в качестве индивидуального предпринимателя». При этом точный перечень видов деятельности будет определяться правительством РФ.

При этом точный перечень видов деятельности будет определяться правительством РФ.

«Принятие закона станет правовой основной для исполнения поручения президента РФ об исключении любой возможности признания деятельности самозанятых граждан незаконным предпринимательством и позволит внести необходимые для этого изменения в другие законодательные акты РФ (такие, как закон о занятости, о государственной регистрации юридических лиц, Налоговый кодекс и др.). Поправки позволят сделать деятельность миллионов самозанятых граждан нашей страны законной без необходимости сбора и подачи множества различных документов, дадут возможность им выйти из тени и не считаться нарушителем или преступником», — заключил глава комитета.

Почти 27 тысяч жителей Дона получили статус самозанятых

Дата

публикации: 18 сен. 2020 12:45

Ростовская область успешно участвует в проекте по введению специального налогового режима — налога на профессиональный доход (НПД). С начала 2020 года в качестве самозанятых уже зарегистрировались почти 27 тысяч человек.

С начала 2020 года в качестве самозанятых уже зарегистрировались почти 27 тысяч человек.

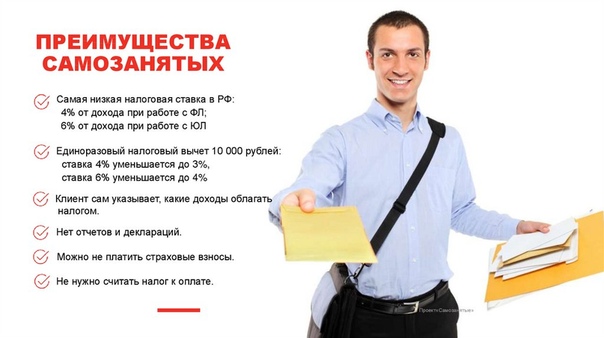

Налоговая ставка для самозанятых составляет 4% от доходов, полученных при реализации товаров (работ, услуг) физическим лицам, и 6% – при оказании услуг для ИП и юрлицам. При этом плательщики НПД освобождаются от обязанности вести бухгалтерию, представлять отчетность и декларации, не требуется применять контрольно-кассовую технику. Зарегистрироваться в качестве самозанятого можно онлайн — с помощью мобильного приложения «Мой налог» (https://npd.nalog.ru/app/).

Введение в донском регионе института самозанятых является одним из действенных инструментов развития деловой активности населения.

— Данная мера способствует выводу бизнеса из «тени», росту числа занятых в малом секторе экономики, дальнейшей акселерации самозанятых граждан или их возможного перехода в статус юридического лица либо индивидуального предпринимателя, — отмечает министр экономического развития региона Максим Папушенко. — Для молодежи и студентов это уникальная возможность приобрести предпринимательский навык.

— Для молодежи и студентов это уникальная возможность приобрести предпринимательский навык.

Для самозанятых, зафиксировавших свой статус, предусмотрены различные меры поддержки. Им предоставлена возможность участвовать в закупках на тех же условиях, что и субъектам малого и среднего предпринимательства.

Также в соответствии с поручением президента России, самозанятые получают «налоговый капитал» в размере одного МРОТ, за счет которого они смогут проводить налоговые платежи в текущем году. Он перечисляется всем плательщикам налога на профессиональный доход автоматически через приложение «Мой налог».

В донском регионе для самозанятых граждан разработаны специальные льготные продукты. Так, например, в Ростовском региональном агентстве поддержки предпринимательства (АНО «РРАПП») и центре «Мой бизнес» самозанятым гражданам (в статусе ИП) окажут содействие в популяризации продукции и услуг — помогут создать онлайн-страницу в социальной сети Instagram с ее дальнейшим продвижением посредством таргетированной рекламы.

Правительством Ростовской области проводится широкая информационная кампания о преимуществах применения специального налогового режима – налога на профессиональный доход. Также региональными институтами развития бизнеса на постоянной основе осуществляется информирование и консультирование самозанятых граждан по вопросам доступа к указанным формам поддержки. Полную информацию можно получить в экстренном ситуационном центре по телефону горячей линии: +7 (804) 333-32-31.

Напомним, что Ростовская область в числе еще 19 регионов РФ присоединились к пилотному проекту по внедрению специального налогового режима для самозанятых граждан с 1 января 2020 года.

Работа ведется в рамках регионального проекта «Улучшение условий ведения предпринимательской деятельности» национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

Где и как проверить официальный статус самозанятого гражданина?

На официальном сайте ФНС заработал бесплатный сервис, который поможет определить является тот или иной человек самозанятым гражданином или нет. Платит он НПД (налог на профессиональный доход) или нет.

Платит он НПД (налог на профессиональный доход) или нет.

Это полезно для того, чтобы проверить официальный статус предпринимателя, с которым вы сотрудничаете.

Зачем это нужно, спросит читатель?

А вот зачем:

В первую очередь сервис будут активно использовать те компании и ИП, которые заключают договора ГПХ с самозанятыми. Приходит в компанию предприниматель и говорит: “Самозанятый я!”.

А недоверчивый бухгалтер возьмет и проверит его при помощи сервиса, так как знает, что если предприниматель потерял статус плательщика НПД, то за него придется платить НДФЛ и страховые взносы. Очень бухгалтеры переживают, как слышат про договоры ГПХ.

Поэтому, компаниям, которые сотрудничают с самозанятыми, рекомендуются отслеживать их статус.

Во-вторых, сервис будут полезен физлицам, которые являются клиентами самозанятых. Мало ли что говорит предприниматель – проверить не помешает, особенно если идет речь о большом заказе или сделке.

Может быть, налоговики давно предпринимателя сняли с учета, а он сам об этом не знает.

Где находится сервис для проверки самозанятых?

На официальном сайте ФНС по ссылке:

https://npd.nalog.ru/check-status/

Он бесплатный?

Сервис абсолютно бесплатный.

Как им пользоваться?

Сервис очень простой.

Для проверки того или иного гражданина достаточно ввести его ИНН и указать дату, на которую нужно проверить его статус.

Проверка статуса на конкретную дату очень полезна для компаний и ИП, которые сотрудничают с самозанятыми по договорам ГПХ.

Доступ по API

Что интересно, ФНС предоставляет доступ к сервису по API, что будет полезно для крупных компаний, в штате которых есть программисты.

И они смогут автоматизировать процесс проверки своих контрагентов, которые являются плательщиками НПД.

Ссылка на документацию по API.

Похожие статьи:

Что определяет, является ли кто-то самозанятым? | Малый бизнес

Важно определить, работает ли работник или работает не по найму, главным образом потому, что это влияет на способ расчета налоговых платежей. Статус занятости также определяет, как работодатели должны платить работникам, а также получать ли работники от работодателя дополнительные льготы, такие как страхование здоровья и жизни.

Статус занятости также определяет, как работодатели должны платить работникам, а также получать ли работники от работодателя дополнительные льготы, такие как страхование здоровья и жизни.

Сотрудников и независимых подрядчиков

Согласно IRS, большинство рабочих являются либо наемными работниками, либо независимыми подрядчиками.Эти категории делятся на четыре типа: независимый подрядчик, служащий, установленный законом служащий и официально не являющийся служащим. Независимые подрядчики несут ответственность за выполнение определенных работ, запрошенных работодателем, но работодатель, как правило, не имеет права голоса в отношении того, как эта работа выполняется. Независимые подрядчики несут ответственность за уплату собственных налогов. Сотрудники — это люди, которые работают на работодателя, и работодатель контролирует, какая работа выполняется и как она выполняется. Работодатели удерживают деньги из заработка сотрудников на уплату налогов.Штатные сотрудники являются независимыми подрядчиками, но для целей налогообложения они рассматриваются как наемные работники; некоторые налоги удерживает работодатель. По закону лица, не являющиеся сотрудниками, являются прямыми продавцами и лицензированными агентами по недвижимости, которые рассматриваются как независимые подрядчики, но они регулярно работают на компанию, а не на контрактной основе.

По закону лица, не являющиеся сотрудниками, являются прямыми продавцами и лицензированными агентами по недвижимости, которые рассматриваются как независимые подрядчики, но они регулярно работают на компанию, а не на контрактной основе.

Определение статуса занятости

Определение статуса занятости работника в большинстве случаев несложно. Общее правило заключается в том, что если работник работает не по найму, он ведет бизнес за свой собственный счет и несет ответственность за успех своего бизнеса.Наемные работники работают на работодателя и не ведут собственный бизнес. Они регулярно получают зарплату от работодателя.

Статус самозанятого

Самозанятые лица могут нанять кого-нибудь для работы за свой счет. Они также решают, где, когда и как они будут предоставлять свои услуги клиентам. Самостоятельно занятым лицам платят по согласованной фиксированной цене, и они могут получать прибыль или терять деньги на своей работе. Скорее всего, работник будет заниматься индивидуальной трудовой деятельностью, если он использует свои собственные деньги для покрытия эксплуатационных расходов и предоставляет инструменты и оборудование, необходимые для работы.

Дополнительные соображения

Самозанятые работники несут ответственность за расчет и уплату своего налога на любой заработок, полученный от работы. Существуют также различные налоговые правила для определенных типов работников, включая заемных работников, директоров компаний, уборщиков, связанных с ними работников и многих других профессий. Также важно отметить, что самозанятый работник может одновременно работать и самозанятым. Например, рабочий может днем работать в компании, а ночью вести бизнес.Статус занятости также может меняться от контракта к контракту.

Ссылки

Ресурсы

Автор биографии

Крис Ньютон работал профессиональным писателем с 2001 года. Он два года писал спецификации программного обеспечения, затем три года работал техническим писателем в Microsoft, прежде чем обратиться к копирайтингу для программного обеспечения и электронной коммерции. компании. Он имеет степень бакалавра искусств по английскому языку и писательскому мастерству в Университете Колорадо.

Независимый подрядчик (самозанятый) или сотрудник?

Очень важно, чтобы владельцы бизнеса правильно определяли, являются ли лица, предоставляющие услуги, сотрудниками или независимыми подрядчиками.

Как правило, вы должны удерживать подоходный налог, удерживать и уплачивать налоги на социальное обеспечение и медицинскую помощь, а также платить налог по безработице с заработной платы, выплачиваемой работнику. Как правило, вам не нужно удерживать или платить налоги с платежей независимым подрядчикам.

Выберите сценарий, который подходит вам:

- Я являюсь независимым подрядчиком или занимаюсь бизнесом для себя

Если вы являетесь владельцем бизнеса или подрядчиком, который предоставляет услуги другим предприятиям, то вас обычно считают самозанятым.Для получения дополнительной информации о ваших налоговых обязательствах, если вы работаете не по найму (независимый подрядчик), посетите наш налоговый центр для самозанятых.

- Я нанимаю или заключаю договор с отдельными лицами для оказания услуг моему бизнесу.

Если вы являетесь владельцем бизнеса, нанимающим других лиц или заключающим с ними договор на оказание услуг, вы должны определить, являются ли лица, предоставляющие услуги, сотрудниками или независимыми подрядчиками. Прочтите оставшуюся часть этой страницы, чтобы узнать больше об этой теме и ваших обязанностях.

Определение того, являются ли лица, предоставляющие услуги, сотрудниками или независимыми подрядчиками

Прежде чем вы сможете определить, как относиться к платежам, которые вы производите за услуги, вы должны сначала узнать о деловых отношениях, существующих между вами и лицом, предоставляющим услуги. Лицо, оказывающее услуги, может быть —

При определении того, является ли лицо, предоставляющее услуги, сотрудником или независимым подрядчиком, необходимо учитывать всю информацию, которая свидетельствует о степени контроля и независимости.

Нормы общего права

Факты, свидетельствующие о степени контроля и независимости, делятся на три категории:

- Поведенческие: контролирует ли компания или имеет ли право контролировать то, что делает работник и как работник выполняет свою работу?

- Финансы: Контролируются ли плательщиком бизнес-аспекты работы работника? (сюда входят такие вещи, как оплата труда работника, возмещение расходов, предоставление инструментов / принадлежностей и т. д.)

- Тип взаимоотношений: Существуют ли письменные контракты или выплаты сотрудникам (например, пенсионный план, страхование, отпускные и т. Д.)? Будут ли продолжаться отношения и будет ли работа ключевым аспектом бизнеса?

Компании должны взвесить все эти факторы при определении того, является ли работник наемным работником или независимым подрядчиком. Некоторые факторы могут указывать на то, что работник является наемным работником, в то время как другие факторы указывают на то, что работник является независимым подрядчиком. Не существует «волшебных» или определенного количества факторов, которые «делают» работника наемным работником или независимым подрядчиком, и ни один фактор не является самостоятельным в принятии такого решения. Кроме того, факторы, которые актуальны в одной ситуации, могут не иметь значения в другой.

Не существует «волшебных» или определенного количества факторов, которые «делают» работника наемным работником или независимым подрядчиком, и ни один фактор не является самостоятельным в принятии такого решения. Кроме того, факторы, которые актуальны в одной ситуации, могут не иметь значения в другой.

Ключ состоит в том, чтобы взглянуть на отношения в целом, рассмотреть степень или степень права на руководство и контроль и, наконец, задокументировать каждый из факторов, использованных при вынесении решения.

Форма SS-8

Если после изучения трех категорий доказательств все еще неясно, является ли работник наемным работником или независимым подрядчиком, можно подать в IRS.Форма может быть заполнена либо компанией, либо работником. IRS рассмотрит факты и обстоятельства и официально определит статус работника.

Имейте в виду, что получение решения может занять не менее шести месяцев, но компания, которая постоянно нанимает сотрудников одного и того же типа для оказания определенных услуг, может рассмотреть возможность заполнения формы SS-8 PDF.

Обязательства по налогу на трудоустройство

После того, как решение принято (бизнесом или IRS), следующим шагом будет заполнение соответствующих форм и уплата соответствующих налогов.

Правила налогообложения занятости

Существуют особые правила налогообложения занятости, которым необходимо следовать в определенных отраслях.

Неверная классификация сотрудников

Последствия обращения с сотрудником как с независимым подрядчиком

Если вы классифицируете сотрудника как независимого подрядчика, и у вас нет разумных оснований для этого, вы можете понести ответственность за уплату налогов с этого работника (положения о льготах, обсуждаемые ниже, не будут применяться).См. Раздел 3509 Налогового кодекса для получения дополнительной информации.

Предоставление помощи

Если у вас есть разумные основания не относиться к работнику как к наемному работнику, вы можете быть освобождены от уплаты налога на заработную плату за этого работника. Чтобы получить это пособие, вы должны подать все необходимые федеральные информационные отчеты на основе вашего обращения с работником. Вы (или ваш предшественник) не должны относиться к работнику, занимающему аналогичную должность, как к работнику в течение любых периодов, начинающихся после 1977 года.Для получения дополнительной информации см. Публикацию 1976 г., раздел 530 «Требования к налоговым льготам при найме на работу» в формате PDF.

Чтобы получить это пособие, вы должны подать все необходимые федеральные информационные отчеты на основе вашего обращения с работником. Вы (или ваш предшественник) не должны относиться к работнику, занимающему аналогичную должность, как к работнику в течение любых периодов, начинающихся после 1977 года.Для получения дополнительной информации см. Публикацию 1976 г., раздел 530 «Требования к налоговым льготам при найме на работу» в формате PDF.

Неверно классифицированные работники могут подавать налоговую форму на социальное обеспечение

Работники, которые считают, что они были неправильно классифицированы работодателем как независимые подрядчики, могут использовать Форму 8919 «Налог на социальное обеспечение и медицинское обслуживание на заработную плату», чтобы подсчитать и указать долю работника в невыплаченных налогах на социальное обеспечение и медицинское обслуживание, причитающихся с их компенсации.

Программа расчетов по добровольной классификации

Программа добровольных классификационных расчетов (VCSP) — это дополнительная программа, которая предоставляет налогоплательщикам возможность реклассифицировать своих работников в качестве сотрудников для будущих налоговых периодов для целей налога на занятость с частичным освобождением от федеральных налогов на трудоустройство правомочных налогоплательщиков, которые соглашаются относиться к своим работникам в будущем. (или класс или группа рабочих) в качестве служащих.Для участия в этой добровольной программе налогоплательщик должен соответствовать определенным требованиям, подать заявку на участие в программе VCSP, заполнив форму 8952 «Заявление на участие в программе добровольной классификации» и заключить заключительное соглашение с IRS.

(или класс или группа рабочих) в качестве служащих.Для участия в этой добровольной программе налогоплательщик должен соответствовать определенным требованиям, подать заявку на участие в программе VCSP, заполнив форму 8952 «Заявление на участие в программе добровольной классификации» и заключить заключительное соглашение с IRS.

Формы

и сопутствующие налоги для независимых подрядчиков

Форма W-9

Если вы определили, что лицо, которому вы платите, является независимым подрядчиком, первым делом необходимо, чтобы подрядчик заполнил Форму W-9, Запрос на идентификационный номер налогоплательщика и свидетельство.С помощью этой формы можно запросить правильное имя и идентификационный номер налогоплательщика или ИНН работника. W-9 следует хранить в ваших файлах в течение четырех лет для дальнейшего использования в случае возникновения каких-либо вопросов от работника или IRS.

Форма 1099-NEC

Примечание. Начиная с 2020 налогового года, вы должны использовать форму 1099-NEC «Компенсация неработающим», чтобы сообщать о выплатах компенсации неработающим (NEC), которые ранее указывались в графе 7 формы 1099-MISC. Отдельные инструкции для подателей / эмитентов формы 1099-NEC доступны в Инструкциях 2020 для форм 1099-MISC и 1099-NEC.

Отдельные инструкции для подателей / эмитентов формы 1099-NEC доступны в Инструкциях 2020 для форм 1099-MISC и 1099-NEC.

Форма 1099-NEC используется плательщиками для сообщения другим лицам о платежах за услуги, произведенных в ходе торговли или бизнеса.

Если вы заплатили кому-либо, не являющемуся вашим сотрудником, например субподрядчику, адвокату или бухгалтеру, 600 долларов США или более за услуги, предоставленные в течение года, необходимо заполнить форму 1099-NEC и предоставить копию 1099-NEC независимый подрядчик до 31 января года, следующего за платежом. Вы также должны отправить копию этой формы в IRS до 31 января.

Также обратите внимание, что независимые подрядчики могут иметь своих сотрудников или могут нанимать других независимых подрядчиков (субподрядчиков). В любом случае они должны быть осведомлены о своих налоговых обязанностях, включая требования к подаче и отчетности для этих работников.

В определенных ситуациях 1099-NEC не требуется. Эти исключения перечислены в инструкциях к формам 1099-MISC и 1099-NEC PDF.

Эти исключения перечислены в инструкциях к формам 1099-MISC и 1099-NEC PDF.

Подача в электронном виде

Система подачи информации о возврате в электронном виде (FIRE) предназначена для финансовых учреждений и других лиц, которые могут подавать формы возврата информации 1042-S, 1098, 1099, 5498, 8027 или W-2G.Информация Возврат может быть подан в электронном виде, однако у вас должно быть программное обеспечение, которое может создавать файл в надлежащем формате, как того требует Публикация 1220. FIRE не предоставляет возможность электронного заполнения формы.

Различия между занятыми и самозанятыми

В чем разница между сотрудником и самозанятым лицом? Ваша классификация повлияет на налоги, пособие по безработице, налоги, медицинское страхование и другие льготы.

Кто-то, кто работает не по найму, обычно работает на себя в качестве владельца бизнеса, фрилансера или независимого подрядчика в другой компании.Заработок обычно поступает напрямую от бизнеса или фрилансера, а не на основе заработной платы или возмещения комиссионных.

Самостоятельная занятость Определение

Налоговая служба определяет физическое лицо как самозанятого для целей налогообложения следующим образом:

- Вы занимаетесь торговлей или бизнесом в качестве индивидуального предпринимателя или независимого подрядчика.

- Вы являетесь членом партнерства, которое занимается торговлей или бизнесом.

- В остальном вы занимаетесь бизнесом для себя (включая бизнес неполный рабочий день).

Статус занятости

Когда вы работаете в компании, вы считаются сотрудником. Сотрудники входят в фонд заработной платы компании, а работодатель удерживает федеральные налоги и налоги штата, социальное обеспечение и бесплатную медицинскую помощь.

Работникам предоставляется страхование от безработицы и компенсаций работникам. Сотрудникам могут быть предложены пакеты льгот, которые включают такие вещи, как оплачиваемый отпуск по болезни, отпуск, медицинское страхование, 401 (k) или другое участие в пенсионном плане.

Налоги на самозанятость

Если вы работаете не по найму, вы несете ответственность за уплату собственных налогов в Налоговую службу (IRS) и в налоговый департамент своего штата. Даже если у вас нет задолженности по подоходному налогу, вы должны заполнить форму 1040 и приложение. SE платить налог на социальное обеспечение для самозанятости.

Помимо подоходного налога, самозанятые работники также должны платить налоги на социальное обеспечение и медицинское обслуживание в форме SECA (Закона о самозанятых взносах).

Пособие по безработице

Независимые подрядчики, как правило, не имеют права на выплаты сотрудникам, даже те, которые предусмотрены законом, такие как пособие по безработице и компенсация работникам, потому что они не являются сотрудниками компании.

В отличие от обычного сотрудника, независимые подрядчики работают менее регулярно. Они работают по мере необходимости и обычно выставляют счет почасово или за проект, в зависимости от условий их контрактов.

С налоговой точки зрения, наем штатных сотрудников обходится работодателям значительно дороже, чем независимым подрядчикам, поскольку они обязаны платить налоги на социальное обеспечение, медицинское обслуживание, государственный налог и налог по безработице в дополнение к постоянной работе, основанной на заработной плате или заработной плате.

Медицинское страхование и другие льготы

Тем не менее, самозанятые лица и независимые подрядчики могут иметь возможность приобретать для вас медицинское страхование и другие льготы через индивидуальный рынок медицинского страхования или через такие организации, как Торговая палата или другие группы, которые предоставляют льготы самозанятым работникам и малому бизнесу.

Если у вас есть доход от самозанятости, вы можете вычесть расходы на медицинское страхование, понесенные вами, вашим супругом (а) и членами вашей семьи.Другие налоговые вычеты для самозанятых включают расходы на домашний офис, Интернет, телефон и факс, питание, командировочные расходы и расходы на автомобиль, проценты по бизнес-кредитам, образование, взносы в IRA и даже некоторые развлечения.

Плюсы и минусы

Хотя у самозанятости есть много положительных моментов, таких как выбор собственного рабочего времени (полный или неполный рабочий день), сокращение или полное избегание поездок на работу, сосредоточение внимания на карьерных целях, которые наиболее важны для вас, возможность работать удаленно и налоговые вычеты, Одним из недостатков является то, что пособия, обычно включаемые в оплачиваемую работу, должны выплачиваться из собственного кармана.

Более того, самозанятые работники несут ответственность как за убытки, так и за прибыль. Здесь нет оплачиваемых отпусков или пособий по болезни, и график заработка может быть меньше в краткосрочной перспективе, когда вы только начинаете. Без начальника или начальника, который бы управлял вами, работа на себя требует большого внимания и мотивации. Во многих случаях часы длинные, и работа в одиночестве может быть одинокой.

Медицинское страхование должно быть заключено с физическим лицом, нет оплачиваемых отпусков или больничных, и выход на пенсию должен быть запланирован.

Информация, содержащаяся в этой статье, не является юридической консультацией и не заменяет ее. Законы штата и федеральные законы часто меняются, и информация в этой статье может не отражать законы вашего штата или последние изменения в законодательстве.

Статус занятости: Самостоятельная работа и подрядчик

Человек является самозанятым, если он ведет свой бизнес самостоятельно и берет на себя ответственность за его успех или неудачу.

Самозанятые работники не получают заработную плату через PAYE, и у них нет трудовых прав и обязанностей сотрудников.

Кто-то может одновременно работать и самостоятельно, например, если он днем работает у работодателя, а по вечерам ведет свой бизнес.

Право на трудоустройство

Закон о занятости не распространяется на самозанятых в большинстве случаев, потому что они сами себе хозяева.

Однако, если человек работает не по найму:

- у них все еще есть защита для своего здоровья и безопасности, а в некоторых случаях — защита от дискриминации

- их права и обязанности изложены в условиях контракта с клиентом

Разработка, если кто-то работает не по найму

HM Revenue and Customs ( HMRC ) может рассматривать кого-либо как самозанятого для целей налогообложения, даже если у него другой статус в трудовом законодательстве.

Работодатели должны проверить, является ли работник самозанятым в:

- налоговое законодательство — освобождены ли они от уплаты PAYE

- Трудовое право — есть ли у них права наемного работника

Физические лица и их работодатели могут быть вынуждены уплатить неуплаченные налоги и штрафы или потерять право на получение пособий, если их статус занятости неправильный.

Проверка, освобождены ли они от уплаты PAYE

Кто-то, вероятно, работает не по найму, и ему не следует платить через PAYE, если выполняется большинство из следующих утверждений:

- они занимаются бизнесом сами, несут ответственность за успех или провал своего бизнеса и могут получить убыток или прибыль

- они могут решать, какую работу они делать и когда, где и как это делать

- они могут нанять кого-нибудь для работы

- они несут ответственность за устранение неудовлетворительной работы в свое время

- их работодатель согласовывает фиксированную цену за их работу — она не зависит от того, сколько времени требуется, чтобы закончить работу

- они используют свои собственные деньги для покупки бизнес-активов, покрытия текущих расходов и предоставления инструментов и оборудования для своей работы

- они могут работать более чем с одним клиентом

Вы можете проверить чей-либо статус занятости:

Существуют особые правила для предприятий, предоставляющих рабочих, например, для агентств по трудоустройству.

Проверка их трудовых прав

Кто-то, вероятно, работает не по найму и не имеет прав наемного работника, если он освобожден от PAYE, и большая часть следующего также верна:

- они делают ставки или дают расценки, чтобы получить работу

- они не находятся под непосредственным контролем при работе

- они выставляют счета за выполненные работы

- они несут ответственность за уплату собственного государственного страхования и налогов

- они не получают отпуск или пособие по болезни, когда не работают

- они работают по контракту (иногда известному как «контракт на оказание услуг» или «консалтинговое соглашение»), в котором используются такие термины, как «самозанятый», «консультант» или «независимый подрядчик».

Подрядчики

Подрядчиком может быть:

- самозанятые

- рабочий или служащий, если они работают на клиента и работают в агентстве

Существует специальная схема для самозанятых подрядчиков и субподрядчиков, работающих в строительной отрасли, которая называется «Схема строительной отрасли» ( CIS ).

Если кто-то становится самозанятым

Работник должен сообщить HMRC , если он становится самозанятым.

Самостоятельная занятость и независимый подрядчик: в чем разница?

Если вы думаете бросить работу с девяти до пяти, чтобы работать на себя, вы не одиноки. По данным Министерства труда, почти каждый десятый американец является независимым подрядчиком.

Но прежде чем вы подадите уведомление за две недели, вам необходимо понять важность вашего статуса занятости.

Вы можете спросить себя: «Если я выполняю работу и получаю деньги, имеет ли это значение?» Ответ — да!

Существуют различные налоговые и страховые последствия в зависимости от ваших отношений между работодателем и сотрудником, поэтому очень важно установить рабочий статус.

Самозанятые и независимые подрядчики: в чем разница?

Согласно IRS, «физическое лицо является независимым подрядчиком, если плательщик имеет право контролировать или направлять только результат работы, а не то, что будет сделано и как это будет сделано. ”

”

Независимым подрядчиком может быть любое лицо, оказывающее услуги населению и не действующее в рамках отношений между работодателем и работником. Некоторые примеры включают:

- Врачи частной практики

- Юристы, бухгалтеры, бухгалтеры

- IT, веб-дизайнеры, программисты

Означает ли самозанятый независимый подрядчик?

Вот где возникают сложности: почти во всех случаях независимый подрядчик является самозанятым, но не каждый, кто занимается самозанятостью, является независимым подрядчиком.

Независимые подрядчики часто работают в течение ограниченного периода времени в соответствии с условиями контракта. Контракт может быть связан с завершением проекта или его продолжительностью, например, контракт на шесть месяцев или один год.

Из-за ограниченного объема временных рамок независимый подрядчик считается самозанятым.

Владельцы бизнеса несут ответственность за предоставление независимым подрядчикам формы 1099-MISC вместо формы W-2, показывающей общий доход, выплачиваемый независимому подрядчику. Поскольку независимые подрядчики не являются наемными работниками, подрядчик несет ответственность за уплату налогов на трудоустройство, подоходного налога, социального обеспечения и страхования.

Поскольку независимые подрядчики не являются наемными работниками, подрядчик несет ответственность за уплату налогов на трудоустройство, подоходного налога, социального обеспечения и страхования.

С другой стороны, самозанятый работник может квалифицироваться как независимый подрядчик или он может быть торговцем, что означает, что он не работает в соответствии с контрактом, а, скорее, продает товары или услуги.

Самозанятые работники обычно нанимаются компанией для выполнения определенных услуг. Они работают на себя по разным профессиям или профессиям, а не на конкретного работодателя.Примеры могут включать юристов, инвесторов, страховых агентов, продавцов и врачей.

Нужен ли бизнес-субъект?

Регистрация в качестве юридического лица часто является необязательной, но она может принести пользу самозанятому лицу или кому-либо, работающему в качестве независимого подрядчика. Вопреки распространенному мнению, налоговый режим для расходов, связанных с бизнесом, часто не отличается, независимо от того, является ли подрядчик индивидуальным предпринимателем или зарегистрирован как коммерческое предприятие.

Расходы, связанные с бизнесом, обычно можно вычесть в любом случае, хотя порядок налогообложения может варьироваться в зависимости от типа вычета и типа выбранного вами предприятия.

Одним из наиболее важных отличий является то, что, создавая бизнес, вы создаете отдельное юридическое лицо для своего бизнеса. Это может помочь защитить ваши личные активы от связанных с бизнесом обязательств, которые могут возникнуть в результате претензий или судебных исков. Вот почему многие новые владельцы бизнеса предпочитают создавать ООО.

Нужна ли лицензия независимым подрядчикам?

В зависимости от типа выполняемой вами работы может потребоваться государственная или местная лицензия

, но это требование обычно не зависит от того, являетесь ли вы индивидуальным предпринимателем, независимым подрядчиком, сотрудником или зарегистрировали свой бизнес.

В страховой отрасли, например, штаты требуют, чтобы любой, кто связывает страховое покрытие, имел лицензию для штата, независимо от того, работают ли они на себя или являются штатными сотрудниками компании.

Требования также могут зависеть от местоположения. Например, в Вашингтоне все лица, ведущие бизнес, должны иметь лицензию, в то время как в других штатах лицензию должны иметь только определенные специалисты, такие как врачи, учителя или поверенные.

Какие виды страхования мне нужны?

Как самозанятый человек или независимый подрядчик, ваши потребности в страховании будут зависеть от типа выполняемой вами работы, имеющегося у вас оборудования и типов рисков, которые может иметь ваш бизнес.

Некоторые виды страхования могут требоваться по закону в зависимости от вашего бизнеса, например, страхование коммерческих автомобилей или компенсация работникам, в то время как другие виды страхования могут потребоваться для выполнения требований контракта, например, страхование общей ответственности или страхование профессиональной ответственности.

Даже если вы ведете свой бизнес вне дома, коммерческое страхование по-прежнему важно. Страховые полисы большинства домовладельцев или арендаторов не покрывают никаких претензий, связанных с имуществом или оборудованием, используемым в коммерческих целях. Следовательно, как минимум в ваших интересах иметь страхование коммерческой собственности.

Следовательно, как минимум в ваших интересах иметь страхование коммерческой собственности.

Особые налоговые льготы

Как частный предприниматель, вы несете ответственность за уплату собственных налогов FICA. В большинстве взаимоотношений между работодателем и работником работодатель платит половину ваших налогов FICA, в то время как вы платите вторую половину в качестве вычета из заработной платы.

Если работодателя нет, вы несете ответственность за все налоговые обязательства FICA. Кроме того, большинство работодателей автоматически удерживают федеральные налоги и налоги штата в соответствии с формой W-4, которую вы заполняете при приеме на работу.

Если вы работаете не по найму, как правило, с вашей компенсации не взимаются налоги, и вы несете ответственность за ежеквартальные выплаты на основе оценки ваших налоговых обязательств.

Ключ на вынос

В конечном счете, быть независимым подрядчиком или самозанятым работником может быть очень полезно, но это решение нелегко. Важно взвесить все за и против самостоятельной работы. Помня эти советы, вы сможете принять осознанное решение о том, что лучше всего для вашего будущего.Если у вас все еще есть вопросы, обязательно обратитесь к специалисту по кадрам или юрисконсульту.

Важно взвесить все за и против самостоятельной работы. Помня эти советы, вы сможете принять осознанное решение о том, что лучше всего для вашего будущего.Если у вас все еще есть вопросы, обязательно обратитесь к специалисту по кадрам или юрисконсульту.

От редакции: Содержимое, представленное на этой странице, предназначено только для общих информационных целей и не является безошибочным и не предназначено для того, чтобы представлять собой предложение, побуждение, обещание или договор любого рода, на которые вы можете положиться. Информация и данные, на которые ссылается CoverWallet, предоставляются в качестве любезности и не предназначены и не представляют собой одобрение CoverWallet связанных материалов.Чтобы получить точную информацию о вашем бизнесе и отрасли, мы рекомендуем вам связаться с лицензированным страховым агентом или юристом.

Статьи по теме:

Что значит быть самозанятым?

Возможно, кто-то спросил вас, являетесь ли вы «самозанятым». Возможно, вы видели этот термин в юридическом документе или описании федерального закона или закона штата и не знаете, что он означает и применимо ли оно к вам. Давайте посмотрим, что значит быть самозанятым.

Возможно, вы видели этот термин в юридическом документе или описании федерального закона или закона штата и не знаете, что он означает и применимо ли оно к вам. Давайте посмотрим, что значит быть самозанятым.

Что означает «самозанятые»?

Самостоятельно занятые люди зарабатывают себе на жизнь, работая на себя, а не в качестве сотрудников других лиц или владельцев (акционеров) корпорации. Но существуют различные определения понятия «самозанятость», которые немного различаются.

Определение IRS

IRS сообщает, что кто-то работает не по найму, если он соответствует одному из следующих условий:

- Лицо, занимающееся торговлей или бизнесом в качестве индивидуального предпринимателя или независимого подрядчика,

- Член товарищества, занимающегося торговлей или бизнесом, или

- Кто-то, кто в остальном занимается бизнесом для себя, в том числе неполный рабочий день.

Это определение также включает членов (владельцев) компании с ограниченной ответственностью (LLC), поскольку они обычно облагаются налогом как индивидуальные предприниматели (LLC с одним участником) или партнеры в партнерстве (LLC с несколькими участниками).

Льготы для самозанятых

Для целей Закона CARES (2020) и Закона о реагировании на коронавирус в первую очередь для семей (2020) термин «самозанятый» относится к физическому лицу, которое «регулярно занимается какой-либо торговлей или бизнесом», что является широким определением.(Обратите внимание, что здесь не указано «полный рабочий день», поэтому сюда могут относиться предприятия, работающие неполный рабочий день.)

Например, определение Программы защиты зарплаты включает требование о том, чтобы работник действовал «на условиях индивидуального предпринимательства или в качестве независимого подрядчика» или как «правомочное самозанятое лицо».

3 Льготы по коронавирусу для самозанятых лиц

Программа защиты зарплаты (PPP) — это программа ссуды SBA для предприятий, которые соглашаются сохранить или повторно нанять сотрудников.Эта программа также доступна для самозанятых лиц. Второй раунд займов ГЧП стал доступен как для новых заявителей, так и для повторно заявителей 11 января 2021 года. Теперь доступны новые варианты прощения займов.

Теперь доступны новые варианты прощения займов.

Эти средства должны использоваться в основном для выплаты заработной платы, но их также можно использовать для аренды, выплаты процентов по ипотеке или коммунальных услуг. Вы должны подать заявление через банк или другого кредитора.

Налоговые льготы по оплачиваемым отпускам по болезни и семейным отпускам доступны для самозанятых лиц, которые не могут работать или которые должны заботиться о семье или ребенке по причинам, связанным с COVID-19.Налоговые льготы рассчитываются исходя из количества выходных дней, до 10 дней, максимум за день. Вы можете получить налоговую скидку по налогам на самозанятость в 2020 году, но если вам понадобятся деньги раньше, вы можете сделать это, сократив свои квартальные расчетные налоговые платежи.

Узнайте больше обо всех этих преимуществах и других вариантах помощи малому бизнесу в связи с коронавирусом.

Детали этой программы налоговых льгот сложны, поэтому проконсультируйтесь со своим налоговым специалистом, чтобы убедиться, что вы все делаете правильно.

Как отложить налоговые платежи из налоговых льгот

Как упоминалось выше, вы можете отложить (отложить выплату) 50% части социального обеспечения вашего налога на самозанятость, начиная с 27 марта 2020 года по 31 декабря 2020 года. Сумма отсрочки была основана на вашей чистой прибыли за год .

Налоговые льготы по безработице во время коронавируса

Программа помощи при пандемической безработице (PUA) , являющаяся частью Закона CARES, распространяет пособия по безработице на самозанятых лиц.Если вы работаете не по найму, и в остальном вы можете и готовы работать, и вы столкнулись с проблемами, связанными с COVID-19, вы можете иметь право на получение пособия по безработице. Эта программа помощи по безработице заканчивается 31 июля 2021 года.

Программы пособий по безработице реализуются отдельными штатами, при этом федеральное правительство выделяет им дополнительные средства на этот кризис. Чтобы узнать больше и подать заявку, обратитесь в свою государственную службу занятости. Вы можете получить пособие по безработице или ссуду по программе защиты зарплаты, но не можете получить и то, и другое.

Вы можете получить пособие по безработице или ссуду по программе защиты зарплаты, но не можете получить и то, и другое.

Определение «самозанятого» варьируется в зависимости от государственного учреждения и закона. Некоторые определения шире, а некоторые точнее. Определение для целей конкретного закона или налогового регулирования регулирует право на участие в определенных программах.

Типы самозанятых предпринимателей

Самостоятельная работа означает ведение собственного бизнеса, но этот бизнес можно создать разными способами. Эти типы бизнеса принадлежат частным предпринимателям:

У ИП есть только один собственник.

Партнеры в партнерстве разделяют владение бизнесом. Они управляют бизнесом и участвуют в его прибылях и убытках.

Владельцы (участники) обществ с ограниченной ответственностью (ООО) также являются самозанятыми. Владелец ООО с одним владельцем ведет бизнес так же, как и индивидуальный предприниматель, но с защитой ответственности. Владельцы ООО с несколькими владельцами ведут свой бизнес так же, как партнеры в партнерстве.

Владельцы ООО с несколькими владельцами ведут свой бизнес так же, как партнеры в партнерстве.

Владельцы S-корпораций не считаются самозанятыми, в отличие от партнеров по партнерству.Им не нужно платить налог на самозанятость на свою долю дохода корпорации. Владельцы S-корпорации получают распределительную долю дохода компании, как партнеры в партнерстве. Если владелец корпорации S также работает в бизнесе в качестве наемного работника, ему выплачивается заработная плата за эту работу.

Налоги на самозанятость и самозанятость

Как бы вы себя ни называли, если вы являетесь индивидуальным предпринимателем, независимым подрядчиком или индивидуальным предпринимателем, партнером в партнерстве или членом LLC, вы должны платить налоги на самозанятость (социальное обеспечение и Medicare).

Самозанятые лица платят налог на самозанятость каждый год, если их чистый доход от самозанятости составляет 400 долларов и более. Налог составляет 15,3% (12,4% для социального обеспечения и 2,9% для Medicare) от их годового чистого дохода от бизнеса. Владельцы бизнеса с более высоким доходом платят дополнительно 2,9% налога на Medicare, но часть социального обеспечения ограничивается каждый год. Налог на самозанятость рассчитывается и добавляется к налоговой декларации лица как обязательство.

Владельцы бизнеса с более высоким доходом платят дополнительно 2,9% налога на Medicare, но часть социального обеспечения ограничивается каждый год. Налог на самозанятость рассчитывается и добавляется к налоговой декларации лица как обязательство.

Поскольку вы не являетесь сотрудником, с вашей заработной платы не удерживаются налоги на социальное обеспечение / медицинскую помощь.Возможно, вам придется платить ежеквартальные расчетные налоги на самозанятость и расчетный подоходный налог, чтобы избежать штрафов.

Как самозанятые лица платят подоходный налог?

Если вы работаете не по найму, вы платите подоходный налог в своей личной налоговой декларации (так называемые «сквозные налоги»). Если вы являетесь индивидуальным предпринимателем (или ООО с одним участником), вы должны заполнить Приложение C и платить налоги на самозанятость на основе чистого дохода от этого бизнеса.

Для партнеров по партнерству, членов LLC с несколькими участниками и владельцев S-корпораций способ определения вашего подоходного налога немного сложнее. Сначала вы должны подготовить и подать налоговую декларацию для бизнеса, а затем Таблицу K-1, в которой указана ваша доля дохода компании.

Сначала вы должны подготовить и подать налоговую декларацию для бизнеса, а затем Таблицу K-1, в которой указана ваша доля дохода компании.

Дополнительный налоговый вычет для самозанятых лиц

Закон о сокращении налогов и занятости от 2017 года включает дополнительный налоговый вычет, который вы можете использовать как самостоятельно занятый человек. Этот вычет из квалифицированного коммерческого дохода представляет собой вычет в размере 20% от чистого коммерческого дохода в дополнение к вычетам из обычных коммерческих расходов. Вы можете получить этот вычет, если вы подаете заявку как индивидуальный предприниматель, партнер, владелец LLC или владелец корпорации S, но не как владелец корпорации.Существуют некоторые ограничения и ограничения, поэтому проконсультируйтесь со своим налоговым специалистом или используйте программное обеспечение для подготовки налоговых деклараций.

.