Содержание

ставка в 2021 — Tranio

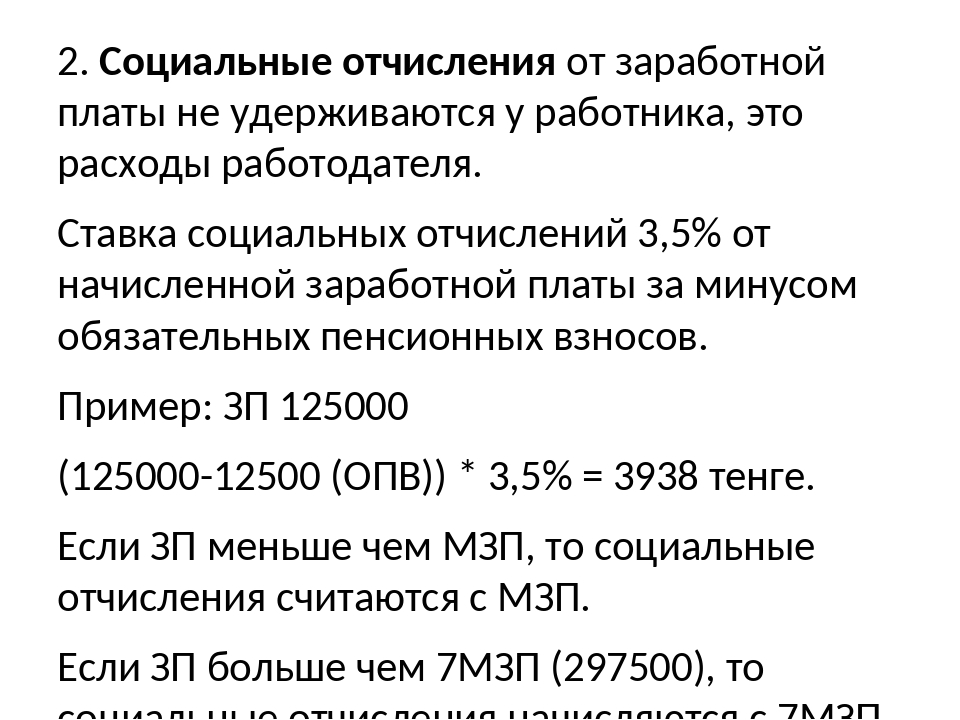

2 700 просмотров

·

Rawpixel.com / Shutterstock

Немецкие граждане и иностранцы, которые живут в Германии как резиденты страны, платят подоходный налог на немецкие и зарубежные доходы. Подоходный налог в Германии делится на два подвида: Lohnsteuer и Einkommensteuer. Lohnsteuer применяется к служащим и наёмным работникам. Einkommensteuer применяется к индивидуальным предпринимателям, фрилансерам, адвокатам, налоговым консультантам, врачам, если у них есть своя практика.

При расчёте суммы налога учитывается класс налогообложения, налоговые вычеты, взносы на социальное страхование, надбавка солидарности и церковный налог. Итоговые суммы могут корректироваться в конце года в связи с недоплатой или переплатой налогов.

Налог на доход в Германии

Налоговый резидент Германии платит подоходный налог на весь доход, независимо от того, в какой стране он получен. Иностранец, имеющий ВНЖ и проживающей более 183 дней в году в Германии автоматически становится налоговым резидентом страны. Нерезиденты платят налог только на доход, который получен в Германии.

Иностранец, имеющий ВНЖ и проживающей более 183 дней в году в Германии автоматически становится налоговым резидентом страны. Нерезиденты платят налог только на доход, который получен в Германии.

Декларации наёмных работников отправляет в налоговую службу работодатель. Остальные налогоплательщики самостоятельно подают свои декларации онлайн.

В каких случаях нужно обязательно подавать налоговую декларацию:

- Работа не по найму;

- Доход получен из-за границы;

- Развод, при условии что налогоплательщик или его бывший(ая) супруг(а) вступили в повторный брак в этом же году;

- Получено социальное пособие: по беременности и родам, на ребёнка или по безработице;

- Для подачи заявки на налоговые вычеты;

- Налоговая отправила письмо с просьбой прислать декларацию.

В Германии налогоплательщики подают декларацию ежегодно в местную налоговую инспекцию. Узнать, в какое именно отделение инспекции нужно предоставлять информацию о своих налогах, можно в муниципалитете по месту регистрации.

Какие доходы не облагаются налогом?

Налоговые резиденты Германии не платят подоходный налог на ту часть дохода, которая не превышает необлагаемый минимум — 9 744 евро в год на одного и 18 816 евро в год для семейной пары (на 2021 год). Всё, что превышает эту сумму, облагается подоходным налогом.

Что облагается подоходным налогом?

- Работа по найму;

- Инвестиции и сбережения;

- Бизнес и самозанятость;

- Продажа или аренда недвижимости;

- Лицензионные платежи;

- Частные сделки, алименты или аннуитеты;

- Льготы и вознаграждения.

Дивиденды, получаемые из любой точки мира, облагаются немецким подоходным налогом в размере 25% плюс надбавка за солидарность — 5,5%. Стандартный налоговый вычет для резидентов составляет 800 евро в год — для одного плательщика и 1 600 евро в год — для пар.

Доход от аренды недвижимости облагается подоходным налогом, если не предусмотрено иного по договору об избежании двойного налогообложения. К подоходному налогу также добавляется надбавка за солидарность — 5,5% от аренды.

К подоходному налогу также добавляется надбавка за солидарность — 5,5% от аренды.

При продаже недвижимости, которая находилась в собственности менее 10 лет, оплачивается налог на прирост капитала.

Доходы, которые не облагаются налогом, но используются для определения его ставки:

- Пособие по безработице;

- Выплаты по беременности и родам;

- Доходы, облагаемые налогом в другой стране по соглашению об избежании двойного налогообложения.

Налоги в Германии с зарплаты

В трудовом договоре, который заключается между компанией и работником, фиксируется брутто-зарплата (Brutto), т.е. без учёта налогов и сборов. Из неё будут удерживаться налоги и социальные сборы, которые в Германии, как и в других странах Западной Европы, безусловно, высокие. Это особенно заметно при прогрессивной системе налогообложения, которой пользуются в стране. Нетто-зарплата (Netto) — деньги, которые работник получает на банковский счёт, с учётом всех вычетов окажется заметно меньше суммы, указанной в трудовом договоре.

Налоги и сборы с зарплаты в Германии

Подоходный налог (Einkommensteuer / Lohnsteuer) на заработную плату в Германии варьируется от 14 до 45%. При этом налог платится только от суммы, превышающей необлагаемый минимум — 9 744 евро в год на одного или 18 816 евро в год для семейной пары.

Налог на солидарность (Solidaritätszuschlag) составляет 5,5% от суммы подоходного налога. По новым правилам этот налог платят только лица с высоким доходом. Правительство страны с 2021 года отменило надбавку за солидарность почти для 90% наёмных работников. Налог был введён после объединения Германии в 1990 году для поддержки новых, менее развитых федеральных земель.

Церковный налог (Kirchensteuer) платят те налогоплательщики, которые состоят в церкви. В Баварии и Баден-Вюртемберге ставка налога равна 8% от суммы подоходного налога, в остальных федеральных землях — 9%. От уплаты этого налога можно отказаться, выйдя из церкви.

Медицинское страхование — 14,6%. Из оклада работника на эти цели удерживается 7,3%, ещё 7,3% платит работодатель.

Пенсионное страхование — 18,6%. Этот социальный сбор также делится пополам — работник платит 9,3% из своей зарплаты, работодатель — ещё 9,3%.

Страхование от безработицы — 2,4%. При этом работник платит 1,2% и работодатель также — 1,2%. От этого взноса освобождаются государственные служащие и военные.

Страхование на случай длительного ухода за больными — 3%. Страховку платят пополам работник и работодатель по 1,5%. Если работнику больше 23 лет и у него нет детей, то он вносит дополнительный сбор в размере 0,25%. Полис Pflegeversicherung должны получить все люди, постоянно живущие в Германии. Эта страховка позволяет оплачивать пребывание в доме престарелых.

Отчисления в эти четыре социальных фонда Германии составляют все вместе около 20%, которые удерживаются из зарплаты работника.

Шкала ставок подоходного налога в Германии

В Германии пользуются прогрессивной шкалой налога на доход. Это означает, что чем больше человек зарабатывает, тем выше налоговая ставка, которую он платит. Ставка налога варьируется в зависимости от уровня дохода от 14 до 45%. Однако максимальные ставки применяются не ко всей сумме, полученной за год, а к разнице между суммами, облагаемыми низкой ставкой и более высокой.

Шкала подоходного налога для резидентов Германии

Налогооблагаемый доход, евро в год | Ставка налога, % |

|---|---|

Менее 9 744 | 0 |

От 9 744 до 14 754 | 14 — 24 |

От 14 754 до 57 919 | 24 — 42 |

От 57 919 до 274 613 | 42 |

Более 274 613 | 45 |

В Германии есть несколько налоговых классов, которые в основном определяются семейным положением налогоплательщика. Величина налоговой базы как раз и определяется в зависимости от класса.

Величина налоговой базы как раз и определяется в зависимости от класса.

Налоговые классы в Германии

Налоговый класс | Описание |

|---|---|

Класс 1 (Lohnsteuerklasse I) | Не женат (не замужем), вдовец (вдова), разведён(а) или в процессe развода и живёт отдельно, супруг живёт в другой стране, а также по умолчанию в первый год работы в Германии |

Класс 2 (Lohnsteuerklasse II) | Одинокий родитель, проживающий вместе с ребёнком |

Класс 3 (Lohnsteuerklasse III) | Супруг(а), который получает низкий доход или не работает |

Класс 4 (Lohnsteuerklasse IV) | Супружеская пара с равным доходом |

Класс 5 (Lohnsteuerklasse V) | Муж или жена супруга(и), которому присваивается третий класс |

Класс 6 (Lohnsteuerklasse VI) | У плательщика есть вторая работа или налоговый вычет |

Доход супругов в целях налогообложения лучше оценивать совместно. Так, супруги с неравным доходом в 3 или 5 классе могут сэкономить на общей сумме налогов.

Так, супруги с неравным доходом в 3 или 5 классе могут сэкономить на общей сумме налогов.

Подоходный налог с зарплаты в Германии: сроки оплаты

Налоговые декларации оплачивают после окончания налогового года. При этом налоговый год совпадает с календарным. Декларация обычно отправляется клиенту до 31 декабря и подлежит оплате до 31 июля. Так, отчитаться за 2020 год следует до 31 июля 2021 года.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации спустя 2-6 месяцев после её подачи. Налоговая оценка содержит информацию о налоговых вычетах, которые будут сделаны на счёт заявителя. В ней также будет сообщаться о дополнительных сборах, для уплаты которых будет дано 4 недели.

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте Федерального центрального налогового управления Германии. Все налогоплательщики заполняют общую налоговую форму (Mantelbogen). В зависимости от случая также может потребоваться заполнение дополнительных форм.

Налоговые вычеты

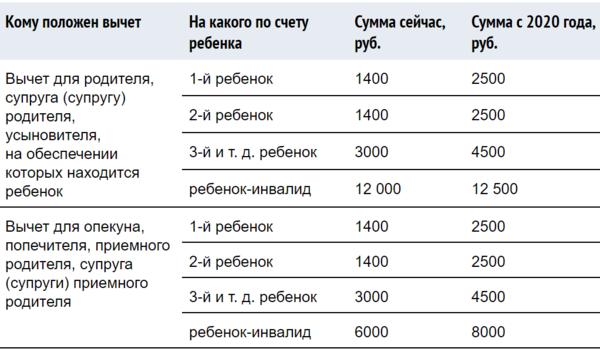

Супруги, воспитывающие детей, могут претендовать на получение особого налогового вычета — 8 388 евро на ребёнка (на 2021 год). Если родители ребёнка не проживают вместе или разведены, каждый из них может получить половину этой суммы. Государство также выплачивает пособия на детей.

Оформить налоговый вычет можно и на образование. Если ребёнок посещает частную немецкую школу, вычет составит 30% от стоимости обучения.

Налоговый вычет можно также получить на расходы по работе, которые не были возмещены работодателем на сумму до 1 000 евро:

- Переезд в другое жильё из-за работы;

- Поездки на работу на большие расстояния;

- Обучение и профессиональное оборудование;

- Содержание двух домов, если приходится работать в другом городе и снимать ещё одно жильё.

Вычет делают также на страховые взносы, включая медицинское страхование, взносы в пенсионную систему и по безработице.

Штраф за несвоевременную уплату налога

Если не подать вовремя налоговую декларацию, то придётся платить штраф за позднюю регистрацию. Налогоплательщик штрафуется за каждый месяц просрочки на 0,25% от суммы начисленного налога. Так, для общей суммы налога в 10 000 евро, нужно платить 25 евро в месяц.

Налогоплательщик штрафуется за каждый месяц просрочки на 0,25% от суммы начисленного налога. Так, для общей суммы налога в 10 000 евро, нужно платить 25 евро в месяц.

Если задерживать уплату налога, то придётся выплачивать более значительный штраф — 1% от невыплаченной суммы за каждый месяц, в течение которого не было оплаты.

Ани Мурадян

Все статьи этого автора

НДС, подоходный налог, взнос в ФСЗН — услуги компании ФинЭкспертиза-Бел

Любую интересующую информацию о бухгалтерских услугах можно уточнить у нас

Смотреть бухгалтерские услуги

Отчетные периоды любой предпринимательской деятельности (юридические лица, индивидуальные предприниматели) сопряжены с необходимостью сдачи налоговой декларации, правильного расчета налогов, внимательного отношения к реквизитам платежек на перечисление налога. В противном случае на организацию налагаются штрафы, пени, а это чревато не только финансовыми потерями, но и значительными потерями нервов и времени.

Расчет налогов срочно – у нас!

ООО «ФинЭкспертиза-Бел» осуществляет расчет налогов в Минске и других городах страны оперативно, без лишних проволочек и в соответствии с действующим законодательством РБ.

Подготовка и сдача налоговой отчетности включает в себя:

- Составление и заполнение налоговых деклараций и другой необходимой документации.

- Расчет налогов на прибыль, расчет НДС и др.

- Анализ действующей системы налогообложения вашей компании и поиск способов экономии средств.

- Исчерпывающие консультации.

- Сопровождение организации в случае необходимости расчетов налогов.

Расчет налогов: подоходный и отчисления в Фонд социальной защиты населения

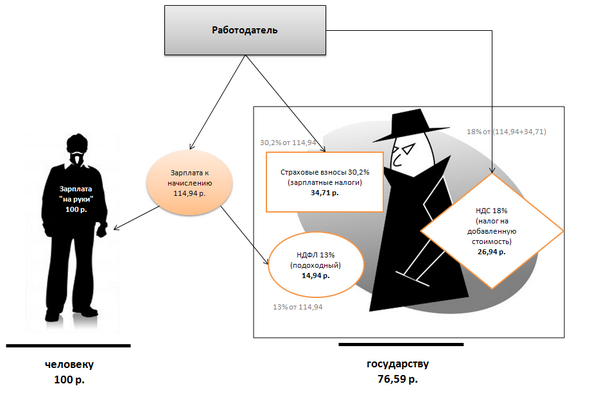

Важно! Как и в любой другой стране, у нас расчет налогов от ЗП имеет свои нюансы. Так, например, государство получает 48% от зарплаты каждого официально трудоустроенного сотрудника. Работник платит 13 % подоходного налога. Все остальные отчисления появляются в результате расчет налогов ФСЗН (1% от работника, 34% от работодателя).

Все остальные отчисления появляются в результате расчет налогов ФСЗН (1% от работника, 34% от работодателя).

Эти и другие нюансы и подводные камни заставляют многих предпринимателей ломать голову каждый раз, когда подходит период налоговой отчетности. В этом случае оптимальным решением будет обращение к сторонней организации за услугой расчета налогов, цена на которую вполне демократична в сравнении с потерями, которые может понести компания в случае неграмотных аналогичных операций.

ООО «ФинЭкспертиза-Бел» может помочь не только с расчетом налогов, но и предоставить исчерпывающую консультацию в любой удобной для клиента форме:

- Письменная консультация, в результате которой ответы на все интересующие вопросы со ссылками на действующие нормы законодательства РБ и примерами предоставляются клиенту в виде письма.

- Устная консультация в доступной интерпретации по телефону или на территории нашей компании.

- Консультация с выездом специалиста к клиенту.

Расчет налогов: цены

| Наименование услуги | Стоимость (USD) | Тарификация |

| Подготовка и представление декларации по акцизам | от 50 | декларация |

| Формирование и представление форм персонифицированного учета ПУ-3, ПУ-6 | от 3 | сотрудник |

| Подготовка и представление декларации по единому налогу | от 100 | декларация |

| Подготовка и представление декларации по земельному налогу | от 100 | декларация |

| Подготовка и представление декларации по налогу на доходы иностранных юридических лиц | от 50 | декларация |

| Подготовка и представление декларации по налогу на недвижимость | от 100 | декларация |

| Подготовка и представление декларации по налогу на прибыль | от 300 | декларация |

| Подготовка и представление декларации по налогу на добавленную стоимость | от 300 | декларация |

| Подготовка и представление заявления о ввозе из ЕАЭС | от 50 | декларация |

| Расчет подоходного налога по наемным работникам | от 3 | сотрудник |

| Расчет взносов в ФСЗН | от 3 | сотрудник |

| Подготовка и представление деклараций по экологическому налогу | от 100 | декларация |

Наши проекты

Компании «GLORIA JEANS».

Аудит достоверности бухгалтерской отчетности «GLORIA JEANS».

Компании «HERBION PAKISTAN (PVT) LIMITED».

Бухгалтерский учет Представительства частной акционерной компании с ограниченной ответственностью «HERBION PAKISTAN (PVT) LIMITED» (Пакистан) в РБ.

Компании ООО «ГЕА Фарм Технолоджиз Рус».

Бухгалтерский учет Представительства ООО «ГЕА Фарм Технолоджиз Рус» в Республике Беларусь.

Компании ЧП «Трансжелезобетон».

Ведение бухгалтерского учета в компании ЧП «Трансжелезобетон».

Расчётные налоги | Internal Revenue Service

Для информации о недавних изменениях, обратитесь к Публикации № 505 «Удержание налогов и расчетный налог» за 2021 год и к странице «Когда вы используете излишек суммы выплаченного 17 мая 2021 года подоходного налога за 2020 год в пользу расчетного налога за 2021 год и просите о продлении срока подачи налоговой декларации» (Английский)

По мере того как вы зарабатываете или получаете доход в течение года, вы должны уплачивать налоги посредством вычетов из заработной платы или уплаты расчетных налогов. Если сумма подоходного налога, удержанного из вашей заработной платы или пенсии, недостаточна, а также если вы получаете проценты, дивиденды, алименты, доход от работы на себя, прирост капитала, призы или премии, вы, возможно, обязаны уплатить расчетный налог. Если вы работаете на себя, вам, как правило, необходимо уплачивать расчетный налог, который используется для уплаты не только подоходного налога, но и прочих налогов, например, налога на лиц, работающих на себя, и альтернативного минимального налога.

Если сумма подоходного налога, удержанного из вашей заработной платы или пенсии, недостаточна, а также если вы получаете проценты, дивиденды, алименты, доход от работы на себя, прирост капитала, призы или премии, вы, возможно, обязаны уплатить расчетный налог. Если вы работаете на себя, вам, как правило, необходимо уплачивать расчетный налог, который используется для уплаты не только подоходного налога, но и прочих налогов, например, налога на лиц, работающих на себя, и альтернативного минимального налога.

Если сумма налогов, уплаченных вами посредством вычетов из заработной платы и уплаты расчетных налогов, недостаточна, на вас может быть наложен штраф. Он также может быть наложен, если расчетный налог уплачен слишком поздно, даже в том случае, когда после подачи налоговой декларации вам причитается возврат переплаченных налогов.

К фермерам,рыбакам и определенным категориям налогоплательщиков с более высоким доходом предъявляются другие требования по уплате расчётного налога. Об этих особых правилах уплаты расчётного налога можно более подробно узнать из Публикации 505, «Удержание налогов и расчётный налог» (Английский).

Об этих особых правилах уплаты расчётного налога можно более подробно узнать из Публикации 505, «Удержание налогов и расчётный налог» (Английский).

Кто обязан платить расчётный налог

Физические лица, включая единоличных предпринимателей, партнеров и акционеров корпораций типа S, как правило, должны уплачивать расчетный налог, если они ожидают, что при подаче ими налоговой декларации налоговая задолженность составит 1000 или более долларов США.

Корпорации, как правило, должны уплачивать расчетный налог, если они ожидают, что при подаче ими налоговой декларации налоговая задолженность составит 500 или более долларов США.

Если сумма вашего налога за предыдущий год превысила нулевое значение, вы, возможно, обязаны уплатить расчетный налог за текущий год. Дополнительная информация о том, кто обязан уплатить расчетный налог, приведена в электронной таблице формы 1040-ES, Расчетный налог для физических лиц (Английский) или формы 1120-W, Расчетный налог для корпораций (Английский).

Кто не обязан платить расчётный налог

Если вы получаете заработную плату, вы можете избежать необходимости платить расчётный налог, если работодатель будет удерживать больше налогов от вашего заработка. Для того, чтобы увеличить сумму налоговых удержаний, заполните новую форму W-4 (Английский). В форме W-4 предусмотрена отдельная строка, куда вы можете вписать дополнительную сумму, которую по вашему желанию может удерживать ваш работодатель.

Если вы получаете зарплату, Средство оценки удержанного налога поможет убедиться в том, что из заработной платы, получаемой вами на работе, удерживается правильная сумма налога.

Вы не обязаны платить расчётный налог за текущий год, если вы соответствуете всем трём из нижеперечисленных условий:

- Вы не имеете налоговой задолженности за предыдущий год

- Вы являлись гражданином США или проживали в США в течение всего года

- Ваш предыдущий налоговый год охватывал двенадцатимесячный период

У вас нет налоговой задолженности за предыдущий год, если общая сумма ваших налогов составляла ноль, или же вы не были обязаны подавать налоговую декларацию. За дополнительной информацией о том, как вычислить ежеквартальные платежи вашего расчётного налога обращайтесь к Публикации 505, «Удержание налогов и расчётный налог» (Английский).

За дополнительной информацией о том, как вычислить ежеквартальные платежи вашего расчётного налога обращайтесь к Публикации 505, «Удержание налогов и расчётный налог» (Английский).

Как определить сумму расчётного налога

Физические лица, включая единоличных предпринимателей, партнеров и акционеров корпораций типа S, как правило, пользуются Формой 1040-ES (Английский) для определения размера расчетного налога.

Для определения размера расчетного налога вы должны определить предполагаемые суммы валового дохода, налогооблагаемого дохода, налогов, вычетов и зачетов за данный год.

При подсчете суммы своего расчётного налога за текущий год, имеет смысл в качестве отправной точки использовать ваш доход, вычеты и кредиты за предыдущий год. Используйте в качестве руководства вашу федеральную налоговую декларацию. Для подсчёта суммы своего расчетного налога вы можете пользоваться таблицей, приведённой в Форме 1040-ES, «Расчётный налог для уплаты частными лицами» (Английский). Вам понадобится рассчитать сумму дохода, который вы надеетесь заработать в течение данного года. Если вы завысили расчетные цифры своего дохода, просто заполните другую таблицу в Форме 1040-ES, чтобы правильно подсчитать выплату расчётной суммы налога на следующий квартал. Таким же образом, если вы занизили расчётные цифры своего дохода, заполните другую таблицу в Форме 1040-ES, чтобы правильно подсчитать выплату расчётной суммы своего налога на следующий квартал. Желательно, чтобы вы, по возможности, как можно точнее определили расчётную сумму своего дохода; это поможет вам избежать штрафов.

Вам понадобится рассчитать сумму дохода, который вы надеетесь заработать в течение данного года. Если вы завысили расчетные цифры своего дохода, просто заполните другую таблицу в Форме 1040-ES, чтобы правильно подсчитать выплату расчётной суммы налога на следующий квартал. Таким же образом, если вы занизили расчётные цифры своего дохода, заполните другую таблицу в Форме 1040-ES, чтобы правильно подсчитать выплату расчётной суммы своего налога на следующий квартал. Желательно, чтобы вы, по возможности, как можно точнее определили расчётную сумму своего дохода; это поможет вам избежать штрафов.

Вы должны вносить поправки как с учётом изменений в вашей личной ситуации, так и с учетом недавних изменений в налоговом законодательстве.

Корпорации, как правило, пользуются Формой 1120-W (Английский) для определения размера расчетного налога.

Когда следует платить расчётные налоги

Чтобы обеспечить уплату расчётного налога, в году предусмотрено четыре платёжных периода (Английский). Вы можете осуществлять расчетные платежи используя Форму 1040-ES (Английский) по почте (Английский), по Интернету, по телефону или со своего мобильного устройства с помощью приложения IRS2Go (Английский) . Посетите веб-сайт IRS.gov/payments для обзора всех вариантов платежей. Обращайтесь за дополнительной информацией к Публикации 505, «Вычет налогов и расчетный налог» (Английский).

Вы можете осуществлять расчетные платежи используя Форму 1040-ES (Английский) по почте (Английский), по Интернету, по телефону или со своего мобильного устройства с помощью приложения IRS2Go (Английский) . Посетите веб-сайт IRS.gov/payments для обзора всех вариантов платежей. Обращайтесь за дополнительной информацией к Публикации 505, «Вычет налогов и расчетный налог» (Английский).

Использование системы EFTPS является наиболее простым способом заплатить федеральные налоги как для частных лиц, так и для коммерческих предприятий. Пользуйтесь электронной системой уплаты федеральных налогов для ВСЕХ ваших взносов в уплату федерального налога, включая взносы в уплату федерального налога (FTD) и выплаты в рассрочку по соглашению, а также ежеквартальные выплаты расчётной суммы налога. Если вам проще платить свои расчётные налоги еженедельно, раз в две недели, ежемесячно и т.д., то вы можете это делать при условии, что вы вносите достаточную сумму к концу квартала. Пользуясь системой EFTPS, вы можете получить доступ к хронологической справке о своих платежах и узнать на какую сумму и когда вы вносили свои ежеквартальные выплаты расчётной суммы налога.

Корпорации обязаны депонировать платеж с помощью Федеральной электронной системы уплаты федеральных налогов (Английский). Обращайтесь за дополнительной информацией к Публикации 542, «Корпорации» (Английский).

Штраф за недоплату расчетного налога

Если вы недоплатили в течение года налог, удерживаемый из заработной платы или выплачиваемый ежеквартально в расчетной сумме, вы, возможно, должны будете уплатить штраф за недоплату расчетного налога. Обычно большинство налогоплательщиков избегают уплаты этого штрафа, если сумма их задолженности по уплате налога после вычета всех налогов, удерживаемых из заработной платы, и налоговых зачетов не превышает 1000 долларов США, а также если они уплатили как минимум наименьшую из следующих двух сумм: 90% суммы налога за текущий год или 100% суммы налога, указанной в налоговой декларации за предыдущий год. В отношении фермеров,рыбаков и определенных категорий налогоплательщиков с более высоким доходом действуют особые правила. Дополнительная информация приведена в Публикации 505, «Удержание налогов и расчётный налог» (Английский).

Дополнительная информация приведена в Публикации 505, «Удержание налогов и расчётный налог» (Английский).

Однако если вы получаете доход неравномерно в течение года, вы, возможно, сумеете избежать уплаты штрафа или понизить его сумму, рассчитав ожидаемый годовой доход исходя из того, что его размер сохранит текущее значение, и выплачивая неравномерные суммы налога. Используйте Форму 2210, «Недоплата налога, удерживаемого с лиц, нacлeдcтвeннoго имущества и растов» (Английский) (или Форма 2220, «Недоплата расчетного налога корпорациями» (Английский)) для того, чтобы установить должны ли вы уплатить штраф за недоплату своего расчетного налога. В Инструкциях по заполнению формы 1040 и 1040-SR (Английский) и Инструкциях по заполнению формы 1120 (Английский) PDF указано, где в налоговой декларации должен указываться штраф за недоплату расчетного налога.

Этот штраф может быть также отменен в следующих случаях:

- Неуплата расчетного налога была вызвана травмой, стихийным бедствием или иными необычными обстоятельствами, и наложение данного штрафа было бы несправедливо или

- Вы вышли на пенсию (по достижении 62-летнего возраста) или стали инвалидом в течение налогового года, за который вы должны были платить расчетный налог, или в течение предыдущего налогового года, и недоплата была вызвана уважительной причиной, а не умышленным недосмотром.

Отсрочка уплаты расчетного налога в 2020 г.

В соответсвии с Уведомлением 2020-18 (Английский) PDF, крайний срок первой уплаты расчетного налога был перенесен с 15 апреля 2020 года на 15 июля 2020 года. Аналогичным образом, в соответсвии с Уведомлением 2020-23 (Английский), крайний срок второй уплаты расчетного налога был автоматически перенесен с 15 июня 2020 года на 15 июля 2020 года. Пожалуйста, обратитесь к Публикации № 505 «Удержание налогов и расчетный налог» (Английский) для дополнительной информации.

Налоговые льготы, связанные с пандемией, для лиц, работающих на себя и платящих расчетный налог.

Законодательный акт CARES (Coronavirus Aid, Relief, and Economic Security) позволяет лицам, работающим на себя, отсрочить уплату налога в фонд социального обеспечения в размере 50% от суммы налогa на чистые поступления от самозанятости за период от 27 марта 2020 года до 31 декабря 2020 года. Это означает, что 50% от суммы налогa на чистые поступления от самозанятости за период от 27 марта 2020 года до 31 декабря 2020 года не учитываются при подсчете обязательных к уплате сумм расчетного налога. Пожалуйста, обратитесь к Публикации № 505 «Удержание налогов и расчетный налог» (Английский) для дополнительной информации.

Пожалуйста, обратитесь к Публикации № 505 «Удержание налогов и расчетный налог» (Английский) для дополнительной информации.

Если налогоплательщиком сделаны недостаточные удержания подоходного налога и ежеквартальные выплаты расчетной суммы налога за 2018 год, то доступно расширение освобождения от налогового штрафа; налоговый возврат доступен для тех налогоплательщиков, которые уже заплатили штраф за недоплату налогов за 2018 год

Налоговое управление США понизило до 80 процентов порог, необходимый для того, чтобы определенные налогоплательщики имели право на освобождение от налогового штрафа за недостаточные ежеквартальные выплаты расчетной суммы налога, если их удержания федерального подоходного налога и ежеквартальные выплаты расчетной суммы налога меньше общей налоговой ответственности за 2018 год. Налогоплательщики обычно должны платить не менее 90 процентов своего налогового счета в течение года, чтобы избежать штрафа за недоплату при подаче налоговой декларации. 16 января 2019 года IRS снизило порог недоплаты до 85 процентов, а 22 марта 2019 года IRS снизило его до 80 процентов за 2018 налоговый год.

16 января 2019 года IRS снизило порог недоплаты до 85 процентов, а 22 марта 2019 года IRS снизило его до 80 процентов за 2018 налоговый год.

Это дополнительное расширение освобождения от налогового штрафа за 2018 налоговый год означает, что Налоговое управление США в настоящее время освобождает от штрафа налогоплательщика, заплатившего по крайней мере 80 процентов его общего налогового обязательства в течение года путем удержания федерального подоходного налога, ежеквартальных выплат расчетной суммы налога или их сочетания.

Налогоплательщики, которые еще не подали налоговую декларацию, должны подать ее в электронном виде. Программное обеспечение для подготовки налоговой декларации обновлено и использует новый порог недоплаты, а также определяет сумму подлежащих уплате налогов и любых полагающихся штрафов и освобождений от штрафов. Это освобождение от штрафа также включено в пересмотренные инструкции для Формы 2210 «Недоплата расчетного налога физическими лицами, наследственными имуществами и трастами» (Английский).

Налогоплательщики, уже подавшие свою федеральную налоговую декларацию за 2018 год, но имеющие право на это расширенное освобождение от штрафа, могут запросить возврат любой суммы расчетного налогового штрафа, которая уже уплачена или наложена. Для запроса возврата они должны подать Форму 843 «Требование возврата и запрос снижения налогов» (Английский). Налогоплательщики не могут подать эту форму в электронном виде. Они должны включить заявление об освобождении от причитающегося расчетного налогового штрафа (80% waiver of estimated tax penalty) в строку 7 Формы 843.

Налог на зарплату в Украине 2021: Обзор, ставки

Всего в Украине непосредственно из самой заработной платы вычитаются два налога, еще один платится работодателем

В Украине принято разделять получаемую зарплату на две суммы – «грязные» деньги и «чистые». Первое понятие обозначает зарплату, с которой еще не уплачены налоги.

Всего в Украине непосредственно из самой заработной платы вычитаются два налога – налог на доходы физических лиц (НДФЛ) и военный сбор. Их ставки составляют 18% и 1,5% соответственно. Также работодатель обязан платить за работника единый социальный взнос – 22% от суммы заработной платы (или 8,41% если работник – лицо с инвалидностью).

Их ставки составляют 18% и 1,5% соответственно. Также работодатель обязан платить за работника единый социальный взнос – 22% от суммы заработной платы (или 8,41% если работник – лицо с инвалидностью).

Налоги на зарплату — НДФЛ и военный сбор

Налог на зарплату под названием НДФЛ удерживается из заработной платы по ставке 18% (п. 167.1 НКУ). При этом снизить НДФЛ можно с помощью налоговой социальной льготы — это та сумма, которая уменьшает базу налогообложения НДФЛ при начислении заработной платы. НСЛ устанавливается в размере, равном 50% размера прожиточного минимума для трудоспособного лица (в расчете на месяц), установленного законом на 1 января отчетного налогового года (пп. 169.1.1 НКУ).

НСЛ применяется к доходу в виде зарплаты, начисленного в пользу налогоплательщика в течение отчетного налогового месяца, если размер такого дохода не превышает сумму, равную размеру месячного прожиточного минимума, действующего для трудоспособного лица по состоянию на 1 января отчетного налогового года,

Военный сбор появился в Украине с 2014 года. Его ставка всегда составляет 1,5%. Эту сумму как-то снизить невозможно. Как и НДФЛ, военный сбор взимается с полной суммы заработной платы. Вместе эти два налога составляют обязательные к уплате налоги с зарплаты — в том числе и с минимальной зарплаты.

Его ставка всегда составляет 1,5%. Эту сумму как-то снизить невозможно. Как и НДФЛ, военный сбор взимается с полной суммы заработной платы. Вместе эти два налога составляют обязательные к уплате налоги с зарплаты — в том числе и с минимальной зарплаты.

Единый социальный взнос — ЕСВ

Выплата единого социального взноса за каждого наемного работника целиком и полность ложится на плечи работодателя. Строго говоря, ЕСВ вообще-то налогом не считается, а является страховым платежом, так как практически это обязательный платеж в систему общеобязательного государственного социального страхования.

Важно помнить, что ЕСВ не вычитается из зарплаты, а начисляется отдельно и уплачивается за счет работодателя (предприятия, ФЛП) и является его расходами, а не расходами сотрудника. Соответственно, на сумму зарплаты в итоге он не влияет.

Что в итоге

В целом, именно такая ситуация с уплатой налога на зарплату в Украине часто приводит к возникновению «теневой занятости» — когда работодатели, желая сэкономить на налогах, оформляют сотрудника на работу на зарплату по документам меньшую, чем в реальности, а разницу выдают в «конверте», или же вовсе не оформляют сотрудника документально. Не пугают даже введенные с 2021 года грандиозные штрафы за такие нарушения.

Не пугают даже введенные с 2021 года грандиозные штрафы за такие нарушения.

В общем-то это не мудрено – например, сотрудник с зарплатой в минимальные 6 тысяч гривен и премией в 3 тысячи гривен при полной уплате ЕСВ и других налогов обойдется предприятию не в 9 тысяч гривен – а чуть ли не в 10,5 тысяч.

Ранее мы рассказывали о том, как можно вернуть переплаченные государству налоги.

Налоговая система Финляндии — Налоги в мире

Все частные лица и предприятия, являющиеся подданными страны, обязаны оплачивать пошлины в полном объеме. Организация считается финской в случае, если она зарегистрирована на территории государства или в соответствии с местным законодательством. Физическое лицо считается налогоплательщиком, если за конкретный отчетный период оно провело внутри республики более 183 дней. Компании оплачивают сборы со всех видов доходов, полученных как в стране, так и за границей, это же касается и обычных граждан.

Если фирма приравнена к иностранной или декларацию подает гражданин другого государства, не являющийся налоговым резидентом юрисдикции, сбор пошлины производится в ограниченном объеме. В большинстве случаев выплачивается только налог у источника.

В большинстве случаев выплачивается только налог у источника.

Налоги в Финляндии на зарплату и прибыль в 2018 году делятся на прямые и косвенные:

- Прямые: пошлины на заработную плату и доход, на перевод активов, дарение или наследство. Дополнительно взимаются церковный и муниципальный сборы.

- Косвенные: НДС, таможенные сборы и акцизы.

Юрисдикция подписала соглашение о пресечении двойного налогообложения с 75 странами, что помогает оптимизировать изыски. Законодательство допускает вычеты из прямого налога. Для ООО действует особая система ставок.

- Налог в Финляндии на зарплату в 2018 году составляет 31,75%.

- Доходы компаний, созданных в любой организационно-правовой форме, подлежат налогообложению по фиксированной ставке 20%.

- Прирост капитала включается в основную налоговую базу.

- Уровень НДС стандартный – 24%. Пониженные – 14%, 10% и 0%.

- Размер государственной пошлины колеблется в зависимости от типа операции, гербовый сбор отсутствует.

Подоходный налог в Финляндии

Действительно, государственные пошлины здесь не очень радуют глаз ни физических, ни юридических лиц. Так, подоходный сбор в Финляндии в среднем составляет 36%, тогда как в России 13%. На размер окончательной ставки для физических лиц влияет: площадь квартиры или дома, семейное положение, наличие детей. Граждане этой северной страны платят как муниципальные, так и государственные налоговые сборы. Это относится и к доходам, полученным на территории Суоми, и за её пределами. В данный сбор также включены платежи на обязательную медицинскую страховку и церковный налог.

Налоговых льгот в этой стране практически не присутствует, а если и есть — то минимальные. От уплаты в казну государства здесь не освобождён никто, кроме малоимущих, даже местный Санта-Клаус не поможет.

Подоходный налог для иностранцев

Те же аспекты коснутся и жителей других стран, находящихся на территории Финляндии более 6 месяцев. Им придётся обратиться в магистрат по месту временного проживания, получить персональный код и в налоговом бюро оформить карточку налогоплательщика. Ставка налога на прибыль для иностранцев в Финляндии зафиксирована на отметке 35%. Это касается зарплат, пенсий и гонораров.

Что касается нерезидентов — их налоговая обязанность касается только доходов, полученных на территории Финляндии. Так, если вы проживаете в Суоми, но сделали работу для компании, зарегистрированной в России – ваш доход не будет облагаться. Сбор на финские источники доходов для нерезидентов составляет 28%.

Налог на зарплату

Процент налога на зарплату прямо зависит от её размера. Так, если вы получаете менее 16 тысяч евро в год – вы не платите его. Однако, если ваша заработная плата составляет от 16 до 24 тысяч евро, вы обязаны отчислять в государственную казну 6% от общей суммы. И так по возрастающей: оплата труда от 24 до 39 тысяч 600 евро облагается налогом в размере 17%, от 39 600 до 71 300 21,4% от заработной платы. Человек, получающий 100 тысяч евро в год будет пополнять казну на 31% от своей зарплаты. Это максимальный процент налога на зарплату как для граждан страны, так и для нерезидентов.

Налог на недвижимость

Для россиян станет приятной новостью то, что в Финляндии нет никаких ограничений для покупки недвижимости иностранцами. Такой покупатель в случае приобретения недвижимости как частное лицо, например, для туризма, должен посетить Государственную Административную палату для получения разрешения, за которое он отдаст 20 евро. Этот процесс носит формальный характер и не доставит затруднений.

Леса и фермерские угодья не считаются недвижимостью в финском праве.

На протяжении полугода, до регистрации, покупатель квартиры или дома должен заплатить налог в размере 2 или 4% соответственно. Если в течении данного срока деньги не поступили в казну – он может возрасти в несколько раз.

Существует возможность не платить сбор на недвижимость. Такой чудесный шанс предоставляется покупателям, являющимися жителям Финляндии в возрасте от 18 до 40 лет, и для которых это первая покупка жилья. Россиянам, даже молодым, данная плюшка финского налогообложения не предлагается.

Ежегодно владельцу жилья нужно уплачивать сбор от 0,5% до 1,0% от его стоимости. Прибыль от аренды недвижимости облагается налогом в размере 30-32%.

НАЛОГИ НА ДОХОДЫ В ФИНЛЯНДИИ ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

Основная база складывается из прибыли от реализации товаров или оказания услуг, прироста капитала, а также пассивных доходов предприятия. На 2018-2019 годы утверждена ставка обложения в размере 20%. Несколько лет назад этот уровень составлял 24,5%. Снижение налогов оказало большое влияние на развитие бизнеса в Финляндии – привлекло иностранных инвесторов и увеличило количество местных предпринимателей.

- Прирост капитала. Вид прибыли включается в пошлинную базу и взимается по стандартной ставке. Если сбор отчисляется у физического лица, он приравнивается к налогу на доход от капитала и облагается по ставке 30%. Если сумма прироста более 40 тысяч евро – порог увеличивается до 32%.

- Разрешается перенос убытков на срок до 10 лет. Исключение составляют случаи, когда за период возникновения потерь было реализовано больше 50% акций предприятия. Отнесение потерь задним числом запрещено.

- При получении компанией-резидентом дивидендов от местной фирмы, налоговая ставка равна нулю. Если перевод получен от контрагента из стран ЕС или других государств, с него взимается налог по стандартной ставке.

- Дивиденды и роялти, оплаченные в пользу нерезидента, облагаются 20% пошлины.

Проценты у источника остаются свободными от налогообложения.

НДС в Финляндии

Налог на добавочную стоимость в Финляндии оплачивается ежемесячно и его основная базовая ставка довольно высока – 24%. Расчёт НДС ведётся по трём видам ставок:

- 24% – основная;

- 14% – на продовольственные товары и услуги по общественному питанию;

- 10% – на транспорт, медикаменты, средства массовой информации и так далее.

Возврат налогов в Финляндии

Многие российские туристы слышали о возможности возврата НДС с товаров, которые они вывозят с территории Финляндии. В среднем, возможно сэкономить примерно 10% стоимости покупки. Такую манипуляцию можно произвести в финских магазинах, которые поддерживают систему Tax Free, и это почти все магазины Суоми.

Суть в том, что вы покупаете товар в одной торговой точке на сумму не меньше 40 евро, при том, что продукты питания и потребительские товары считаются отдельно. То есть, нужно набрать на 40 евро или финских лакомств или товаров для дома. А вот с книг и табачных изделии возврата налога получить не получится. После того, как вы стали счастливым обладателем финских товаров, не спешите их распаковывать – это одно из условий Tax Free. Лучше сделайте это дома, в течение 90 дней с момента покупки.

ДРУГИЕ ВИДЫ ПОШЛИН В ЮРИСДИКЦИИ

- Налог на землю в Финляндии. Если участок не застроен, не имеет фундаментов под строительство, то ставка составляет 1-3% от кадастровой стоимости. При возведении сооружений на приобретенной площади к данному проценту прибавляется сбор на постройку.

- Сбор на недвижимость для русских. Для иностранцев и нерезидентов действуют одинаковые ставки в размере от 0,15 до 1,35%. Конечная сумма ежегодного взноса зависит от ликвидно стоимости жилого или коммерческого объекта.

- Пошлина на автомобиль. Взимается как с новых, так и с подержаных авто, ввозимых на территорию страны. Сбор одноразовый, оплачивается при регистрации транспортного средства в стране. Налог на машину рассчитывается следующим образом: для новых – 4% от ликвидной стоимости + 300 евро сверху, для подержаных – 5%+750 евро или 1500 евро одной суммой. Вариант выбирает автовладелец.

- Налог с пенсии. Пенсия приравнивается к обычному доходу, как и зарплата. Облагается по той же прогрессивной ставке в зависимости от ежегодного уровня прибыли.

О других видах пошлин, а также особенностях системы налогообложения данной юрисдикции можно узнать на консультации с экспертом компании UraFinance.

Транспортный налог в Финляндии

В Суоми сбор на легковые автомобили оплачивается один раз на новые машины, произведённые или ввезённые в Финляндию или же на подержанные, привезённые в Финляндию из-за рубежа. Оплатить данный акциз необходимо в момент регистрации машины на территории Суоми.

Особенности сроков уплаты: утром деньги, вечером стулья

Налоги в Суоми вносят авансом, то есть, вы приблизительно подсчитываете, сколько дохода сможете получить в следующем году и до 31 декабря вносите определённую сумму. Планировать размер будущего дохода предприниматель должен самостоятельно. В общем, если вы переплатили, можете не беспокоиться — после сдачи декларации в декабре ваши деньги обязательно вернут. Или попросят заплатить недостающее.

Кстати, если вы платите сборы со всех доходов авансом на весь год, то можете рассчитывать на определённые налоговые льготы, а как было сказано выше — послаблений для налогоплательщиков в Финляндии предельно мало.

Неуплата налогов: а что? А вдруг?

Финские финансовые органы довольно лояльно относятся к тем, кто по уважительной причине один раз не уплатил процент в государственную казну. Однако, если после предупреждения вы продолжили делать вид, что не знаете ничего о существовании фискальной системы – вам напомнят. Чаще всего таким напоминанием будет повышение процента налогов. Его размер зависит от суммы неуплаты и от степени серьёзности нарушения. Но если ваша забывчивость приняла крупные масштабы – вас могут отправить закреплять знания в финскую тюрьму сроком от 4 месяцев и до 4 лет, для особо забывчивых. Причём восполнять знания отправятся и собственник фирмы, и исполнительный директор, и сотрудник, отвечавший за налоги.

Вообще, подобные преступления в Финляндии относятся к «тяжким». Помимо тюремного заключения существует также и «моральное» наказание: с фирмой, получившей «чёрную метку» перестают работать банки, невозможно будет открыть новые счета, другие компании не будут оказывать своих услуг. Известен случай, что организации-должнику просто не сдали в аренду ящики для переезда.

Если и после этих мер никаких действий не было предпринято – специальная комиссия объявляет о банкротстве. И если окажется, что банкротство было преднамеренным – будет изъято имущество членов совета директоров, в счёт уплаты налогов. И помимо этого комиссия практически всегда объявляет о вечном запрете на предпринимательскую деятельность для должника.

В заключение

Налоги в Суоми по-прежнему остаются одними из самых высоких в мире. Однако, эта система хорошо отлажена и действует безотказно. Доказательством тому служит 6 место Финляндии в списке ООН по индексу счастья.

какие налоги платить и формулы расчета налогов

29.05.2018

1. Налоги с зарплаты работника и владельца ИП и ТОО

3. Расчет налогов по зарплате

Налоги с зарплаты работника и владельца ИП и ТОО

Обложение налогами доходов по зарплате зависит от статуса работника, формы собственности и системы налогообложения.

Так, владелец ИП на общеустановленном режиме налогообложения не платит индивидуальный подоходный налог (ИПН) с зарплаты и отчисления в фонд обязательного медицинского страхования (ОСМС) за себя.

Индивидуальный предприниматель на упрощенной системе налогообложения не платит ИПН , социальный налог (СН) и отчисления ОСМС за себя. Также не облагается социальным налогом (СН) зарплата его работников.

Кроме того, СН с зарплаты работников не платит ТОО на упрощенной системе налогообложения.

Отметим, что индивидуальные предприниматели (как на общеустановленном режиме налогообложения, так и на упрощенке) не платят отчисления ОСМС за себя как за ИП в 2018-2019 годах, но должны это делать за своих работников по ставке 1,5% от зарплаты.

Вне зависимости от формы собственности и системы налогообложения не облагается подоходным налогом (ИПН) зарплата инвалидов 3 группы, не выплачиваются ОПВ за работника-иностранца без вида на жительство, а также за пенсионера. Не делаются отчисления ОСМС за пенсионера и инвалида 3 группы. Также ИП и ТОО не выплачивают (СО) социальные отчисления за работника-пенсионера.

Льгота по Индивидуальному Подоходному Налогу (ИПН)

Не имеют права на льготу по ИПН (вычет) иностранцы без вида на жительство, работники по договорам гражданско-правового характера (ГПХ), а также владельцы ИП.

Работник, который имеет право на вычет, подает работодателю соответствующее заявление, и каждый месяц при исчислении ИПН от суммы зарплаты работника вычитается 1 МЗП. Если же работник получает менее 1 МЗП в месяц, то ИПН по такому работнику не платится, т.к. он меньше нуля.

Например, работник получает в месяц 17 000 тенге. ИПН в данном случае составит:

(34 000 – 3 400 – вычет 1 МЗП) * 10% = -1 190

Подоходный налог получился отрицательным, а отрицательные налоги приравниваются к нулю и не выплачиваются. Но при исчислении ИПН эта отрицательная разница с каждым месяцем накапливается и прибавляется к сумме стандартного вычета, увеличивая его:

1 МЗП + 1 190

Таким образом в следующем месяце вычет составит:

42500 + 1 190 = 43 690

ИПН в следующем месяце будет:

(34 000 – 3 400 – вычет 43 690) * 10% = -1 309

Этот остаток в свою очередь переносится на следующий месяц и т.д. То есть остаток каждый месяц увеличивается. В итоге ближе к концу года, например, сумма вычета может вырасти настолько, что при увеличении зарплаты этому работнику (выше минимальной), при которой ИПН уже выплачивается, за него все равно не нужно будет платить ИПН.

Например, повышаем зарплату работнику до 49 500 тенге, при этом остаток у работника накоплен 3 415 тенге. ИПН в данном случае составит:

49 500 – 4 950 – вычет (42 500 + 2 499) * 10% = -44,9

ИПН опять равен нулю, хотя зарплата уже выше минимальной. Вдобавок опять остался остаток 45 тенге, который снова переносится на следующий месяц. То есть работник использовал свой остаток по ИПН при повышении зарплаты.

Остаток по ИПН не переносится на следующий год, то есть обнуляется в январе.

Как Вам известно, с 1 января 2019 года в Налоговый Кодекс Республики Казахстан были внесены изменения в частности был добавлен пп. 49) пункта 1 статьи 341. Согласно этому пункту при расчете индивидуального подоходного налога предусмотрена корректировка облагаемого дохода работника в размере 90% в случае, если доход работника не превышает 25 МРП (63 125 тенге). В настоящее время, при определении объекта обложения для налогов, взносов, отчислений с заработной платы, требуется исключать доходы, указанные в пункте 1 статьи 341 НК РК, в том числе пп. 49) пункта 1 статьи 341 НК РК.

То есть корректировка в соответствии с действующим законодательством должна выполняться не только при расчете индивидуального подоходного налога, но и при расчете социального налога, обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов, социальных отчислений, отчислений на ОСМС.

Однако, в настоящее время на рассмотрении в правительстве находятся проекты постановлений, предусматривающих исключение из правил исчисления пенсионных взносов и социальных отчислений нормы, гласящей о уменьшения налогооблагаемого дохода на сумму корректировки.

Текущая редакция постановлений предусматривает ретроспективное введение этих норм с 01 января 2019 года вне зависимости от сроков принятия данных постановлений.

В связи с этим, мы считаем необходимым уже сейчас вести учет обязательных пенсионных взносов и социальных отчислений без применения описываемых корректировок. Именно так настроены наши калькуляторы и подсчет заработной платы в разделе «Расчеты и выплаты» в Вашем личном кабинете my.mybuh.kz.

|

ТОО на ОУР | ||||||

|

Статус работника |

ИПН |

СН |

СО |

ОПВ |

ОСМС |

Льгота по ИПН (вычет) |

|

обычный |

10% |

9,5% |

3,5% |

10% |

1,5% |

да |

|

пенсионер |

10% |

9,5% |

нет |

нет |

нет |

да |

|

инвалид 3 гр |

нет |

9,5% |

3,5% |

10% |

нет |

нет |

|

Инвалид 3 гр с ЗП > 75МЗП* |

10% |

9,5% |

3,5% |

10% |

нет |

да |

|

Иностранец без вида на жит.(резидент ЕАЭС) |

10% |

9,5% |

3,5% |

нет |

1,5% |

нет |

|

Иностранец с видом на жит. (резидент ЕАЭС) |

10% |

9,5% |

3,5% |

10% |

1,5% |

да |

|

Иностранец без вида на жительство |

10% |

9,5% |

нет |

нет |

нет |

нет |

|

ТОО на УСН | ||||||

|

Статус работника |

ИПН |

СН |

СО |

ОПВ |

ОСМС |

Льгота по ИПН (вычет) |

|

обычный |

10% |

нет |

3,5% |

10% |

1,5% |

да |

|

пенсионер |

10% |

нет |

нет |

нет |

нет |

да |

|

инвалид 3 гр |

нет |

нет |

3,5% |

10% |

нет |

нет |

|

Инвалид 3 гр с ЗП > 75МЗП* |

10% |

нет |

3,5% |

10% |

нет |

да |

|

Иностранец без вида на жит.(резидент ЕАЭС) |

10% |

нет |

3,5% |

нет |

1,5% |

нет |

|

Иностранец с видом на жит.(резидент ЕАЭС) |

10% |

нет |

3,5% |

10% |

1,5% |

да |

|

ИП на УСН | ||||||

|

Статус работника |

ИПН |

СН |

СО |

ОПВ |

ОСМС |

Льгота по ИПН (вычет) |

|

Владелец ИП |

нет |

нет |

3,5% |

10% |

нет |

нет |

|

обычный |

10% |

нет |

3,5% |

10% |

1,5% |

да |

|

пенсионер |

10% |

нет |

нет |

нет |

нет |

да |

|

инвалид 3 гр |

нет |

нет |

3,5% |

10% |

нет |

нет |

|

Инвалид 3 гр с ЗП > 75МЗП* |

10% |

нет |

3,5% |

10% |

нет |

да |

|

Иностранец без вида на жит. |

10% |

нет |

3,5% |

нет |

1,5% |

нет |

|

Иностранец с видом на жит. |

10% |

нет |

3,5% |

10% |

1,5% |

да |

|

ИП на ОУР | ||||||

|

Статус работника |

ИПН |

СН |

СО |

ОПВ |

ОСМС |

Льгота по ИПН (вычет) |

|

Владелец ИП |

нет |

2МРП |

3,5% |

10% |

нет |

нет |

|

обычный |

10% |

1МРП |

3,5% |

10% |

1,5% |

да |

|

пенсионер |

10% |

1МРП |

нет |

нет |

нет |

да |

|

инвалид 3 гр |

нет |

1МРП |

3,5% |

10% |

нет |

нет |

|

Инвалид 3 гр с ЗП > 75МЗП* |

10% |

1МРП |

3,5% |

10% |

нет |

да |

|

Иностранец без вида на жит. (резидент ЕАЭС) |

10% |

1МРП |

3,5% |

нет |

1,5% |

нет |

|

Иностранец с видом на жит. (резидент ЕАЭС) |

10% |

1МРП |

3,5% |

10% |

1,5% |

да |

* — Если суммарная зарплата инвалида 3 группы за период с 1 января по дату начисления зарплаты превышает 75 МЗП, то обложение налогами происходит по общей схеме, как у обычного работника

Расчет налогов по зарплате

с 2019 года, вводится понятие корректировка при зарплате меньше 25 МРП, то есть меньше 63125 тенге.

формула : Корректировка = (ЗП — ОПВ -вычет)х 90%

Налоги по зарплате меньше или равно 25МРП , формулы:

ОСМС = (ЗП -корректировка) х1,5%

СН = (ЗП — ОПВ — корректировка) х9,5%

ИПН = ( ЗП — ОПВ — вычет — корректировка) х 10%

Налоги по зарплате свыше 25 МРП (показаны в таблице для каждого режима налогообложения)

При расчете налогов по зарплате учитываются налоговые ставки по каждому виду отчисления.

• 0,1 – ставка ИПН в 10%

• 0,095 – ставка СН в 9,5%

• 0,035 – ставка СО в 3,5%

• 0,1 – ставка по ОПВ в 10%

• 0,015 – ставка ОСМС в 1,5%

|

Вид работника |

ИПН |

СН |

СО |

ОПВ |

ОСМС |

|

Работники ТОО на ОУР |

(ЗП – ОПВ – вычет)*0,1 |

(ЗП — ОПВ)*0,095 — СО |

(ЗП — ОПВ)*0,035 |

ЗП*0,1 |

ЗП*0,015 |

|

Работники ТОО на УСН |

(ЗП – ОПВ – вычет)*0,1 |

нет |

(ЗП — ОПВ)*0,035 |

ЗП*0,1 |

ЗП*0,015 |

|

Работники ИП на УСН |

(ЗП – ОПВ – вычет)*0,1 |

нет |

(ЗП — ОПВ)*0,035 |

ЗП*0,1 |

ЗП*0,015 |

|

Владелец ИП на УСН |

нет |

нет |

(ЗП — ОПВ)*0,035 |

ЗП*0,1 |

нет |

|

Работники ИП на ОУР |

(ЗП – ОПВ – вычет)*0,1 |

1МРП — СО |

(ЗП — ОПВ)*0,035 |

ЗП*0,1 |

ЗП*0,015 |

|

Владелец ИП на ОУР |

нет |

2МРП — СО |

(ЗП — ОПВ)*0,035 |

ЗП*0,1 |

нет |

Проголосовать

Брутто и Нетто Зарплата в Германии в 2021 — Сколько Платят на Руки

Чистая зарплата в Германии — как она рассчитывается. Что вычитается из немецкой брутто зарплаты, и что остаётся на руки. Все вычеты из немецкой зарплаты.

В переговорах с немецкими работодателями мигранты очень неуверенно себя чувствуют в той части, что касается зарплаты. Часто читатели задают вопросы типа “а вот у меня такая зарплата брутто в контракте с немецкой фирмой, хватит ли мне на жизнь?”. Получается, человек что-то подписал, но сколько он будет получать в итоге на счёт — понятия не имеет.

Цель статьи — дать представление, какие налоги и вычеты существуют в Германии, чтобы потенциальный работник составил представление о размере нетто зарплаты.

От чего зависит нетто зарплата в Германии

Факторов, влияющих на размеры вычетов из брутто зарплаты столько, что сами немцы часто о них без понятия. Для иностранца же это совсем тёмный лес. Перечислю лишь некоторые моменты.

Вычеты из немецкой брутто зарплаты зависят от:

- конкретного места жительства и места работы

- семейного положения

- количества детей

- распределения налоговых послаблений между супругами

- вероисповедания

- размера зарплаты

- наличия налоговых послаблений у конкретного человека или семьи

- конкретной медицинской страховой кассы

Скорее всего, это ещё не всё. Кроме того, ежегодно размеры различных сборов меняются. А у госслужащих всё совсем по-другому.

Как рассчитать немецкую зарплату

Поэтому на вопросы о том, кто и сколько будет получать на руки, можно ответить лишь примерно. Даже работодатель заранее не может быть в курсе, сколько именно будет отниматься от зарплаты на налоги и социальные страховки. Точнее на этот вопрос можно ответить лишь обратившись к налоговым консультантам, либо рассчитав зарплату в одном из многочисленных счётчиков, например, вот этот.

Но со счётчиком легче сказать, чем сделать. Иностранец просто не понимает, что туда вводить (впрочем, половина немцев тоже), тыкает наугад куда попало и получает некий результат, который, может быть, вообще не тот, что на самом деле, если человек указал не свой налоговый класс, к примеру. Во-вторых, от года к году, а то и чаще, многие выплаты меняются понемногу, а разработчики счётчиков не всегда поддерживают в актуальном состоянии свою программу.

Поэтому чтобы добыть правильный ответ на вопрос о нетто зарплате в Германии, надо чётко понимать, что отнимается и в каких размерах. Перечислю стандартные вычеты из немецкой зарплаты, которые подробно расписаны в зарплатном листочке.

Налоги

Собственно, налогов в Германии как раз-таки немного. Для частных лиц действует только подоходный налог. Верующие также могут платить церковный налог.

Налог — Lohnsteuer

Это примерно рассчитанный налог, который ежемесячно отнимается от зарплаты в счёт погашения Einkommensteuer — подоходного налога. Последний рассчитывается за весь год, когда подаётся налоговая декларация. И потом сверяется, сколько выплачено работником Lohnsteuer, а сколько надо заплатить Einkommensteuer. Разницу возвращают обратно или заставляют доплатить. Про налоговую декларацию в Германии читайте отдельно, тут просто имейте ввиду, что Lohnsteuer — это обычно не конечная остановка в процессе сбора налогов. Хотя в некоторых случаях можно ограничиваться и выплатой Lohnsteuer, не подавая декларацию и отказываясь от перерасчёта.

Величина налога варьируется от 14% до 45% от зарплаты. Чем выше зарплата, тем выше процент для Einkommensteuer и тем больше платится ежемесячного Lohnsteuer. При годовой зарплате 35000€ ставка 20%, а при окладе 60000€ придётся расстаться с 28% доходов.

Но зависимость тут нелинейная! Под налог в Германии попадает не вся зарплата, а только часть, в зависимости от налогового класса. Для холостого работника свободная от налогов сумма на 2021 составит 9744€. Для женатого можно удвоить свободную от Lohnsteuer часть зарплаты за счёт супруги, либо же распределить 19488€ на семью в любой пропорции, показавшейся оптимальной. Это и есть основная фишка — у разных классов разные суммы, свободные от налогов.

Грубый пример для понимания: Если мигрант получает 60000€ в год и имеет почти 10000€ свободных от налогов, он платит 24% от 50000€. А если он женат и супруга не работает, необлагаемая сумма удваивается, что одновременно снижает налоговую ставку. Тогда платится 21% от 40000€, и это совсем другое дело.

Солидарный налог — Solidaritätszuschlag

С 1991 наёмный труд в Германии облагался “солидарными взносами”. Это такой метод финансирования Восточной Германии, бывшей ГДР, где инфраструктура на момент воссоединения оставляла желать лучшего.

“Soli” отнимает от зарплаты сумму в размере 5,5%, но не от брутто, а от уплаченного Lohnsteuer. С 2021 сбор для 90% работников отменили. Граница, с которой платится Solidaritätszuschlag, начинается с 16956€ уплаченного подоходного налога.

Церковный налог — Kirchensteuer

Протестанты и католики, а также некоторые другие группы верующих, в Германии платят дополнительно налог на религию, который отправляется в кассу церквей.

Сбор платится в процентах от Lohnsteuer. В Баварии и в Баден-Вюртемберге церковный налог составляет 8%, в остальных немецких землях — 9%.

Я настоятельно советую мигрантам не декларировать на первых порах религиозную принадлежность официально. Это можно сделать и позже, когда разберётесь что к чему и освоитесь.

Принадлежность к религии указывается при регистрации по месту жительства в Германии, а также при получении налогового номера. Ставьте в анкетах прочерк на месте ответа на вопрос о религиозной принадлежности.

Взносы по социальным страховкам

Высокий уровень социального обеспечения бюргеров поддерживается благодаря большому количеству социальных страховок, по которым и приходится выплачивать немалые обязательные взносы.

Медицинская страховка — Krankenversicherung

Наёмные работники в Германии должны платить взносы в немецкую медицинскую страховку. В зависимости от доходов, выбирается между частной и государственной. Я рекомендую мигрантам заключать сначала государственную страховку, потому что из неё в случае чего легко уйти в частную, если размер зарплаты позволяет. А вот уйти с частной в государственную очень сложно.

По государственной страховке работник платит 7,3% зарплаты. Cтолько же платит работодатель. Кроме того, страховая имеет право взимать до 2% сверх обычного взноса, если размеры фондов страховок ниже установленных норм. В худшем случае от брутто зарплаты отнимается 8,3% на Krankenversicherung. Каждая страховая решает самостоятельно, пользоваться ли правом или нет. Это один из параметров, по которым выбирается государственная медицинская страховка в Германии.

Взносы в пенсионный фонд — Rentenversicherung

Независимо от места проживания и до наступления пенсионного возраста работнику в Германии приходится платить взнос в немецкий государственный пенсионный фонд 9,3% зарплаты. Ещё столько же по этой страховке платит работодатель.

Обязательно страхование на случай беспомощности — Pflegeversicherung

Если человек болен, лечение покрывает медицинская страховка. Но если человек стал инвалидом, ему нужен постоянный уход. На этот случай в Германии действует обязательная страховка — Pflegeversicherung.

Взносы сравнительно небольшие — всего 1,525% брутто зарплаты. Бездетные работники старше 23 платят ещё 0,25%. Поэтому заводите детей, это позволит сэкономить в Германии 0,25% от зарплаты!

Работодатель тоже платит половину взноса. Но не в Саксонии! Там работник платит 2,025%, а работодатель — 1,025%!

Страховка от безработицы — Arbeitslosenversicherung

И, наконец, взносы по страхованию от безработицы — 1,2% для всех, кроме военных, чиновников и зарабатывающих менее 450€ в месяц. Здесь от места жительства и возраста ничего не зависит, все платят одинаково. Взнос работодателя в равном размере также имеет место.

Ограничение по социальным взносам

Для взносов по социальным страховкам существуют максимальные лимиты. При достижении определённой зарплаты взносы по медицинской страховке и прочим фиксируются и больше сколько бы не зарабатывал человек, не растут.

Каждый год эти лимиты пересматриваются, как правило, в сторону увеличения. На 2021 граница заработка, на котором замораживаются взносы по медицинским страховкам, составляет 58050€. Поэтому максимальный взнос по государственной Krankenversicherung на 2021 при минимальном взносе 7,3%: 58050€ умножаем на 0,073 и делим на 12, получается 353,14€. Плюс по той же методике вычисляется Pflegeversicherung. Это дополнительно 73,77€ в месяц. Свыше этих сумм работник в Германии платить не может. Но не забываем, что ещё столько же в кассы вносит работодатель.

У страховки от безработицы и сборов пенсионного фонда лимиты выше и зависят от земли. В землях бывшей ГДР расчёт максимальных размеров взносов исчисляется из размера месячной зарплаты 6700€, а в Западных землях — 7100€.

Расчёт нетто зарплаты в Германии — нетривиальный процесс!

Примеры нетто зарплат

Теперь, когда большая часть читателей достаточно утомилась от потока процентов и цифр, и прониклась сложностью расчёта нетто зарплаты в Германии, можно привести парочку примеров, типичных для мигрантов.

Мигрант Николай, 34 года, женат, двое детей, зарплата 60000€ в год, живёт в Мюнхене, получает 12 зарплат (Для простоты расчётов, обычно годовую зарплату в Германии делят на 13 и к Рождеству получается двойная зарплата. Но на годовой размер взносов это не влияет.)

Будем считать, что дети несовершеннолетние и живут с родителями, жена не работает и поэтому Коля может спокойно брать 3-ий налоговый класс с почти 19488€ свободными от налогов (но не от социальных взносов!). Застрахован он в страховой, где дополнительный взнос средний для Германии 1,1%.

Брутто: 5000€

Налог: 581€

Медстраховка: 353,14€

Pflegeversicherung: 73,77€

От безработицы: 60€

Пенсионные фонд: 465€

Зарплата на руки: 3440,48€ в месяц.

Мигрантка Анастасия, 25 лет, детей нет, застрахована в бедной страховке, которая взимает дополнительный сбор в 1,5%, не замужем, зарплата 36000€ в год, живёт в Берлине.

Брутто: 3000€

Налог: 394,51€

Медстраховка: 219€

Pflegeversicherung: 45,75€

От безработицы: 36€

Пенсионные фонд: 279€

Зарплата на руки: 2003,34€ в месяц.

Свободные от налогов суммы — Freibetrag

Кроме указанной выше свободной от налогообложения части зарплаты по классам, есть также поблажки для иных случаев.

К примеру, если в семье инвалид, тому, кто за ним ухаживает, разрешается добавить Freibetrag, размер которого зависит от степени инвалидности. Если же нуждающийся в постоянном уходе не ходит и имеет высшую группу инвалидности, на личный транспорт также дают Freibetrag.

Поэтому в первые годы жизни в Германии иностранцу необходимо разобраться с темой налогов. Списывания с налоговой базы делаются только по запросу. Если человек о вычетах не в курсе, он их и не получит.

Надеюсь, приведённой информации достаточно, чтобы при поиске работы в Германии не испытавать затруднений в вычислении примерной суммы чистых доходов от зарплаты.

03-01-2021, Степан Бабкин

Бесплатный калькулятор зарплаты: почасовая оплата и зарплата

Федеральный калькулятор зарплаты

Фотография предоставлена: © iStock.com / RyanJLane

Краткие сведения о федеральной зарплате

- Ставки федерального подоходного налога варьируются от 10% до максимальной предельной ставки 37%.

- Средний доход домохозяйства в США в 2019 году составил 65 712 долларов США.

- 43 штата США вводят собственный подоходный налог в 2020 налоговом году.

Как работает ваша зарплата: удержание подоходного налога

Когда вы начинаете новую работу или получаете повышение, вы соглашаетесь либо на почасовую оплату или годовая зарплата.Но для расчета вашей еженедельной заработной платы на дому не просто умножить вашу почасовую заработную плату на количество часов, которые вы будете работать каждую неделю, или разделить вашу годовую зарплату на 52. Это потому, что ваш работодатель удерживает налоги с каждой зарплаты, снижая ваша общая оплата. Из-за большого количества удерживаемых налогов и разных ставок может быть сложно определить, сколько вы заберете домой. Именно здесь на помощь приходит наш калькулятор зарплаты.

Удержание налогов — это деньги, которые выплачиваются из вашей зарплаты для уплаты налогов, причем самым крупным из них является подоходный налог.Федеральное правительство собирает ваши платежи по подоходному налогу постепенно в течение года, взимая непосредственно с каждой вашей зарплаты. Ваш работодатель несет ответственность за удержание этих денег на основании информации, предоставленной вами в форме W-4. Вы должны заполнить эту форму и отправить ее своему работодателю всякий раз, когда вы начинаете новую работу, но вам также может потребоваться повторно отправить ее после серьезных изменений в жизни, например, после вступления в брак.

Если вы все же внесете какие-либо изменения, ваш работодатель должен обновить ваши зарплаты, чтобы отразить эти изменения.У большинства людей, работающих на работодателя в США, из зарплаты удерживается федеральный подоходный налог, но некоторые люди освобождены от этого налога. Чтобы быть освобожденным от налога, вы должны соответствовать обоим следующим критериям:

- В предыдущем налоговом году вы получили возмещение всех федеральных подоходных налогов, удержанных из вашей зарплаты, поскольку у вас не было налоговых обязательств.

- В этом году вы ожидаете получить возмещение всего удержанного федерального подоходного налога, потому что вы снова ожидаете нулевых налоговых обязательств. Если вы считаете, что имеете право на это освобождение, вы можете указать это в своей форме W-4.

Федеральная верхняя ставка подоходного налога

| Год | Ставка |

|---|---|

| 2020 | 37,00% |

| 2019 | 37,00% |

| 2018 | 37,00% |

| 2017 | 39,60% |

| 2016 | 39,60% |

| 2015 | 39,60% |

| 2014 | 39,60% |

| 2013 | 39.60% |

| 2012 | 35,00% |

| 2011 | 35,00% |

| 2010 | 35,00% |

Когда дело доходит до удержания налогов, сотрудники сталкиваются с компромиссом между более крупными зарплатами и меньший налоговый счет. Важно отметить, что в то время как предыдущие версии W-4 позволяли запрашивать надбавки, текущая версия — нет. Кроме того, он удаляет возможность требовать освобождения от личных и / или зависимых лиц.Вместо этого заявители должны вводить годовые суммы в долларах для таких вещей, как общая годовая налогооблагаемая заработная плата, доход, не связанный с заработной платой, а также детализированные и другие вычеты. Новая версия также включает пятиэтапный процесс для указания дополнительного дохода, ввода долларовых сумм, заявления иждивенцев и ввода личной информации. Хотя те, кто нанят до 1 января 2020 года, не обязаны заполнять форму, вы можете сделать это, если вы меняете работу или корректируете свои удержания.

Одним из способов управления налоговыми счетами является корректировка удерживаемых налогов.Обратной стороной максимизации каждой зарплаты является то, что вы можете в конечном итоге получить больший налоговый счет, если к апрелю у вас не будет удержанной суммы, достаточной для покрытия ваших налоговых обязательств за год. Это будет означать, что вместо того, чтобы получить возврат налога, вы будете должны деньги.

Если вас пугает идея получения большого разового векселя от IRS, то вы можете проявить осторожность и скорректировать размер удержания. Каждая из ваших зарплат может быть меньше, но при заполнении налоговой декларации у вас больше шансов получить возврат налога и меньше вероятность возникновения налоговых обязательств.

Конечно, если вы выберете большее удержание и более крупное возмещение, вы фактически дадите правительству ссуду из дополнительных денег, удерживаемых с каждой зарплаты. Если вы выберете меньшее удержание, вы можете использовать дополнительные деньги из своей зарплаты в течение года и фактически зарабатывать на них деньги, например, инвестируя или помещая их на сберегательный счет с высокими процентами. Вы также можете использовать эти дополнительные деньги для дополнительных платежей по ссудам или другим долгам.

Когда вы заполняете форму W-4, есть рабочие листы, которые помогут вам выполнить удержание в зависимости от вашего семейного положения, количества детей, которые у вас есть, количества рабочих мест, которые у вас есть, вашего статуса подачи документов, а также того, заявляет ли кто-то вас как ваш иждивенец, планируете ли вы детализировать свои налоговые вычеты и планируете ли требовать определенные налоговые льготы.Вы также можете более точно настроить удержание налога, запросив определенную сумму в долларах дополнительного удержания с каждой зарплаты на вашем W-4.

Финансовый консультант поможет вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Как работает ваша зарплата: удержание FICA

Помимо удержания подоходного налога, другой основной федеральный компонент удержания вашей зарплаты — это налоги FICA.FICA означает Федеральный закон о страховых взносах. Ваши налоги FICA — это ваш вклад в программы социального обеспечения и Medicare, к которым у вас будет доступ, когда вы станете старше. Это ваш способ внесения средств в систему.

Взносы FICA делятся между работником и работодателем. 6,2% от каждой вашей зарплаты удерживается для уплаты налогов на социальное обеспечение, а ваш работодатель вносит еще 6,2%. Однако 6,2%, которые вы платите, применяются только к доходу до предела налога на социальное обеспечение, который на 2021 год составляет 142800 долларов (по сравнению с 137 700 долларов в 2020 году).С любого дохода, который вы зарабатываете более 142 800 долларов, не удерживается налог на социальное обеспечение. Тем не менее, из него по-прежнему будут удерживаться налоги с Medicare.

Нет ограничения дохода по налогам на Medicare. 1,45% от каждой вашей зарплаты удерживается в счет налогов Medicare, а ваш работодатель вносит еще 1,45%. Если вы зарабатываете больше определенной суммы, вы рискуете получить дополнительные 0,9% налогов от Medicare. Вот разбивка этих сумм:

- 200000 долларов для одиноких налогоплательщиков

- 250000 долларов для состоящих в браке налогоплательщиков, подающих совместно

- 125000 долларов для состоящих в браке налогоплательщиков, подающих раздельно

2020-2021 гг. Налогооблагаемый доход

долларов США %

долл. США

| В браке, подача отдельно | ||

| Налогооблагаемый доход | долларов США | |

|---|---|---|

| 10% | ||

| 9 875 — 40 125 долларов | 12% | |

| 40 125 — 85 525 долларов | 22% | |

| 85 525 долларов — 163 300 долларов | 24% | |

| 163 300 долларов США — 207 350 | 207 350 долл. США — 311 025 долл. США | 35% |

| 311 025 долл. США + | 37% | |

| Глава семьи | ||

| Налогооблагаемый доход | Ставка | |

|---|---|---|

| 0 — 14 100 долларов | 10% | |

| 14 100 — 53 700 долларов | 12% | |

| 53 700 — 85 500 долларов | ||

| 85 500 долл. США — 163 300 долл. США | 24% | |

| 163 300 долл. США — 207 350 долл. США | 32% | |

| 207 350 долл. США — 518 400 долл. США | 35% | |